口服玻尿酸,是智商税还是财富密码?

source link: https://www.huxiu.com/article/416818.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

口服玻尿酸,是智商税还是财富密码?

本文来自微信公众号:消费新探(ID:chaomoods),作者:贺哲馨,编辑:钟睿,题图来自:视觉中国

1月7日,国家发文批准允许玻尿酸的适用范围从原有的保健品范围扩大至普通食品,改变了我国玻尿酸食品主要依靠海淘、代购的局面,玻尿酸食品国产时代正式来临。

新的财富密码已经出现,怎么能够停止不前。

一时间,各领域企业纷纷抢占山头——华熙生物“趁热”推出玻尿酸零食品牌黑零、Wonderlab推出口服透明质酸软糖、汉口二厂将玻尿酸注进气泡水中。资本的热情也应声而至,红杉资本、GGV、IDG等都已找准了押注标的。

口服美容行业的新风口呼之欲出。

玻尿酸带领“成分党”席卷口服美容界

作为保湿小能手,玻尿酸(又称透明质酸)一直在美容界应用范围甚广。近两年在成分党的推动下,玻尿酸再次翻红。

美修大数据显示,2019年新增化妆品备案商品中,有16万+商品使用了透明质酸纳成分(玻尿酸的钠盐形式)。同时,美丽修行的TOP100热门商品中,53%的商品添加了透明质酸钠,同比增长了近40%。

口服美容市场,顾名思义,即用内服的方式达到美白、抗老、补水和防脱等效果。相关产品横跨保健品与普通食品领域。

如今在“妆食同源”的趋势下,越来越多护肤网红原料正被加入口服美容产品中。

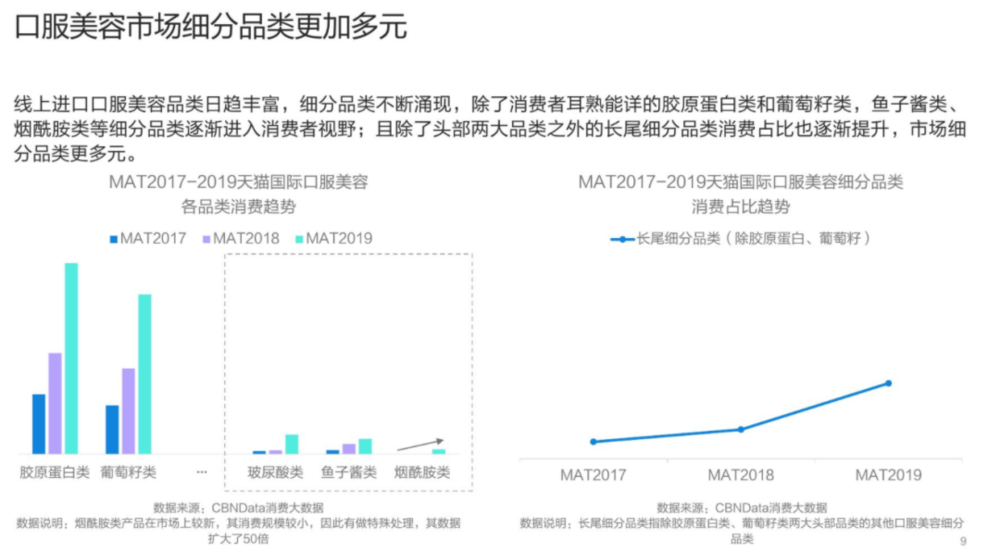

CBNData《2019口服美容消费趋势报告》显示,玻尿酸、烟酰胺成分产品消费2019年增势明显。口服烟酰胺、玻尿酸的兴起,预示着口服美容市场正从“整体调养”,向单一功能性方向转变,迎来成分至上、功效垂直的时代。

业内人士认为,未来可能会出现四类口服美容公司:强调功效性的本土保健品、传统中式滋补品快消化、护肤品品牌、食品功能化。

C站试着从产品、生产者和市场环境三个角度,梳理了当下口服美容市场的新特点:

产品:网红原料、多元场景、颜值零食

成分上,Wonderlab的透明质酸软糖、百醇格力高的烟酰胺饼干、功能性零食品牌BuffX的GABA睡眠软糖、机能食品品牌Nelo的酶Q10软糖......几乎时下热门的网红原料都有相应的食品新品推出,针对保湿、睡眠、美容等细分功能市场做切入。

在包装上,新品牌的风格更简洁明快,色调更大胆。不过,千篇一律的极简包装,容易令人审美疲劳。

产品一改过去冲剂、口服液的形态,升级为软糖、气泡水、烘焙等零食形态,将消费场景日常化。此外,品牌还会强调产品的口味、口感不会因为添加了某些成分而产生违和感。这一切都是为了让消费者在服用的时候不会产生吃药的感觉,以人性化的产品设计缓解消费者的焦虑情绪。

总的来说,口服产品零食化、颜值的提高,是对当下年轻人的审美以及生活节奏的顺应,扩大了消费场景,增加了消费频次。

生产者:上游企业入局,卖专利也卖品牌

无论分类是普通食品,还是保健品,口服美容都属于食品行业里相对高维度的行业。其产品的原料和工艺往往直接来源于医疗行业,如虾青素、玻尿酸等。因此,掌握原料生产和技术专利的上游企业先发优势明显。譬如,新锐机能食品品牌BuffX和Wonderlab,其产品的专利技术均来自华熙生物。

利润空间巨大的口服美容市场,也促使上游企业纷纷从幕后走到台前。

除了华熙生物的自有品牌黑零之外,另一家山东的玻尿酸企业福瑞达更是一口气推出“天姿玉琢”“波小酸”“善颜”等多款玻尿酸饮品,与外用涂抹式玻尿酸产品形成互补。

调研机构英敏特日前发布《2021全球食品饮料趋势》,指出“功能性配方和具有情感吸引力的多感官产品”将成为食品行业的趋势之一。未来食品和保健品的边界将会越来越模糊。

市场:国内标准亟待完善,新品牌纷纷“出口转内销”

可食用玻尿酸的批准只是第一步,国内口服美容市场仍面临着相关标准空白的尴尬处境,许多海购党耳熟能详的美容原料仍无法添加到普通食品中。

相较之下, 日本早在1996年就正式将玻尿酸列为既存添加物,可以添加到食品中,日本功能性标示食品市场(相当于我国的保健品市场)也相当成熟,美妆品牌FANCL、DHC、SHISEIDO等都早早进军这一市场。

日本花样繁多的功能性标示食品

韩国、美国、欧盟、澳大利亚、新西兰、巴西等皆已允许玻尿酸添加在食品或膳食补充剂中。2000年后,欧美市场对玻尿酸在营养食品领域的应用已超过了美妆领域。

国内保健品市场门槛高,审核严,对于品牌是一笔不小的时间成本。因此,不少新品牌流行起以跨境电商的方式占领国内市场。(由于中国目前对跨境电商实行“按个人物品监管”模式,海外的保健品可以在跨境电商平台售卖,无需在中国申请“蓝帽子”。)

以刚拿融资不久的功能性食品minayo为例,其天猫店和海外旗舰店的SKU不重叠,前者店铺产品以维生素、膳食纤维等为主,所谓“一般贸易功能食品线”,代工厂也在国内。而后者的SKU就丰富多了——包括胶原蛋白、抗糖丸、白芸豆,以及其主打产品热控片等,文案上也大胆宣传其保健属性。其创始人介绍称,部分产品是与日本保健品制造商东洋新药合作生产,其产品参数显示厂址位于日本福冈县。

另一定制口服美容品牌unomi称其供应商来自日本,品牌不负责配方和生产,更像是个中间商的角色;最近推出口服美容新品的DTC品牌Lemonbox宣称产地来自美国,也是一个道理。

“网红成分”不是品牌的救命药

成分党品牌的最大特点,即抛弃强调功效的产品名称(例如美白养颜霜、安神补脑液)等,换以成分直接命名,以期增加产品的透明度和专业性。

这一现象在口服美容市场也越来越普遍。

对于新品牌来说,押注“网红成分”,结合一些营销,打造爆款产品并不难。难就难在如何将这一能力复用到下一系列产品中,从而转化为品牌长久发展的生命力。

一些押注“网红成分”美妆品牌的命运就是前车之鉴。

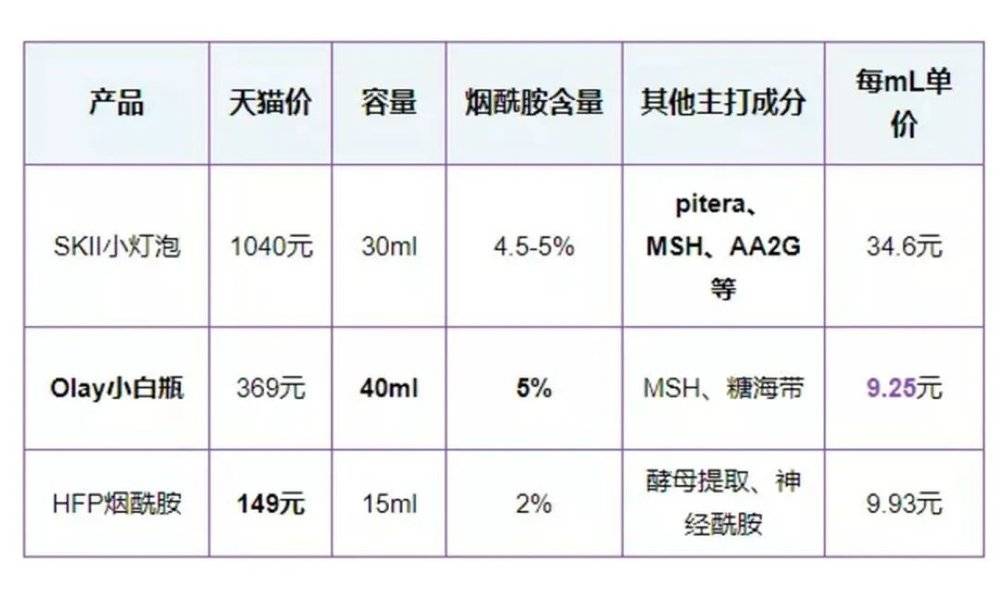

靠着“原液”概念大卖,入围2018年双11美妆品牌Top10的HFP,短短一年间就跌出榜单;靠“小A瓶”成功翻盘的OLAY,加强版“超A瓶”并未能复制前者的销量神话,其品牌整体销量也逐渐与欧莱雅、兰蔻等一线拉开距离。以烟酰胺为卖点的护肤品备案数量更是在2020年出现断崖式下滑。

我们能得出3个结论:

1. 与其说是成分党过气,不如说是伪成分党品牌的过气。

一个护肤品的功效和安全,除了受成分影响,还包括了原料其中的技术、剂型、配伍等要素,甚至这一成分的来源,也会影响到这个原料的作用,因此认知了成分,并不代表掌握住了护肤品的核心。

从行业的角度,成分护肤概念也并不新鲜。烟酰胺、玻尿酸、视黄醇等“网红”成分,早已存在于配方表中,“成分党”对品牌而言不过是一种宣传话术。

随着公众认知的积累,以成分为营销噱头的品牌注定淘汰。消费者对成分背后的功效提出了更高要求,那些靠堆积原料而忽视功效和肤感的品牌,和沉迷跑分的国产手机一样难以长青。

2. “网红”成分可遇不可求,不能成为品牌赖以生存的基石。

一种成分能否火爆,是由多种因素决定的,如成分的功效、成本、易用性、安全性、研究深度以及市场教育程度等。目前市场上热门成分的共同特点是,具有可靠的效果和明确的作用机制,同时也被长期应用。

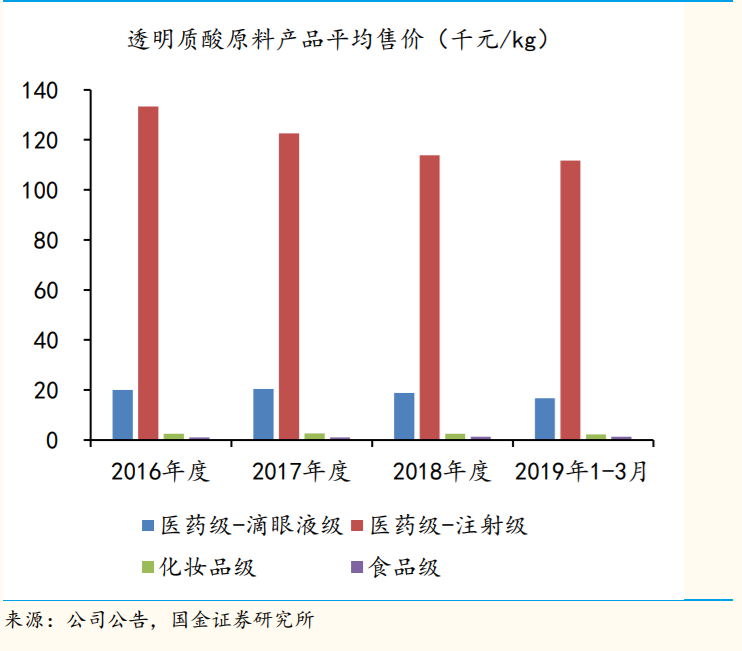

透明质酸原料价格走势逐年下滑

烟酰胺的爆红更像是天时地利人和的结果,现实是许多成分的功效并非独家,单一成分“单打独斗”的现象更是罕见。

3. 市场热点更迭迅速,“网红”成分生命周期越来越短。

如今,烟酰胺所代表的“美白”概念让位给了 “抗糖”所代表的抗初老概念。后者就有YAC精华(艾蒿提取物)、橄榄叶提取物、肌肽等数十余种成分被应用,它们相辅相成,互相作用达到所谓抗糖效果。市面上也出现了主打某一抗衰成分的新品,但销量表现均平平无奇。

那么,食品品牌若要押注成分党红利,该如何避免网红的魔咒?

首先,谨慎宣传。

C站在收集资料时发现,市面上诸多打着玻尿酸旗号新品虽属于食品范畴,但其宣称的提亮肤色、淡化斑印、平衡水油、细致毛孔、修复屏障等功能,与保健品、特殊用途化妆品类似,擦边球现象泛滥。

口服美容市场处于蓝海,溢价空间大,多数“明星成分”食用功效尚有争议的背景下,夸大宣传的结果就是用户容易产生心理落差,对品牌本身有害无益,严重者甚至断送品牌生命。

其次,功效至上,成分次之。

食品一旦添加了功效性成分,就涉及到适用人群、法定摄入量、吸收程度等因素。相同成分,食用级相比护肤级更为严格。这也是国内监管部门对食品级新原料的批准始终十分谨慎的原因。

因此,在已批准原料种类有限前提下,如何改进配方、风味和技术,以达到消费者的心理预期,才是品牌立足的根本。

对于有研发实力的上游企业,则需要加大对原料端的技术投入,同时补足营销上的短板,才能跟得上产品迭代的步伐。

我国虽然是玻尿酸生产和出口大国,但龙头企业的研发水准仍较低。以华熙生物为例,其核心技术是靠早年收购得来,而2016年至2018年,华熙生物的研发支出分别为3.27%、3.14%、4.19%,均不超过5%。

新品牌、新人群、新理念、新成分、新营销……极速变化的外部环境背后,不变的是消费者对于美容产品认知水准的不断积累,以及对实质功能的持续追求。在二十岁就开始抗老的年轻一代逐渐成长、食品饮料赛道健康趋势日趋显著的当下, 我们相信口服美容市场将迎来一个全新的增长周期。

本文来自微信公众号:消费新探(ID:chaomoods),作者:贺哲馨,编辑:钟睿

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK