买基金亏钱,真的是这一届基民不行吗?

source link: https://www.gelonghui.com/p/457501

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

买基金亏钱,真的是这一届基民不行吗?

13小时前

22,505本文来自格隆汇专栏: 远川投资评论,作者: 胡一帆

买基金防坑指南。

公募一哥张坤再次引发了热议。根据最新的年报数据,易方达蓝筹精选去年收益率超95%,给投资人赚取的利润高达181亿元,而某平台发布的基金诊断数据却显示,近一年70%以上的当前持有者亏损幅度超过5%[1]。

张坤并不是个例。近一年业绩表现好的葛兰、刘彦春、赵诣等人的基金,持有人也大多处于亏损状态。下表参照某平台的数据,选择近一年业绩表现最好的10只百亿公募产品。

数据显示,在近一年收益最高的几只百亿产品中,在当前持有人中,只有少数收获了盈利。同时,反映出一个有趣的事实:短期人气越是高的基金经理,持有人亏损的占比越大。这个反常的现象,引发了我们的思考:为何近一年基金赚钱,基民却大多亏损?对于个人投资者究竟该如何获得更好的“持有收益”?

01. 亏损:渠道的锅?

支付宝基金诊断功能对基金的持有者做了盈亏分析。其中,亏损5%以上的用户主要有以下几个投资坏习惯:定投放弃、追涨杀跌、持仓时间短、频繁买卖。这些常见的散户式交易行为,以往大多在股市中见到,而现在却成为了基民亏损的主因。

来源:易方达蓝筹精选用户盈亏分析

基金投资本质上是通过产品持有了一揽子“股票”,其涨跌规律和股市同出一辙。个人投资者对权益投资没有正确的认识,无论是“炒股”还是“炒基金”,市场的波动放大了他们追求“短期暴富”的人性。于是,每一次结果总是惊人的相似---投资人大多以亏损收场。

然而,基民的亏损看似只是“非理性”的投资行为所导致的,实质上背后还有一个被忽视的重要原因:渠道推荐基金的机制。

当新基民打开代销渠道的APP,主界面上通常都会有基金排行、精选板块、优秀基金经理等模块。无论点进哪个推荐系列,基金产品都是按照“近一年”、“近1个月”等一系列带“近”字的短期收益排序。这给投资经验不足的用户带来一个误区:选基金和买银行固收理财一样,只需要挑短期收益高的就行。

渠道则迎合广大用户“想赚快钱”的需求,主推短期表现好的基金,同时赚上一笔丰厚的代销收入。在这种推荐机制下,短期表现越好的基金,越容易被推荐给基民。然而,这类产品往往属于主题风格鲜明、进攻性较强的一类,在遇到风格切换或市场回调的时候,可能就会产生较大的回撤[2]。

基民在渠道“推荐机制”的引导下,加上对基金投资有一定的“认知偏差”,不知不觉就陷入了“追涨杀跌”的恶性循环之中,最终导致看似短期基金在赚钱、但大多持有人亏损的情形。这种现象的背后实际上反映了基金公司、渠道、基民三者不同立场之下的矛盾。

基金公司在推广产品、基金经理的过程中处于相对“弱势”的地位。因为他们难以直接将信息传递给广大基民,往往需要借助渠道的“传播”。这也就意味着,用户能了解到什么基金、买什么产品通常不是他们所能决定的。

相比之下,在“卖基金”这件事上,渠道有更大的“话语权”。以银行、券商为主的传统代销渠道,通常会是“新基金”首发的主战场,而互联网代销平台,因为有海量的用户流量作为支撑,则扮演了“基金超市”的角色。

作为“基金超市”,渠道有自己的“小算盘”,把短期涨得好的产品陈列在“最显眼”的位置上,通常会更吸引基民的目光,销量自然会更好。更何况,金融市场通常是“三年不开张,开张吃三年”,乘着行情好,多卖点基金,多赚点代销收入,它不香吗?

对于基民来说,由于缺乏科学的投资观念,对权益投资没有合理的预期,错误地认为:股票基金收益是均匀上涨的,选短期涨得好的基金,能够赚快钱。最终,在“基金超市”的推波助澜下,顺从了人性“追涨”的弱点,买入短期涨幅巨大的基金,成为了被收割的“韭菜”。

于是,这三者演变成一个循环体系:基金公司发行产品——渠道受限,基民无法第一时间触及——股市行情好,产品净值大涨——渠道主推表现好的产品——基民追高买入——行情调整,产品净值回撤——基民亏损。在这种循环体系下,渠道的基金推荐机制,无意中伤害到了投资者。

这背后是渠道“投顾”思维的缺失,在短期利益面前,迎合了基民“赚快钱”的需求,却没有站在投资人“持有收益”的角度来进行推荐。最终,造成了当前“基金赚钱,基民亏损”的局面。这一现象是当前无法调和的矛盾,那对于普通基民在认识到这一现实后,在选择基金的时候,需要注意哪些问题呢?

02. 两类基金,更适合普通人

个人投资者在买基金时,通常会遇到两个问题:1、不知道怎么选。2、拿不住。

在当前这种市场环境下,看排名、短期收益来选基金,并不是特别合理的方式。一种较为理性的选择是:分散持有长期业绩优秀的基金经理,同时,用较长的“持有期”去化解短期的“浮亏”。

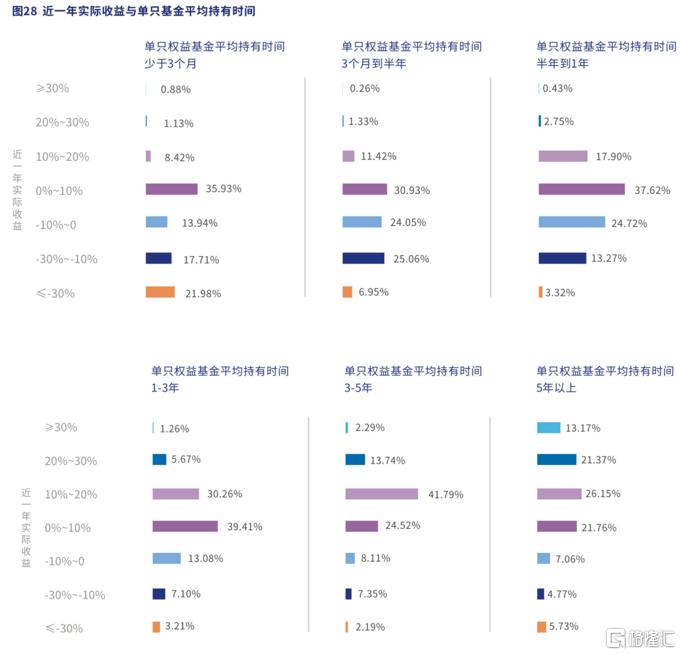

去年行业发布的《白皮书》显示,持有基金时间小于半年的投资者,亏损概率大于50%,而如果持有期大于3年,亏损概率将缩小至20%以内。只要把持有基金的时间拉长,基民亏损的概率会降低,获得高收益的比例将上升,如果再选择实力靠谱的基金经理,用“长钱”去匹配优秀的基金产品,净值新高或许只是时间问题。

数据来源:《权益类基金个人投资者调研白皮书》

然而,大家往往道理都懂,但在剧烈波动的市场下却很难保持淡定。普通投资者通常有这样的感受:买基金,要成为“时间的朋友”说起来容易,执行起来太难了。对此,在面对买基金“拿不住”的问题上,我们介绍两类产品,帮助大家解决投资中的这一痛点。

第一类是带“锁定期”的基金。权益投资不同于银行固收理财,收益并不是均匀分布的,“锁定期”实际上是帮助持有人,用更长的投资期限去兑现未来的投资价值。下表展示了规模大于5亿、“锁定期”在3个月以上且近期可申购的混合型基金。

不难发现,如果个人投资者在这些基金成立时买入,在“锁定期”内都能获得正的平均收益。“锁定期”让持有人不再“管不住手”、“追涨杀跌”,用踏踏实实持有的方式,躺赢那些追入短期高收益基金的投资者。

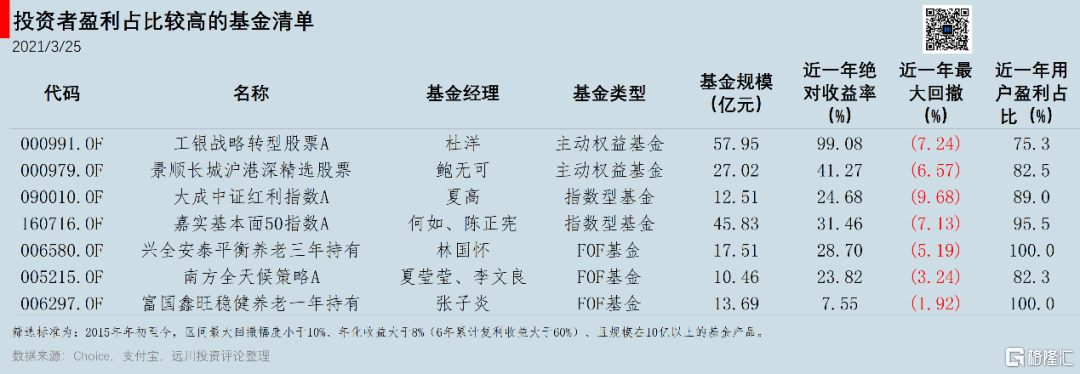

第二类是“低波动、低回撤”的产品。普通投资者“拿不住”基金通常是因为净值波动太大,比如最近的热门基金易方达蓝筹,虽然去年涨幅翻倍,但一个20%左右的回撤,直接让超过70%的持有者亏损,普通人很难淡定持有这样高波动的产品。这个时候不妨用好的“持有体验”来解决“拿不住”的问题。

这些产品属于灵活配置型和混合债券型,相比股票型基金,债券配置会相对较多,“防御”属性较强,即使在2018年的大熊市中,不少产品仍然获得了正收益。这一类“低波动”的产品,在短期收益方面并不突出,优点在于:回撤控制得好、长期复利收益也不差,让投资者有较好的持有体验,从而更容易拿住产品。

总结一下,普通人在现实中选基金,不应该仅关注“短期收益”,而应该选择好的基金经理,用较长的“持有期”去获得更好的长期回报。而带“锁定期”、“体验好”的基金正是解决了普通人“拿不住”基金的痛点,帮助投资者获得更好的“持有收益”。

03. 总结

过去几年,新基民的疯狂入市迅速“养肥”了网上代销渠道。行业的数据显示,从2014-2020年,通过独立销售机构及互联网平台渠道购买基金的用户占比提升了近18%[3],渠道的“话语权”与日俱增。在热门基金的推荐机制下,“基金赚钱,基民不赚钱”一直是行业内的一大痛点。

作为个人投资者,我们虽然无法改变这样的机制,但可以做到以下几点,避免成为被收割的“韭菜”。

1. 理性投资,正视自己“人性”的弱点,对投资收益有合理的预期,避免追涨热门基金。

2. 用长“锁定期”的产品来实现长期投资,从而获得更好的“持有收益”。

3. 选择“低波动、低回撤”,“持有体验”更好的基金产品,匹配自己的风险偏好,享受复利回报。

全文完。感谢您的耐心阅读。

参考资料:

[1] 《持有人盈亏分布图曝光,追逐坤坤、嵩嵩、兰兰的你们还好吗?》(上海证券报,2021/3/20)

[2] 看“排名”选基金,靠谱吗? (公众号:兴证全球基金,2021/3/5)

[3] 基金代销行业深度报告:大时代开启,新兴渠道崛起 (开源证券高超,2021/1/29)

暂无更多评论

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK