为什么美国电商一家独大,而中国电商两超多强

source link: https://www.36kr.com/p/1832943726142209

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

《圣 经·新约·马太福音》:“凡有的,还要加给他,叫他有余;没有的,连他所有的,也要夺过来。”这是互联网经济信奉的马太效应。为什么互联网公司会相信强者恒强的马太效应呢?

根据美国晨星公司原首席分析师马克·塞勒斯(Mark Sellers)的观点,企业竞争壁垒包括网络效应、成本优势、无形资产和转换成本四种。其中网络效应是互联网行业马太效应的基石。

网络效应表明,互联网公司为用户提供的价值会随着用户数量的增多而增长,比如微信的用户越多,用户使用体验越好(单边网络效应);电商平台消费者越多,商家越愿意入驻,商家越多,消费者越愿意使用(双边网络效应)。

2015年以前,中国互联网行业一直遵循这样的规律发展。但是2015年以后,互联网行业集中度开始降低,电商行业尤为突出,阿里巴巴市场份额从2010年的87%下降到2019年的61%,拼多多、抖音、快手先后抢滩登陆。

对比太平洋彼岸,亚马逊在美国电商行业独领风骚,市场份额从2011年的23.3%上升至2020年的32.1%,老对手eBay和沃尔玛几乎毫无还击之力。

在网络效应作用下,为什么美国电商行业会一家独大(亚马逊),而中国电商行业却呈现两超(阿里巴巴、京东)多强的格局呢?究其根源,中美电商行业的交易成本结构正在发生不同的改变。

本文将探讨以下三个问题:

(1)交易成本如何影响电商乃至零售行业?

(2)中美电商行业交易成本结构有何不同?

(3)中国电商行业交易成本结构如何变化?

交易成本决定电商本质

1937年,诺贝尔经济学奖获得者科斯提出交易成本,交易成本包括在交易过程中的广告传播、物流运输和商业谈判以及行业和政府监督等活动所花费的成本。

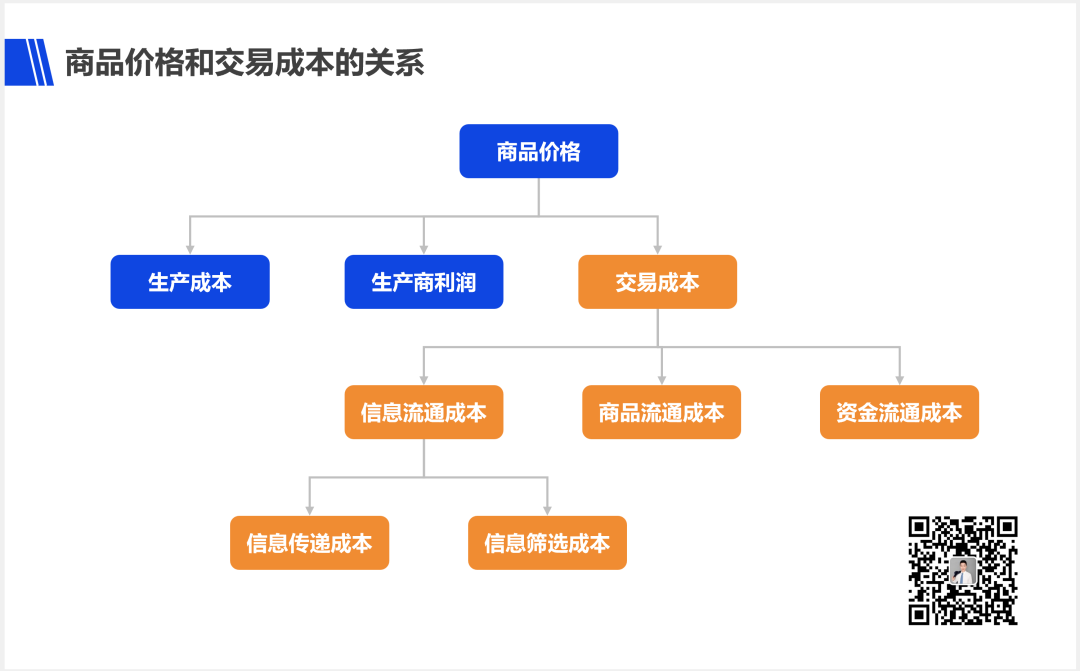

放到实际商业活动中,商品价格包括生产成本、生产商利润和交易成本,交易成本又分为信息流通成本、商品流通成本和资金流通成本。

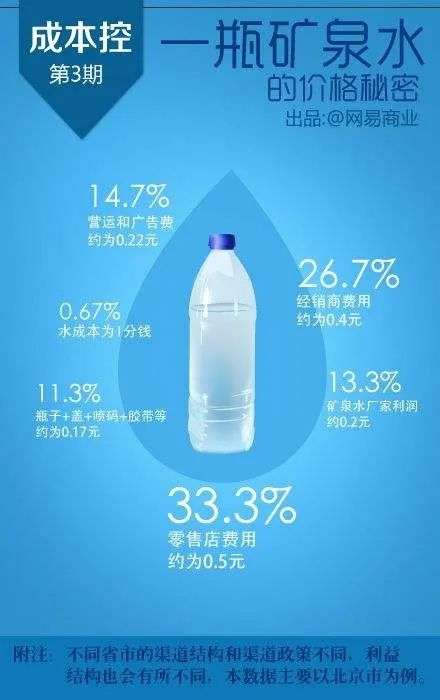

比如一瓶1.5元的矿泉水,生产成本(水和包装成本)只有0.18元,生产商利润只有0.20元,剩下75%都是交易成本,包括商品流通成本(经销和零售费用)0.90元,信息流通成本(广告和运营费用)0.22元。

消费者用1.5元购买一瓶矿泉水,竟然有1.1元属于交易成本,那么交易成本是企业赚的黑心钱吗?

接下来看看交易成本的存在意义。

【1】交易成本之一:信息流通成本

信息流通成本包括信息传递成本和信息筛选成本。

交易达成前,商家利用各种传播方式发布商品信息,消费者也需要意识到需求,并搜集商品信息,这就产生了信息传递成本。

交易过程中,商家需要确认消费者需求是否匹配,消费者需要确认商家信誉是否可靠,这就产生了信息筛选成本。

对商家而言,信息流通成本是向媒体和渠道支付的广告位、货架位置、搜索排名等费用,俗称流量成本、获客成本。

对渠道而言,信息流通成本是为促进交易达成而设置的广告位、货架位置、搜索排名等手段的费用,包括渠道租金、货架、电商服务器等成本。

对消费者而言,信息流通成本是获取和筛选商品信息的时间、脑力乃至体力。

如果品牌认知足够强大,消费者获取和筛选商品信息的成本则较低,其中节省的信息流通成本中,有一部分会变成品牌溢价。

比如欧莱雅能够令消费者毫不犹豫地完成购买,其节省的一部分信息流通成本,就会变成超额利润,成为欧莱雅的品牌溢价。

然而,绝大多数品牌并没有强大的消费者认知,即便是欧莱雅这样的超级品牌,也需要不断更新品牌认知。这就需要渠道(还有媒体)来降低信息流通成本。

当渠道的广告位、货架位置、搜索排名等机制降低了信息流通成本时,其中节省的信息流通成本中,有一部分就会变成渠道的利润。

品牌和渠道之间的合作与对抗,本质上是在比拼降低交易成本的能力,谁能最大程度降低交易成本,谁就是主导话语权的一方。

【2】交易成本之二:商品流通成本

交易达成需要商品从商家的工厂交付到消费者手中,期间产生的运输、存储、冷藏、分拣、派送、损耗等费用就是商品流通成本。

对商家和渠道而言,商品流通成本就是仓储和物流成本;对消费者而言,商品流通成本就是下单后等待接收商品所需的时间和货币成本。

比如天猫依靠的通达系物流单票货币成本只有2元,但送达需要3-4天,而京东物流凭借仓配模式单票货币成本高达11元,但是京东物流次日达极大节省了时间成本,实现了商品流通成本的结构创新,因此在阿里巴巴的铁蹄之下杀出了一条血路。

【3】交易成本之三:资金流通成本

交易达成需要资金从消费者支付到商家,期间产生的资金流转费用就是资金流通成本。

对商家和渠道而言,资金流通成本就是商家与渠道之间的交易手续费,对消费者而言,资金流通成本就是资金流转的时间成本(相当于失去了一段时间的银行存款利息)。

随着移动支付普及,现金纸币逐渐淡出市场,资金流通成本的降低极大提升了零售效率。

零售商作为销售渠道,其商业本质就是降低交易成本。零售商的赢利,就是通过行业竞争与创新,不断降低商家和消费者之间的交易成本,并在节省的交易成本中,抽取自己的利润。

电商企业无论设计多么精妙的商业模式,制造多么花哨的商业概念,都逃离不了零售的本质。

交易成本的降低通常源于规模经济,即随着规模的上升,平均成本会摊低。比如在同一个工厂,只生产1件产品的平均成本必然会高于生产100件产品的平均成本。

因此,信息和商品流通的规模经济就是电商行业降低交易成本的主要途径。但是信息和商品流通的规模经济性质不同。

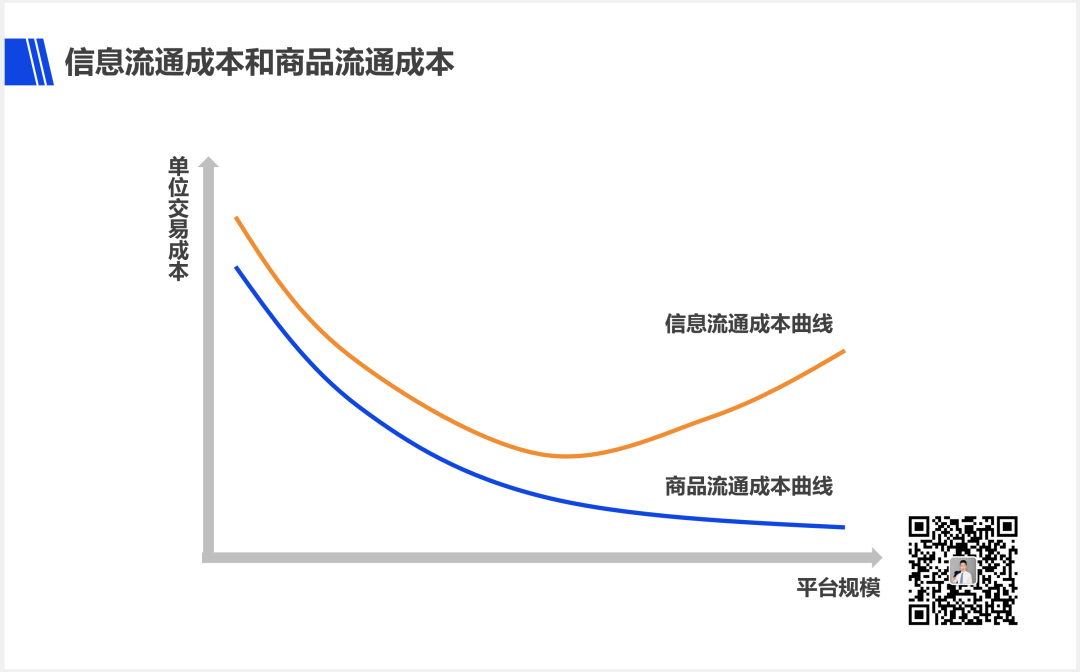

随着信息量的增长,信息流通成本先降低(正规模经济),后提高(负规模经济),而随着商品量的增长,商品流通成本可以持续降低。(其实也存在拐点,只是现实中商品供给量还不足以达到这个拐点)

2015年以前,由于信息和商品流通呈现正规模经济,阿里巴巴得以飞速发展,市场份额持续攀高。

但是2015年以后,随着信息量的继续增长,负规模经济启动,信息流通成本转而走高,于是阿里巴巴的交易成本优势开始倒退,其他电商企业趁势崛起。

那么,为什么美国电商行业一家独大,而中国电商行业两超多强呢?其原因亦是交易成本结构不同。

商品流通成本,亚马逊护城河的基石

中美电商行业依托的物流模式和格局不同,导致了中美电商企业的商品流通成本不同。

中国大多数电商企业采用的物流模式为加盟制快递,只有京东依托自建的仓配物流模式,但是订单量占比很低。2020年,与大多数电商企业合作的通达系加盟制快递公司订单量约为京东物流的19倍。

中国物流3-4元即可发往全国各地,这样的规模经济让很多发达国家望尘莫及。然而,如此巨大的通达系物流红利却是中国电商行业共享的,没有一家电商企业可以独揽商品流通的规模经济。因此在这个因素上,中国电商行业难以形成一家独大的局面。

而在美国,亚马逊自建仓配物流体系,推出两日达的物流服务,消费者购买Prime会员即可免费使用。截至2020年,约2/3的美国消费者成为了亚马逊Prime会员。

根据BOA数据,2019年亚马逊在美国市场中承担的电商件数占到22%,预计到2025年可达38%-50%。根据Pitney Bowes的数据,2020年亚马逊物流包裹量首次超越了联邦快递。亚马逊的仓配物流正在成为美国物流市场的主流。

亚马逊的仓配物流体系在商品流通上形成了独有的规模经济,成为亚马逊增长飞轮的重要一环,也是坚实的护城河。

中国开放共享的物流体系,尽管形成了极大的规模经济,但是在一定程度上遏制了电商企业实现差异化竞争和垄断。因此,在难以独揽商品流通的规模经济的情况下,中国电商企业的竞争焦点,几乎都放到了信息流通成本上。这就是近5年互联网流量焦虑的根源所在。

信息流通成本,令人头疼的U型曲线

中国电商企业未能在商品流通成本上建立竞争壁垒,因此,信息流通成本成为中国电商行业的第一大变量,也是消费企业进行媒体和渠道布局的第一大因素。李叫兽曾经说过“媒介是目前影响营销的最大单一变量”,道理是一样的。

但是随着商品信息量的增多,信息流通成本先降低、后提高的U型曲线结构,导致中国电商企业在该因素上难以一家独大。

信息流通成本的变化可以在此拆解为信息传递成本和信息筛选成本两部分。

【1】信息传递的正规模经济

传统零售渠道的物理空间有限,能够容纳的商品及信息不足。而电商渠道的商品信息都是由数字代码编写、服务器存储的,几乎可以无限扩张。电商平台的商品信息越充足,越有利于消费者购物。

因此电商企业凭借先发优势和网络效应,可以汇聚海量的商家和消费者信息,促进电商平台的无限扩张。

【2】信息筛选的负规模经济

尽管电商平台可以容纳近乎无限的信息,但是商家的营销预算是有限的,不可能发布无限的广告,而消费者的精力也是有限的,不可能在无限的信息中筛选商品。

因此,随着信息量的增长,信息筛选成本会逐渐上升。这就是为什么天猫的商品量比从前更丰富了,但是消费者选择合适的商品却更困难了,选择困难症由此而来。

综上所述,随着信息量的增长,信息传递成本逐渐下降,但是信息筛选成本逐渐上升,两线合并就形成了信息流通成本的U型曲线。

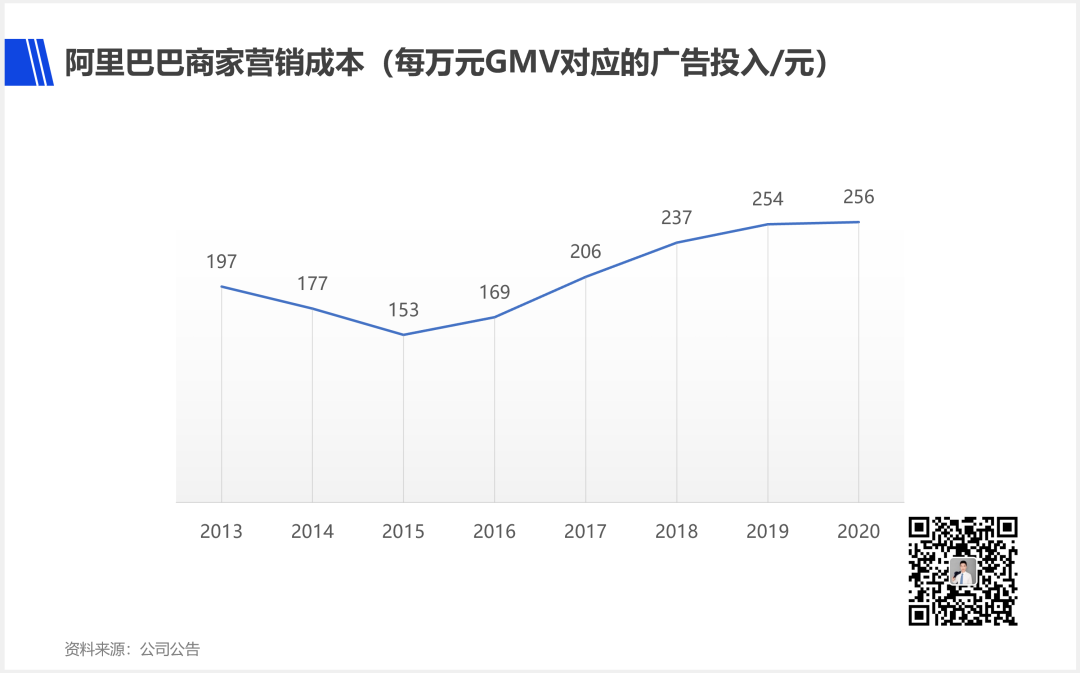

对比近年阿里巴巴商家营销成本,你可以看到同样的先下降、后上后的U型曲线,并且正是在2015年以后,中国电商行业集中度开始下降,京东地位快速跃升,拼多多、抖音、快手陆续登上舞台。

简言之,从前的社会问题是信息缺乏,电商平台率先汇聚大量商家和消费者,就能一家独大,而现在的社会问题是信息过多,难以筛选,电商平台的海量信息反而导致商家和消费者难以匹配交易诉求。

最后的话

在线下零售时代,超市与便利店共存,打折店与精品店共存,不同零售商在有限的物理空间内筛选出差异化的商品,从而提升交易信息匹配的精准度。这种降低交易成本的方式,并不是靠增加信息,反而是靠缩减信息。

近年,DTC、私域流量、品牌自营电商等营销概念分外火爆,本质原因是一样的——避开商品信息过载及交易成本高企的公共电商平台,找到更高效匹配交易信息的方式。

中国电商行业由一家独大变成两超多强,正是遵循了这一规律。京东专注于家电、3C品类和优质服务,拼多多专注于廉价和下沉市场,抖音专注于消费者兴趣,快手专注于消费者信任,各大电商企业纷纷从不同领域找到降低交易成本的途径。

那么中国电商企业能够用技术手段避免信息流通成本U型曲线上扬吗?

其实,技术上无法实现,只能一定程度上延缓U型曲线上扬拐点的到来。

电商本质上是运用信息技术匹配交易关系。中国电商企业较早关注到千人千面的商品推荐机制,试图利用算法技术降低商家和消费者匹配交易信息的成本。

但是数据的有限和人性的复杂是电商底层技术难以逾越的难关。

在以前的文章中,Grant说过互联网平台最大的隐患是用户数据,因为隐私保护将极大地限制互联网平台的数据能力。果然从2021年开始,数据安全治理成为中国互联网行业政策监管的重要任务。没有足够的数据,千人千面将难以为继。

况且人性是多变的,消费者的面孔又何止一面,在朋友圈里是社会精英,在拼多多里是持家能手,在抖音里是潮男靓女,在快手里是真诚老铁……数据反映的只是海平面上的冰山一角而已。

总之,交易成本结构一定程度上限制了中国电商企业一家独大,同时也激励了电商、零售乃至消费行业的创新。未来,谁有降低交易成本的实力,谁就有话语权。

本文来自微信公众号 “郑光涛Grant”(ID:ZhengGuangtao-Grant),作者:郑光涛Grant,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK