股价狂跌80%,Shopify “增重”自救

source link: https://www.36kr.com/p/1806077505930503

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

在老对手亚马逊和新对手TikTok的步步紧逼下,Shopify开始转型。

6月23日,Shopify宣布推出B2B业务。据该公司总裁哈利·芬克尔斯坦(Harley Finkelstein)的说法,为了应对新冠疫情后在线购物平台的增长放缓,Shopify正在寻求从“直接面向消费者”向“连接消费者”的商业模式转变。

Shopify的确到了“不得不”转型的阶段。

一方面,遭遇了7个月的连跌80%,Shopify股价接近“脚踝斩”,自2021年11月攀上最高点1762美元,至最新的328美元,Shopify股价已疯狂回撤超80%,市值蒸发1700多亿,最新市值仅414亿美元,股价已完全跌回疫情前。

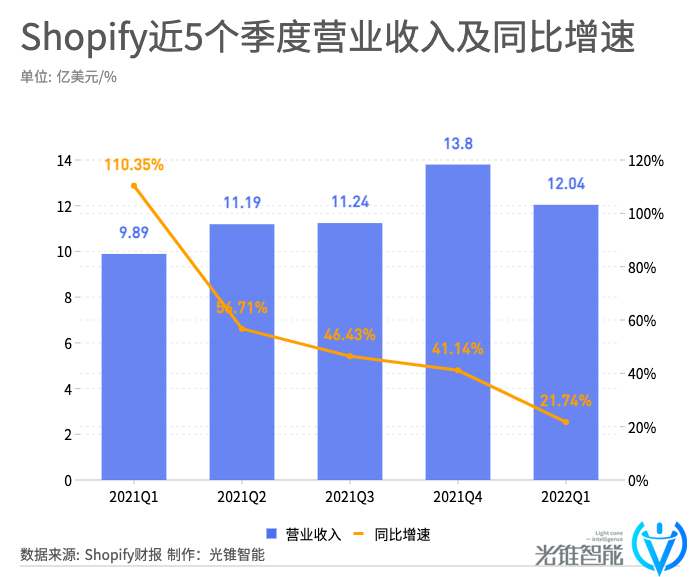

另一方面,2022年的业绩呈现下滑趋势。据2022年Q1财报显示,一季度实现营收12亿美元,环比下降12.78%。事实上,从2021年四季度开始,Shopify的营收同比增速就开始低于疫情前。随着美国消费环境的持续低迷,电商服务也更加内卷起来。

Shopify的长期投资者、管理近890亿美元资产的全球私有化投资机构Mawer Investment Management的Vijay Viswanathan最近表示,出于对成长放缓和竞争放缓的担忧,其将退出对Shopify的投资,他称:电商行业正在变得越来越拥挤,证明估值的合理性变得越来越难。

事实上,作为全球头部的SaaS企业,Shopify的增长困境也是整个SaaS行业的难题。艾媒咨询数据显示,2021年,全球SaaS市场规模约1226亿美元,中国企业级SaaS市场规模约116亿美元。Shopify的大跌之路和转型尝试,或许也会给国内SaaS企业一些新启示。

01 与新老对手,打响阻击战

在国外,Shopify是电商SaaS的“一根独苗”,以帮助中小商家自建独立站起家,带头挑战已统治多年的电商巨头亚马逊。

电商平台模式与独立站模式开始了一场长达十年的“拉锯战”。

相比于亚马逊的平台电商模式,独立站模式有着独有的优势。由于是自主建站,商家不受平台掣肘自由度更高。Shopify帮商家从售前、售后、客户关系到采购中台,能实现覆盖网店、实体零售店、快闪店、社交媒体、本地移动应用程序等多个渠道,数据显示超过三分之二的Shopify商家已安装两个或更多的销售渠道。

受疫情影响,线下商业收缩给线上电商带来了机会。财报数据显示,Shopify 2020年全年营收超过29亿美元,与2019年相比增长了86%。数据显示,2020年3月至2022年1月,在不到两年的时间里,商店数量增幅高达201.53%,这让Shopify市值一路飙升暴涨240%。

这样的“快跑”在2021年底开始略显疲态。2021年Shopify增速开始放缓,2021年全年收入同比增速57%,低于2020年的86%,2021年Q3营业收入更是未达市场预期。Shopify在财报中表示,疫情对中小型企业的打击尤为大,尤其是Shopify的卖家倾向于销售服装、配饰等非必需品,虽然消费者的购物习惯发生了变化,但核心客户群体受损严重,很多没有撑过寒冬,导致了营业收入的下滑。

这让Shopify和亚马逊的差距越来越大。从规模上来看,目前,亚马逊35.4%的用户来自北美地区、31.8%的用户来自欧洲地区、24.1%的用户来自亚太地区,用户覆盖面比较广。而Shopify则仍然依赖于北美用户,是其第一大收入和商户来源,55%的商户贡献了72%的营收,来自美国的收入占比65%。

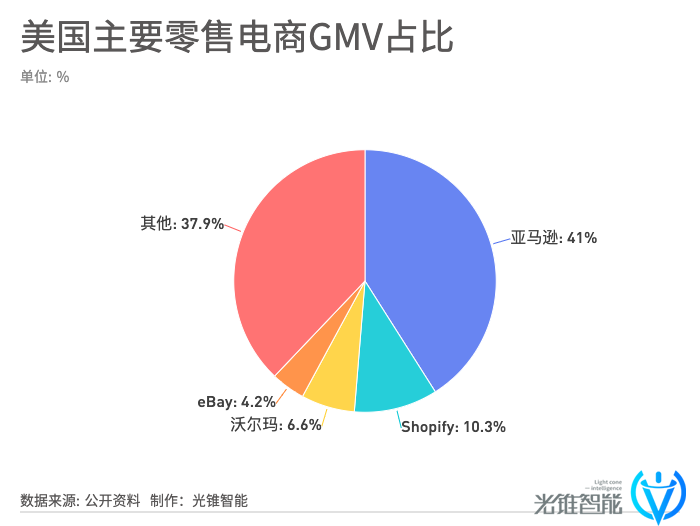

而即便是在美国,Shopify的GMV占比较亚马逊也仍有一段距离,公开数据显示,目前美国主要零售电商GMV占比,亚马逊居大头占比41%,Shopify位居第二占10.3%,亚马逊几乎是Shopify的4倍。

不只用户规模,二者在营收和净利润上也相差甚远。2021年全年,亚马逊GMV 6000亿美元、营收4698亿美元,净利润334亿美元;而Shopify GMV 1754亿美元,营收46亿美元、净利润29亿美元。

而随着Shopify围绕电商服务做深,也与亚马逊产生了更全面的PK。

财报中显示,Shopify目前的商业模式分为订阅制模式和商家解决方案模式。早期,Shopify建店模板包括订单追踪、自动化库存管理、上传图片、添加标签等基础功能;而商家解决方案则是Shopify为商家提供支付、物流、营销、融资等增值服务,收费方式为服务费制,从商家的交易金额中收取一定比例的费用。

2015年开始,由于接入Payment,Shopify开始从单一订阅制转向全面的商家解决方案制。财报显示,2022年Q1商户解决方案收入占比为72%,同比去年增长了约29%;订阅解决方案收入占比为29%,同比增长约7.5%。

老对手还未解决,新对手已经准备好弯道超车了。2022年5月,抖音及海外版TikTok再度蝉联全球移动应用(非游戏类)收入榜冠军。2021年9月,TikTok官宣月活用户数突破10亿,成为与Facebook、Instagram等国际社交巨头并列的全球第五大社交应用。

TikTok展现出强大的吸金能力。市场研究公司eMarketer的数据显示,TikTok在2021年获得了近40亿美元收入,其中大部分来自广告。但是今年,TikTok收入预计将增长两倍,达到120亿美元,超过Twitter和Snap的总和。

抖音、快手等短视频带货能力有目共睹,这也让不少分析师认为,TikTok将对亚马逊和Shopify产生威胁。

目前,已经有不少中国商家在围绕TikTok产业链上下游布局,直播带货也是一个重点方向,而国外的品牌也闻风而动。

国外知名彩妆品牌Fenty Beauty的创始人Rihanna便曾多次在社交媒体上表示十分看重TikTok平台,或将成为Fenty Beauty未来的主要营销渠道之一,并在洛杉矶成立了TikTok创意中心,专门服务TikTok的内容制作和直播带货。

而这些大品牌的资源,也是Shopify的目标。Shopify从帮中小商家建站起家,到2014年开始逐渐将触角伸向大品牌,推出了Shopify Plus版,为大品牌提供额外可扩展的功能和支持。虽然目前Shopify中大型商户已超过1万家,但对比全球206万商户,占比不到0.5%。

另外,宏观和行业环境的不利因素都在增多。

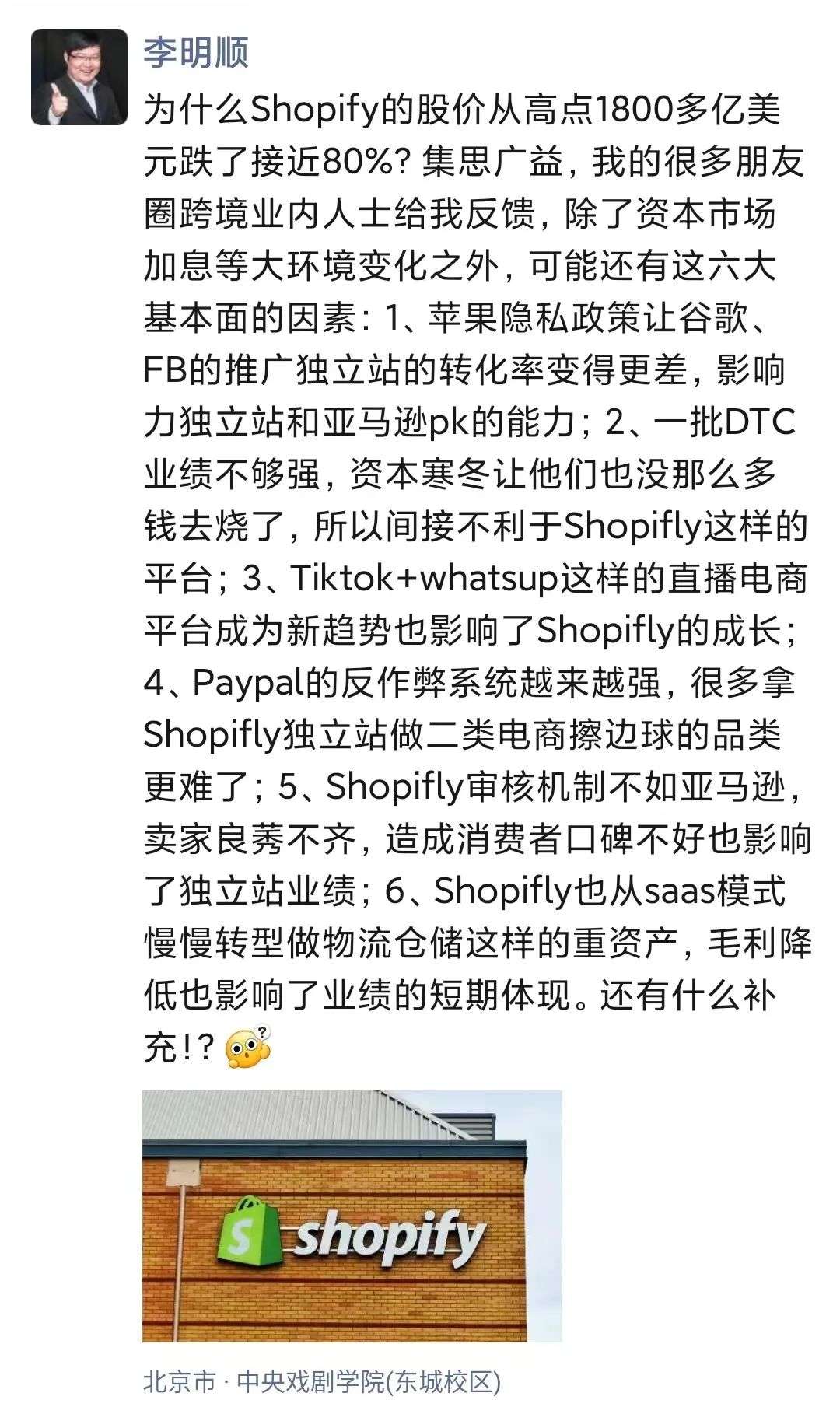

连续创业者李明顺通过与多位跨境业内人士沟通后认为,除了资本市场加息等大环境变化之外,来自苹果的政策收紧让独立站的转化率变得更差,这会直接影响Shopify与亚马逊的PK能力;另外,一批DTC(Shopify的主要客户们)业绩不够强,资本寒冬让他们没那么多钱去烧了,所以间接不利于Shopify。

同时Shopify生态本身的弊端也随着体量的增大而开始逐渐暴露出来,比如卖家质量和商品质量问题,造成消费者口碑不好而影响业绩。

在前有猛虎、后有追兵的局势下,面对新兴电商的异军突起,Shopify正在打响一场转型阻击战,来巩固其美国电商“第二巨头”的核心壁垒。

02 SaaS变“重”

2019年,Shopify拜访了几家大卖家,据相关负责人透露,除了建站、选品以外,急需解决的就是物流方案的选择问题。当时的物流方案,不仅价格高而且十分不稳定,尤其在旺季,EUB等邮政类产品容易爆仓,时效不稳定,有时达到20天才签收,客户退货率比较高。这很影响独立站追求的品牌效应和复购率。

Shopify崛起的核心在于建设电商软件的基础设施生态,满足卖家需求,解决问题,而物流的配送和履约效率,正是电商服务核心关键点之一。当时的Shopify把这些物流相关的问题进行了反馈,推出了Shopify专线,也就是SFN履约服务,试图从轻资产向自营服务转型,但由于缺乏对物流各环节的把控,使用SFN的商家并没有节省太大的成本,导致了2019年-2020年,SFN并没有真正起势。

2022年,Shopify在5月以21亿美元收购了物流公司Deliverr,这是Shopify在物流领域的第二起收购,21亿美元的高额收购也表明了其抢占用户最后一公里的决心。

Deliverr是美国本土的物流供应商,利用数据分析打造触及消费者的高效物流网络,为亚马逊等多家电商平台提供“两日达”服务。收购Deliverr后,将与原有的SFN整合,并计划推出一项名为 ShopPromise 的新服务,为消费者提供“两日达”和 “次日达”服务,直接对标亚马逊FBA。

据外媒报道,目前Shopify正在大力地扩建物流团队,预计扩大一倍以上,在内部打造集成度更高、覆盖面更广的物流部门,并由新任CEO直接负责。而Deliverr加盟后,Shopify可以在最少库存的基础上,为商家提供简化的库存管理,供给端和需求端的库存平衡——根据需求规划库存,避免库存积压等情况,同时增强美国海岸线上从海岸到海岸的快递能力,采用陆运、航运或其他运输方式进行搭配,优化运输效率。

这在短期内,对Shopify来说是不小的负担。

因为SaaS的商业模式特点在于,在线轻交付,实施服务成本低;一次获客连续缴费,客户依存性高;收费为月费或年费,现金流优秀。因此,高增长、高毛利是近几年优秀SaaS 企业的核心表现。

而此次Shopify把SaaS变重,通过电商伸展出更多落地的服务,包括自建物流、金融服务等等,来提高壁垒,显然会对SaaS的轻量模式带来一定的利润影响。

财报中显示,2021年Q4开始,Shopify的净利润首次为负,至2022年Q1亏损持续扩大,营业亏损为9800万美元,亏损率为8%,而去年同期的营业利润为1.189亿美元,营业利润率为12%。

不过,虽然短期内将持续投入,但通过弥补物流业务的不足,形成了整个电商链路的闭环。财报数据显示,2020年3月至2022年1月期间,Shopify上的店铺数量增长了201.53%,在不到两年的时间内新增259万家店铺,一部分来源于疫情的催化,另一部分也是源于服务的整体性,让商家更容易入驻。

除了自建物流体系外,SaaS模式也在向B2B转型。其总裁芬克尔斯坦看来,B2B业务是一片巨大的“未开发市场”,同时也是一个扩大Shopify市场目标的机会,他预计B2B业务能为Shopify创造数十亿的收入。

目前Shopify虽然没有披露太多B2B方面的业务布局,但从Shopify Puls版本中,光锥智能发现了其B2B的思路:Shopify要做淘宝和1688的合集。

Shopify Plus官网显示:商家可以通过Shopify将零售和批发业务集中到一个在线商店,也可以专门开设专属的B2B商店。

具体的功能包括通用平台和个性化定制两个部分:

通用平台:集成了批发的基础功能,包括批量下单、个性化定价及折扣、库存管理等,同时可以与外部ERP、CMR等系统进行集成,管理订单、客户和营销计划。

个性化定制平台:为B2B和DTC客户运行单独的店面,在一个中央平台管理双方的订单和库存。举个例子,某些商户并不会自己囤货,而是接到订单后,Shopify的批发商家直接根据买家订单进行发货,类似无货源电商。

据光锥智能了解到,目前澳大利亚男士护肤品牌Beard & Blade、食品制造商Laird Superfood和咖啡品牌Death Wish Coffee等公司使用Shopify Plus向消费者和其他企业销售产品。

对于美国市场环境来说,B2B确实是一个未开发完全的增量空间,数据显示,美国有38%的批发商和61%的制造商都没有电子商务网站。根据2021年秋季麦肯锡对750名高管进行的一项调查,越来越多的证据表明,B2B买家正在将他们的企业采购转向在线渠道。

不过,亚马逊也并没有打算放过这块蛋糕。2022年1月,Amazon Business宣布与采购软件公司Precoro进行整合,以帮助企业更好地利用Punch-in工具简化采购流程,同时强化亚马逊的B2B业务。整合过后,企业在Amazon Business上采购完物品后,可以将购物车提交给Precoro以生成和审批采购账单。

相比于Shopify的模式,亚马逊用平台的便捷性将2C和2B的场景串联,企业用户在C端平台上也可以直接提交批发需求,由Precoro进行采购和审批。

总的来说,Shopify从单一的建站工具起家,经过十几年的发展,Shopify正在从标准的轻服务SaaS模式转向重电商、深入供应链的模式,来增加商业竞争力。

近年来,Salesforce向PaaS平台布局,让通用SaaS变厚;而Shopify更像是电商行业的行业SaaS,正在变重。无论是哪一种变化,SaaS都不再轻。

本文来自微信公众号“光锥智能”(ID:guangzhui-tech),作者:刘雨琦、王一粟,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK