国君策略:结构至上,风格切换

source link: https://www.gelonghui.com/p/493855

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

国君策略:结构至上,风格切换

昨天 03:48

8,517本文来自格隆汇专栏:国君策略陈显顺,作者:陈显顺、喻雅彬、方奕

悲观预期集中宣泄,市场无系统性调整风险 。

导读

本周的调整源于经济及地产税悲观预期集中宣泄,未来市场对地产风险将从一致悲观转向出现分歧,市场无系统性风险。风格切换延续,消费盈利预期上修、机会凸显。

摘要

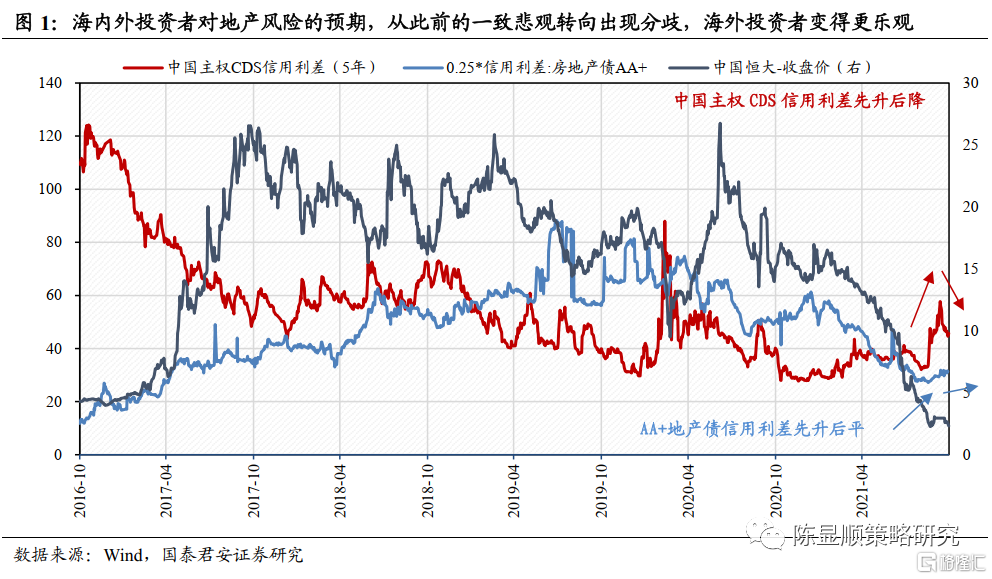

大势研判:悲观预期集中宣泄,市场无系统性调整风险。周初地产税改革试点和煤炭价格干预挫伤市场情绪,上证指数连续三日放量下跌。政策导向强化了市场结构性行情,一方面,成交额进一步向以电新、电子、军工为首的科技板块集中,电新行业指数和周成交额占比双双创下年内新高。另一面,全部A股的涨跌比下降,周期和地产产业链跌幅居前。我们认为在悲观情绪集中宣泄之后,市场并无系统性调整风险。站在当前时点,机构投资者开始着眼于2022年的宏观环境做配置,其中地产投资下行压力是投资者的核心关切。从债券信用利差看,海内外投资者对地产投资的预期,从此前的一致悲观转向出现分歧。10月中旬后中国主权债CDS信用利差下降,AA+级地产债信用利差平稳,表明海外投资者对国内房地产领域的担忧有所缓解。结构配置上,我们维持10月以来“站在风格切换的起点”与“低估值收获季”的判断,配置逻辑从周期转向消费,从前期高景气进攻转向低估值防御。

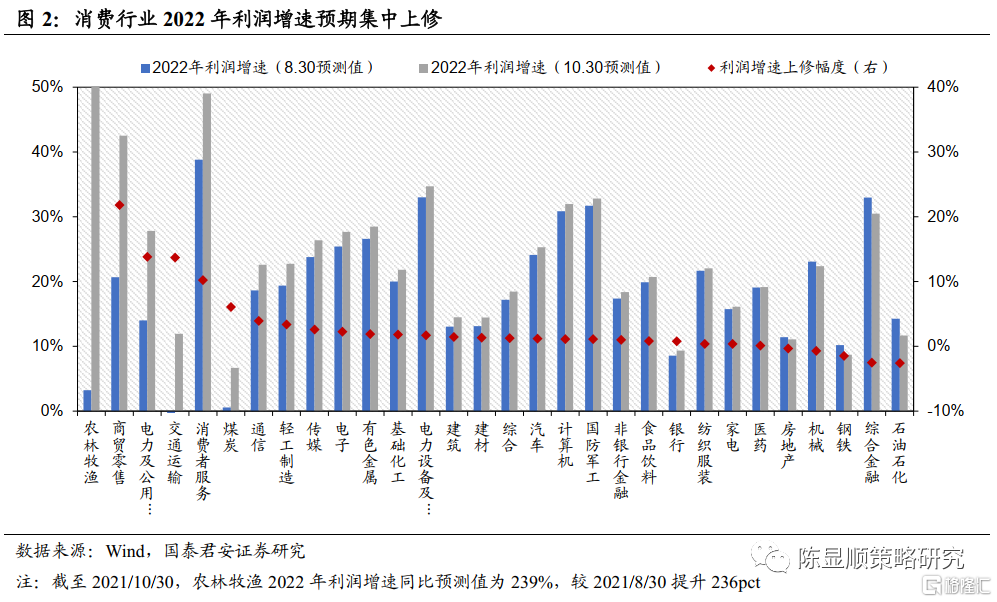

从三季报挖掘结构亮点,消费盈利预期正在上修。我们此前在市场中率先指出,消费板块预期最差的时间段正在逐步过去,往2022年看存在改善的趋势,三季报验证了这一结论:1)部分行业盈利出现改善迹象。2021Q3季报显示盈利增速边际改善最快的行业集中于航运、必选消费以及少部分成长板块。必选消费中动物保健、食品加工和医疗服务等改善明显,成长板块中通信设备、元件和计算机设备等盈利提升;2)消费板块2022年盈利增速预期集中上修。我们统计全部A股中有分析师覆盖的公司,发现三季报公布后分析师上修了25个行业2022年利润增速预期,其中上修幅度最高的行业为农林牧渔、商贸零售、电力及公用事业、交运、消费者服务。

周期大跌不止是因为政策冲击,需求预期亦受压制。发改委干预煤价是板块加速下跌的触发剂,但背后本质与行业“估值接近过去五年峰值,盈利增速预期向下”有关。从政策端看,发改委表示将研究建立“基准价+上下浮动”的煤炭市场价格长效机制。如果这意味着煤炭未来按成本加成定价,煤炭行业盈利弹性将大幅降低。从基本面看,随着出口高位回落和地产投资动能走弱,我们预计2022年上游资源品盈利表现整体承压明显,除石油开采随油价中枢上移正增长确定性较高外,其余多数资源品行业均有负增压力,且盈利节奏上到下半年压力进一步凸显。政策冲击和需求预期均指向周期盈利增长放缓。

行业配置:从周期向消费,从高估值进攻向低估值防御。1)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的白酒、生猪、汽车零部件等高性价比板块;2)消费电子:Oculus爆品带动下VR设备普及,可穿戴设备有望成为新增长点;3)金融地产:券商、银行地产盈利预期得到逐步改善;4)新能源:高景气方向仍具稀缺性,推荐新能源车、光伏、特高压、绿电等方向。

1

悲观预期集中宣泄,市场无系统性调整风险

大势研判:悲观预期集中宣泄,市场无系统性调整风险。周初地产税改革试点和煤炭价格干预挫伤市场情绪,上证指数连续三日放量下跌。政策导向强化了市场结构性行情,一方面,成交额进一步向以电新、电子、军工为首的科技板块集中,电新行业指数和周成交额占比双双创下年内新高。另一面,全部A股的涨跌比下降,周期(煤炭、钢铁、有色)和地产产业链(地产、建材、轻工、家电)跌幅居前。我们认为在悲观情绪集中宣泄之后,市场并无系统性调整风险。站在当前时点,机构投资者开始着眼于2022年的宏观环境做配置,其中地产投资下行压力是投资者的核心关切。从债券信用利差看,海内外投资者对地产投资的预期,从此前的一致悲观转向出现分歧。10月中旬后中国主权债CDS信用利差下降,AA+级地产债信用利差平稳,表明海外投资者对国内房地产领域的担忧有所缓解。结构配置上,我们维持10月以来“站在风格切换的起点”与“低估值收获季”的判断,配置逻辑从周期转向消费,从前期高景气进攻转向低估值防御。

2

从三季报挖掘结构亮点,消费盈利预期正在上修

从三季报挖掘结构亮点,消费盈利预期正在上修。我们此前在市场中率先指出,消费板块预期最差的时间段正在逐步过去,往2022年看存在改善的趋势,三季报验证了这一结论:1)部分行业盈利出现改善迹象。2021Q3季报显示盈利增速边际改善最快的行业集中于航运、必选消费以及少部分成长板块。综合三季度同比增速较二季度的抬升幅度,以及三季度的环比增速,必选消费中动物保健、食品加工和医疗服务等改善明显,成长板块中通信设备、元件和计算机设备等盈利提升。2)消费板块2022年盈利增速预期集中上修。我们统计全部A股中有分析师覆盖的公司,发现三季报公布后分析师上修了25个行业2022年利润增速预期,5个行业利润增速预期下修,其中上修幅度最高的行业为农林牧渔、商贸零售、电力及公用事业、交运、消费者服务。

3

周期大跌:不止是政策冲击,需求预期亦受压制

周期大跌:不止是政策冲击,需求预期亦受压制。煤炭、钢铁指数已从高位回撤超20%,发改委干预煤价是板块加速下跌的触发剂,但背后本质与行业“估值接近过去五年峰值,盈利增速预期向下”有关。从政策端看,发改委表示将研究建立“基准价+上下浮动”的煤炭市场价格长效机制。如果这意味着煤炭未来按成本加成定价,煤炭行业盈利弹性将大幅降低。从基本面看,随着出口高位回落和地产投资动能走弱,我们预计2022年上游资源品盈利表现整体承压明显,除石油开采随油价中枢上移正增长确定性较高外,其余多数资源品行业均有负增压力,且盈利节奏上到下半年压力进一步凸显(测算结果详见策略报告《2022年上游资源品盈利前瞻》)。政策冲击和需求预期均指向周期行业盈利增长放缓。

4

行业推荐:周期转向消费,高估值转向低估值

行业配置:从周期向消费,从高估值进攻向低估值防御。1)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的白酒、生猪、汽车零部件等高性价比板块;2)消费电子:盈利端悲观预期已充分反映,Oculus爆品带动下VR设备普及,可穿戴设备有望成为新增长点;3)金融地产:券商在财富管理驱动下二次成长、行情持续性将超预期,银行三季报业绩有望超预期具备高性价比,地产盈利预期得到逐步改善;4)新能源:高景气方向仍具稀缺性,推荐新能源车、光伏、特高压、绿电等方向。

5

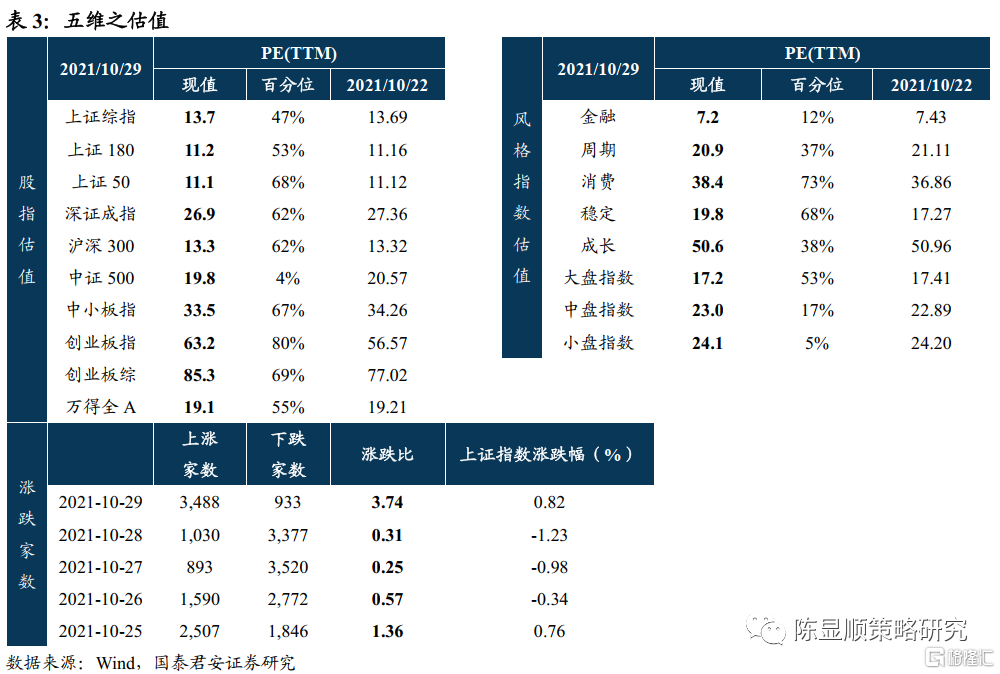

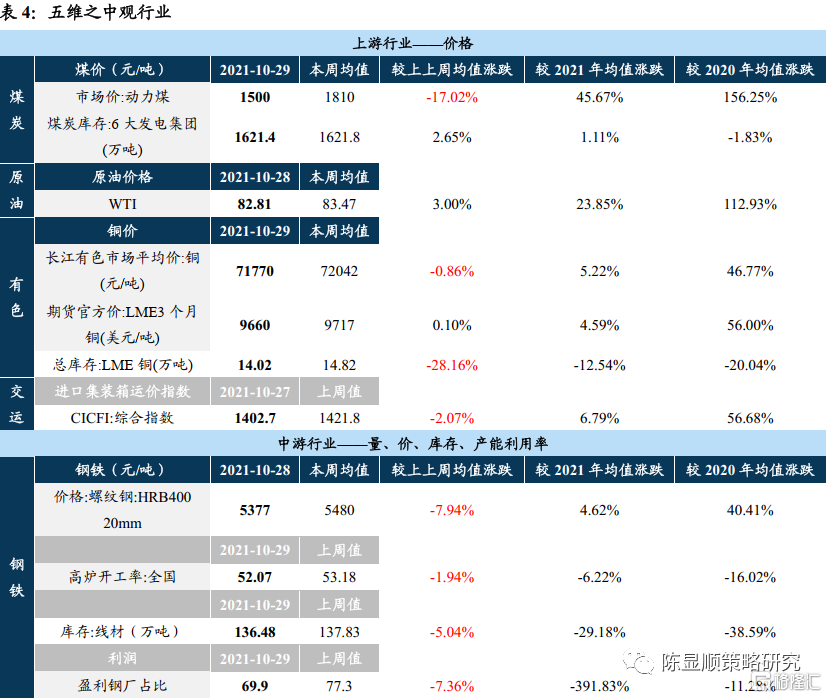

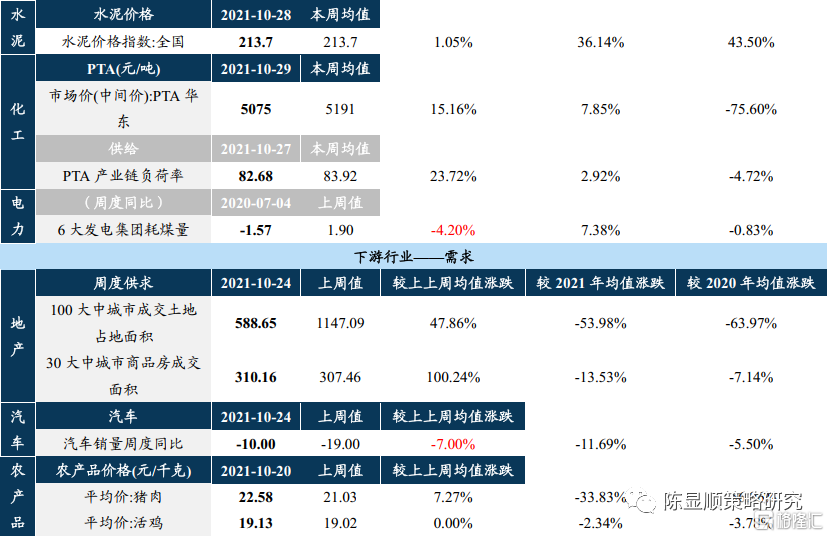

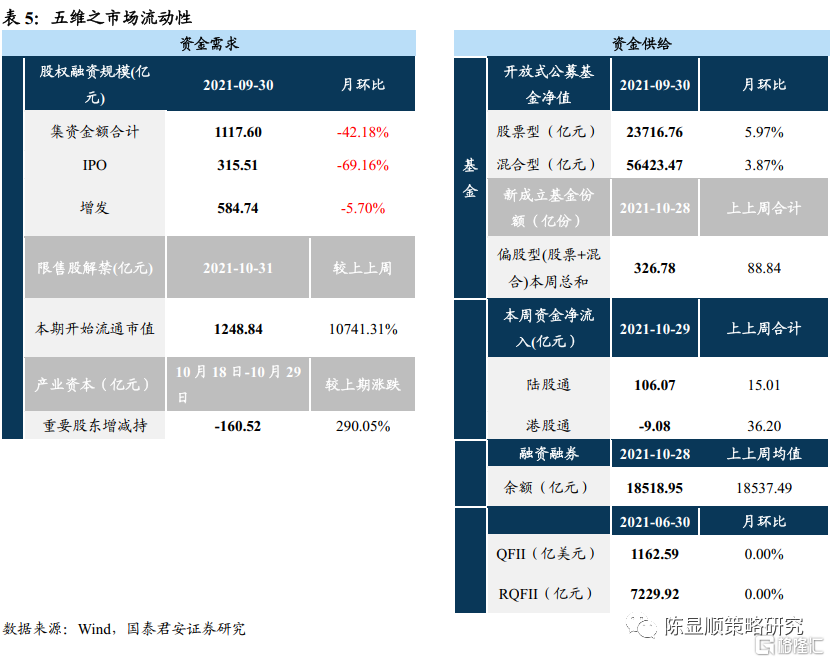

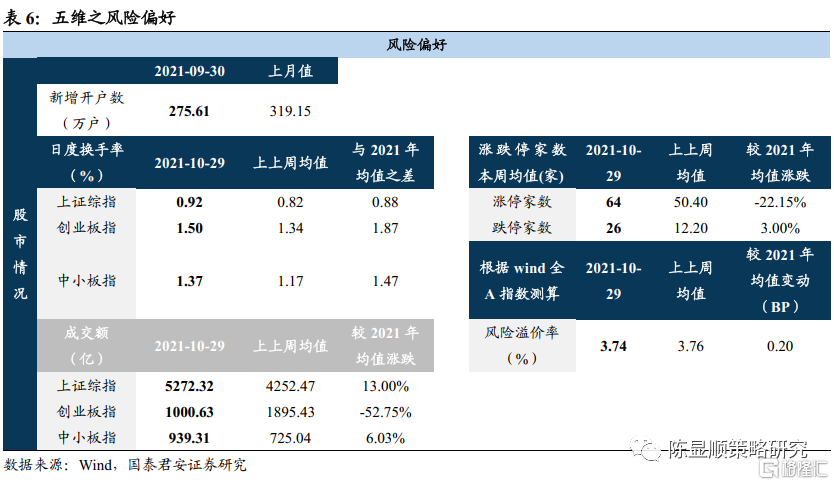

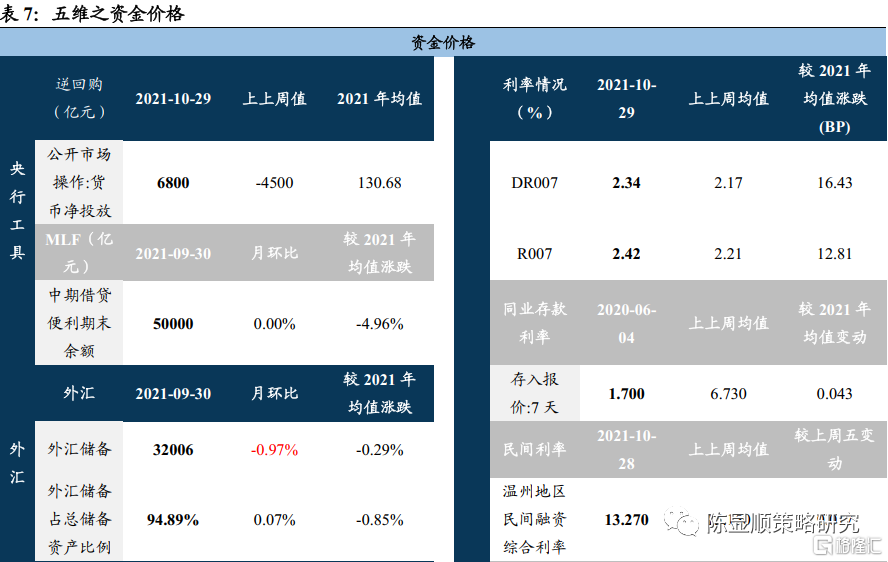

五维数据全景图

暂无更多评论

Recommend

-

11

11

首页 > 文章详情 【国君策略】抱团难瓦解,风格难切换 国君策略陈显顺 昨天10:05 作者:陈显顺 方奕来源:陈显顺策略研究本报告导读

-

7

7

首页 > 文章详情 国君策略:震荡格局不变,博弈天平暂向分母倾斜 48分钟前 3,145 本文来自格隆汇专栏: 国君策略陈显顺,作者:陈显顺、方奕...

-

13

13

首页 > 文章详情 国君策略:新的力量,拉升未完待续 12分钟前 2,606 本文来自格隆汇专栏:国君策略陈显顺,作者:国泰君安策略团队 ...

-

6

6

国君策略:资金热度回落,主题轮动战线收缩 48分钟前 5,273 本文来自格隆汇专栏:国君策略陈显顺,作者: 陈显顺、苏徽 资金追逐热点的力度减弱,热点轮动中聚焦龙头主题...

-

7

7

国君策略:龙头策略不再躺赢,市场将聚焦盈利可持续增长的股票 31分钟前 3,497 本文来自格隆汇专栏:国君策略陈显顺,作者: 国泰君安策略团队 不必对流动性“过度恐慌”...

-

10

10

国君策略:先立后破,展望光明 14小时前 15,640 本文来自格隆汇专栏:国君策略陈显顺,作者:陈显顺、黄维驰、方奕 直面复杂外部环境,继续推动内生发展

-

8

8

首页 > 文章详情 国君策略:市场向上发力有望延续,执手科技成长,关注银行券商 6小时前 24,653 本文来自格隆汇专栏:国君策略陈显顺,作者:...

-

8

8

国君策略:盈利牵牛,以大为美 2小时前 4,762 本文来自格隆汇专栏:国君固收陈显顺,作者:陈显顺 方奕 黄维驰 变革往往在不经意间发生,重要的是能透过小趋势,抓住长周...

-

2

2

首页 > 文章详情 国君策略点评今日A股:调结构,迎跨年 1小时前 3,306 躁动并非一蹴而就 本报告导读

-

6

6

光大策略:顺应风格切换的趋势 5小时前 4,187 行业配置方向上建议关注白酒、医药、家电、汽车、大众消费品等。 要点策略观点:顺应风格切换的...

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK