当超大规模设施运营商与云服务商成为消费主体,服务器与存储市场将走向何方?

source link: https://server.51cto.com/article/786615.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

当超大规模设施运营商与云服务商成为消费主体,服务器与存储市场将走向何方?

大家可能听过一个老笑话,大概是2000年初那会出现的,当时超大规模设施运营企业(我们如今熟知的云服务商还没有出现)开始坐拥数亿用户,并利用数百万台服务器加存储阵列来支撑自家应用程序。与此同时,负责为几乎所有企业、包括互联网企业提供服务器与存储产品的原始设备制造商(OEM)之间,则迎来一波广泛的兼并浪潮。

于是这个笑话出现了:“我们曾担心最后世界上只剩五家服务器和存储厂商,但现在我们担心世界上只剩五家服务器和存储买家。”

随着新冠病毒在2020年第一季度全面爆发,IDC发布2021年全球企业基础设施季度跟踪报告的调查数据显示,我们长期关注的服务提供商(包括超大规模设施运营企业和云服务商)以及其他构建数据中心基础设施并出售相应容量的服务商,整体在全球服务器及存储总收入中的贡献已经超过50%。据我们估计,其设备出货比例超过半数的时间甚至可能还再早几年。

如果IDC的预测正确无误,那么四年后,也就是到2028年末,各服务提供商的整体购买规模将占当年服务器与存储总收入的三分之二以上。而对2028年的最新预测显示,服务提供商已经在2023年购买了总值945亿美元的服务器与存储设备(增长5.6%,占市场份额的56.4%);四年之后其支出将进一步增长至1885亿美元,意味着全球服务器与存储支出的69.7%都由他们贡献。去年,企业、政府和学术机构的服务器与存储采购额为731亿美元,同比增长11.6%,占市场总销售额的43.6%。但到2028年,这部分销售额的年均复合增长率仅为2.3%(相当于去年增幅的6.4分之一),届时其份额将降至总支出的30.3%、达到820亿美元。

虽然相信届时还会有十几位服务器买家活跃在市场之上,但已经跟前文笑话中的“五位买家”相去不远。更让我们好奇的是,长期以企业、政府及学术机构为目标客户的服务器OEM厂商们该如何保持财务健康并稳步发展——或者至少得能保持稳定生存。

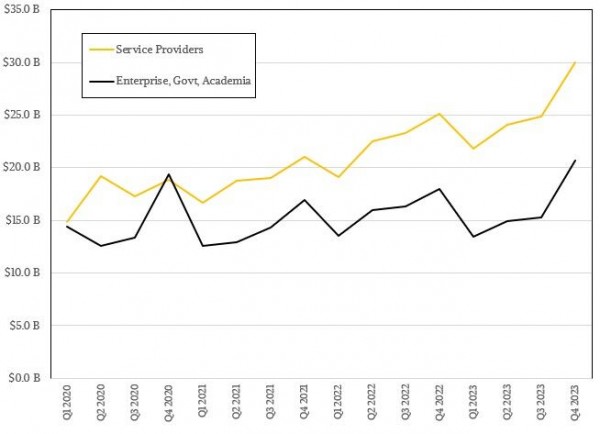

以下是过去四年来,服务提供商与企业/政府/学术机构的服务器与存储采购情况,这也是我们从IDC那边查到的唯一统计结果:

这两类服务器与存储买家之间似乎相当同步,而且在过去25年间,二者一直保持着缓慢增长。直到2024年基于大语言模型的生成式AI全面爆发,才开始打破二者的服务器消费平衡。IDC并没有在报告中公开解释产生这种巨大差异的原因,但我们认为答案应该就是大语言模型。事实上,大语言模型也最终让云服务找到了本地设施几乎难以处理的杀手级应用,推动企业、政府和学术机构将工作负载迁移至云端,而不再将大量预算用于为自有数据中心购置加速器。

服务提供商与企业/政府/学术机构的增长并不稳定,二者在各个季度上的表现往往波动较大。但如果IDC的预测正确,未来这两类买家恐怕将彼此渐行渐远。

IDC提供的这些数据,也能解释云基础设施的设备销售方式为什么与运行关系数据库以及ERP、SCM、CRM等其他后台应用程序套件的裸机有所不同。(这些缩写分别指企业资源规划、供应链管理、客户关系管理,对应着企业中的大多数主要日常工作,包括处理应付账款、应收账款、工资发放等无聊的事务。)

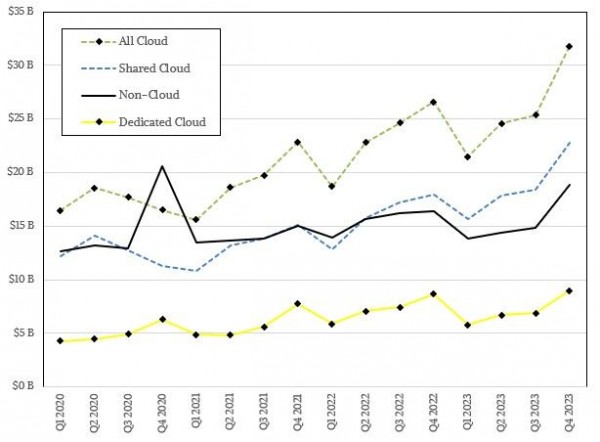

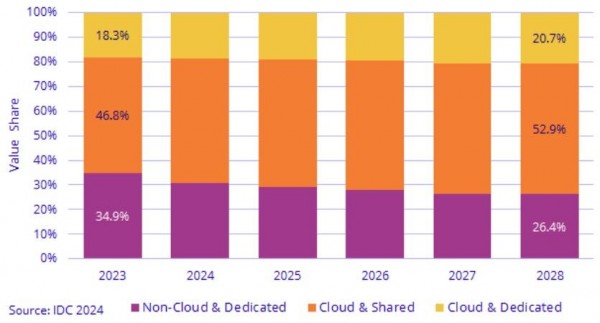

下图所示,为过去几年来共享云、专有云和非云用例的支出情况:

顾名思义,共享云基础设施是指大量销售设备,由运营商对其进行虚拟化,并将资源容量同时出租给多家企业客户。专有云意味着设备以类似于传统主机的形式被排他交付给特定客户,同时遵循云基础设施的定价模式,以供客户在其指定的数据中心或主机托管设施中运行工作负载。非云用例则是指那些无聊的后台流程,也是让全球经济保持平衡运转的压舱石。

之前,IDC还曾将专有云市场进一步划分为云端专有和本地专有——可以肯定IDC目前仍在内部保留这种划分,只是没有体现在对外发布的数据当中。

下面来看这份汇总表格,其中囊括了我们从IDC处掌握到的2022年到2023年间所有信息,还包括2024年至2028年的发展预测:

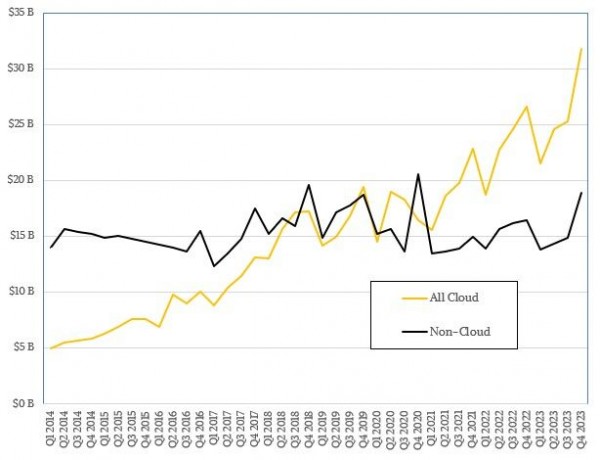

对于喜欢看图的朋友,下面这张是2014年以来云与非云市场的服务器与存储采购趋势。其内容来自一套早期大规模数据集,当时IDC还没有将云支出按不同类别及服务提供商、企业/政府/学术机构进行划分:

下图为不同类型云支出与非云支出的细分情况:

作为补充,下图所示为2023年至2028年间三类客户用例(非云、共享云及专有云)的支出明细:

大约二十年前,随着第二次效用浪潮掀起波澜,九十代末互联网技术的商业化让应用服务提供商与网格计算迎来了全面崛起。而现如今,云计算消费模式则成为新的时代母题。但归根结底,云本身只是一种消费模式,我们真正关注的仍是消费方自身的变化——从长远来看,消费端往往掌握着更深刻的发展线索。

在这样的远景未来之下,企业可能会越来越依赖于服务提供商,并因此逐渐失去运营自有基础设施的技能储备。长此以往,最终市场上可能将不再存在独立的芯片制造商、系统制造商乃至存储制造商,IT资源也可能因此变得更加昂贵。到那个时候,可能根本不存在任何服务器买家或者说服务器制造商。唯一存在的就只有超大规模云(一种刻意设计的混合产物),直接向客户出售应用程序的访问权限,同时内置运行成本高昂、没法在自有数据中心内轻松重现的AI——而所有这一切,都运行在大服务商们自主设计并制造的硬件之上。

如果超大规模设施运营企业和云服务商不仅想要打造自己的硬件产品,还出手阻止其他客户与OEM合作伙伴开发替代方案,又该怎么办?此话绝非危言耸听,当企业/政府/学术机构的采购能力萎缩到一定程度,这种情况就有可能发生,而且行业中的庞然大物一刻都不会停止对垄断地位的追求。

所以摆在我们面前的恐怕只有一条道路:奋起反抗、把握命运。用支出证明未来在我们自己手中,而绝不能受服务巨头们的摆弄。

</article

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK