惨胜如败:面板战争三十年_创事记_新浪科技_新浪网

source link: https://tech.sina.com.cn/csj/2022-12-27/doc-imxyaqfw9745361.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

惨胜如败:面板战争三十年

来源:远川研究所

古希腊哲学家赫拉克利特说过:人不能两次踏入同一条河流。如果赫拉克利特观察过日本的面板产业,他很可能会改口。

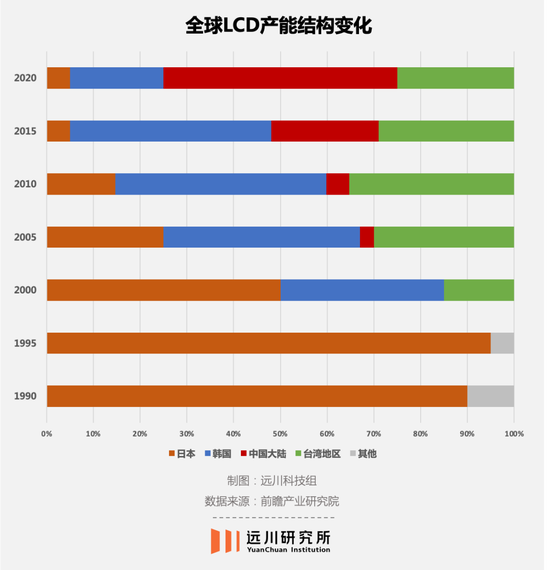

90年代初,日本面板产能占全球94%,在全行业一手遮天。但由于经济不景气,日本企业投资意愿下滑,韩国趁势在亚洲金融危机期间狠砸面板产业,越亏越投。三星和LG的市场份额接近50%,成为面板新霸主,打得日本公司无力招架。

1998年,不死心的日本人卷土重来,将目光瞄准了受金融危机冲击最小的台湾地区。有心无力的日本公司放弃了和韩国人拼产能,而是疯狂与台系厂商签订技术转移合同,收取高额专利费,同时利用台湾的廉价产能狙击韩国。

有了日本企业技术扶上马产线送一程,宝岛面板产业迅速崛起,成为四大支柱产业之一。

结果2008年金融危机过境,台系面板厂遭遇暴击,下游需求萎靡,上游有产无销,顺便带崩了日本面板产业。

2009年,NEC关掉了鹿儿岛的液晶面板工厂。两年后,索尼把液晶面板业务打包卖给了三星,三菱电机也退出了面板业务。2016年,日本面板最能打的夏普也扛不住了,被富士康收入囊中。

目前,日本面板产业只剩下JDI(Japan Display Inc)一根独苗,早已被韩国和中国大陆企业远远甩在身后。

经过两次失败的反扑后,日本的面板产业在短短二十年里从巅峰迅速衰落,直到彻底销声匿迹。

在最主流的LCD面板上,日本、韩国、台湾地区和中国大陆轮番发动进攻,爆发了多场“宁愿亏死自己,也要饿死同行”的价格战。最终,中国大陆收获了后来者的胜利,但成本则是天文数字的资本开支。

仅京东方一家公司,砸下的投资就近千亿。

作为电子产业的一环,面板的发展史浓缩了电子产业最残忍又最荒诞的特征:

在美国诞生,在日本产业化,然后大陆、台湾、日本、韩国,四个人打来打去,大家都花了大把的钱,谁也没把对方打死。

缺芯少屏的历史

2004年,日韩面板价格战打得如火如荼,中国面板产业不甘人后,一次性交出了三个教科书级别的失败案例。

一个是TCL高调并购了法国公司汤姆逊的电视和DVD业务,一跃成为全球最大的彩电生产商;一个是河南安彩集团花了5000万美元,买入美国康宁的9条CRT彩管玻壳生产线,成为全球第一玻壳厂商;还有一个是彩虹电子节衣缩食省出6亿人民币,引进了日本日立的超大屏幕显像管生产线。

三笔并购的结局一个比一个惨:汤姆逊被收购前就已经是亏损状态,TCL接盘后单年净利润亏损近7亿;彩虹电子重金引入的产线还未投产,就已经成了过时技术;安彩集团为了收购耗尽了现金流,没过几年就破产了。

原因很简单,中国公司重金购买的都是已经过时的CRT技术,也就是90年代主流的“大屁股”电视,而日韩企业早已在新的LCD液晶技术上集中攻关一轮了。

当时,所有中国面板厂都出现了严重的误判,最有代表性的是彩虹集团掌门人那句“CRT至少还能辉煌十年”。

索尼经典的特丽珑电视就属于CRT技术序列

早在2000年,CRT和LCD在市场份额上已经平分秋色,但国内产业界的主流观点依然是,就算CRT在无法击败LCD,但两者也应该打的是持久战。结果却是中国公司集体以身试险求锤得锤,CRT迅速被市场淘汰。

另一个原因则是,即便企业有心上马LCD,也没有相应的技术。

我们常说中国电子产业“缺芯少屏”,“少屏”指的就是LCD面板。直到2012年,中国大陆进口显示面板(LCD为主)依旧高达500亿美元,仅次于集成电路、石油、铁矿。

简单来说,LCD技术是一种用电流控制半导体中的发光二极管进行发光的显示技术。相比CRT技术,LCD色彩更标准,能耗也更低。和芯片一样,LCD发端于美国,壮大于日本,最后形成东亚三国打来打去的产业格局。

在电子产业众多细分领域中,面板有些清新脱俗,既有CRT到LCD这种技术路线变化,每种技术路线又有类似28nm/14nm/7nm这样的技术迭代,这就导致早期投资并没有先发优势,后进者可以通过新工艺新设备形成产能优势,先发者折旧成本巨大的旧产线反而成了负担。

90年代,日本公司的LCD产能集中在1、2代线,金融危机期间,韩国人顶住压力猛砸3代线,日本则因为经济衰退无力投资,迅速被韩国超越。

所以面板企业想要赚钱,一方面要时刻跟上技术迭代的步骤,另一方面就是趁着行业低谷期兼并对手扩大份额——毕竟面板这玩意高度标准化,谁便宜买谁的,只能靠扩大份额摊薄生产成本。

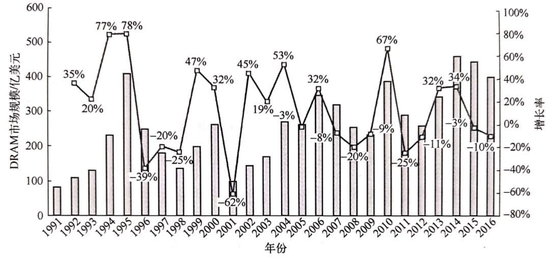

DRAM芯片的产能一直在增加,但市场规模没有同步扩大

原因就是惨烈的价格战

这个游戏规则虽然残酷,但对世纪初的大陆面板产业来说,由于技术上一穷二白,连参与游戏的资格都没有。要知道中国大陆花了二十年时间,才实现了CRT产业链95%的国产化,但随着LCD迅速成为主流,一夜之间产业链80%的环节又得依赖进口[1]。

当产业界严重错判CRT,面板产业走入绝境之时,老天又打开了一扇窗户。

2003年前后,韩国的面板大厂现代集团,先是旗下存储业务遭遇产业寒冬,又因为错判政治局势,在朝鲜的投资亏的血本无归。为了回笼资金,现代决定出售旗下的珍贵的LCD资产。

接盘侠是一家名叫京东方的中国公司。

泥潭里的扩产竞赛

接手第一年,京东方就碰上全球面板大年,收购来的韩国产线成为日夜不停的印钞机。当年京东方的营收就达到111.8亿元人民币,同比增长133.77%,其中LCD业务的贡献高达60亿。

随后,京东方一鼓作气在北京亦庄上线了新产能,技术上选择了当时全球范围内都算领先的5代线。

结果到了2005年,京东方新产线上马的同年,全球LCD面板开始出现产能过剩,产品价格暴跌。京东方主打产品17寸显示屏价格一路下跌,产线建设时,每片面板能卖300美元,等到产线建好开始量产,每片价格已经跌到了150美元。

刚刚开出新产能的京东方一年亏了16亿元,创下了十年来的首次亏损。2006年,京东方再次亏损17亿元。不但北京政府无力救助,银团贷款也无法展期——由于银团贷款展期必须所有参与的银行都同意,而当时9家银行中,有一家出资最少的小银行不同意,“反复协调后才做通工作[1]”。

更大的影响来自舆论层面,各路媒体对于京东方巨额亏损喊打喊杀,一度惊动了证监会。当时,有媒体甚至给京东方扣了一顶“侵吞国有资产”的帽子,理由是京东方“利润暴涨暴跌”。

大家骂来骂去最后发现,这个行业特点就是这样,所有公司的利润都在暴涨暴跌。

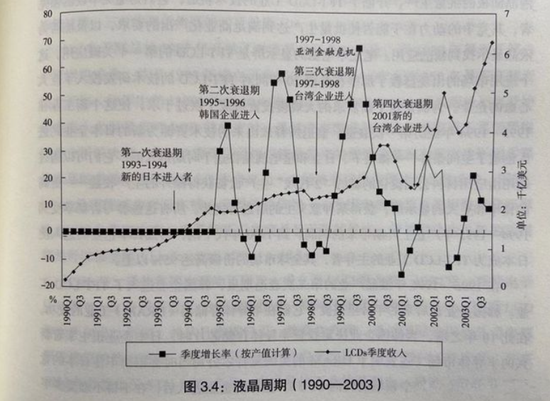

这个产业规律,可以被总结为液晶周期:过去三十多年中,全球的LCD面板,下游从电视-电脑-智能手机-车载屏幕,不断扩张;LCD产线也从3.5代线技术不断升级至如今更大尺寸的10.5代线。

在这个过程中,由于产能建设需要时间,导致新旧产能会出现周期性的紧缺与过剩。高世代产线建设期间,产能会出现紧缺,面板涨价;而产能饱和后又会出现过剩,面板下跌;新的高世代产线开始建设时,又会出现紧缺,面板涨价。

所以,面板产业的经营思路其实是“越亏越投”,在面板价格底部顶住亏损扩产兼并,熬死竞争对手扩大份额。

三星大名鼎鼎的“反周期投资”就来源于此,最先发展出液晶面板产业的日本,就是在1997年前后的亚洲金融危机与产业低谷中,被三星、LG的激进投产打得找不着北。

但另一方面,后进者也有机会通过在行业低谷期新建高世代产线,来缩小竞争差距。台湾地区就在2003年至2009年六年间,对面板产业豪掷1万亿新台币,一举与韩国形成掎角之势。

而对先发者来说,已经在旧世代产线砸了那么多钱,退出成本极高,硬着头皮也要扛下去。所以面板价格战打起来,往往极度惨烈,总开销不亚于一场局部军事行动。

在这个紧缺-扩产-过剩的循环中,留给面板厂的赚钱窗口期非常短。一方面要看周期底部能挤死多少同行,另一方面要看周期顶部的幸存者能不能形成“涨价者联盟”,控制面板价格。

2001年至2006年,韩国的三星、LG与台湾地区的友达、中华映管等六家企业,召开了共计53次“晶体会议”,核心就是操纵面板价格和供货量,导致面板一度占到一台液晶电视总成本的80%。

2008年金融危机爆发,台湾地区面板厂商集体陷入困境。时值家电下乡开展,决策层专门组织大陆彩电厂商主动赴台采购面板,由时任电子视像行业协会副会长白为民亲自带队,意向金额高达44亿美元。

结果大陆企业主动释放的善意,换来的是台韩企业联手涨价。短短五个月,面板价格抬高了30%。

这个背景推动决策层意识到了大陆LCD产业面临的技术壁垒,并做了两手准备:一是2013年,发改委依照《价格法》罚了6家企业3.5亿元,二是从2010年开始,密集出台了一系列LCD面板行业扶持政策。

相比欧盟6.5亿欧元、美国13亿美元的罚单,发改委的处罚已经算比较轻的。更有意思的是,面对欧盟天价罚单,带头大哥三星果断叛变,当了污点证人逃过一劫,友谊的小船说翻就翻。

当大量红头文件和财政补贴涌向大陆的LCD面板产业时,也许很多人在当时都会大大低估,让一个产业拔地而起需要多么巨大的成本。

正宗的烧钱机器

电子产业在东亚地区发展壮大有其原因,一方面是大量低成本的劳动力,另一方面则是中央政府强大的投资意愿与能力。

日本电子产业的起步,始于一个名叫“超LSI技术研究组合共同研究所(Very Large Scale Integrated Circuits,以下简称)”的机构,由日本通产省创立,目的是整合研究机构与日立、三菱、东芝这些半导体公司开展技术攻关,辅以天量财政补贴。

东亚经济体电子产业的崛起虽然路径有所不同,但大体是一个套路。对于后发者来说,没有神秘力量在背后支撑,谁也扛不住技术追赶期没有尽头的亏损。

在2005/06的巨亏之后,京东方在2008-2010年三年里累计亏损了近35亿。2019年,京东方又亏了5个亿。直到2021年,京东方一年净利润304亿,比1994-2020年近三十年间的利润总和还要更多。

2000-2021年,京东方融资总额累计917亿元,派发现金总额167.35亿元,派现总额与融资总额之比为18.3%。分红之低,让面板产业成了A股“铁公鸡”代表,原因还是缺钱。

这种亏损并非个例。历史上,三星为了拿下全球LCD第一的位置,也忍受了长达12年的持续亏损。

《置身事内》这本书里曾专门记录了京东方艰难融资的历史:世纪初,LCD面板最大的市场还是大尺寸电视,在北京的5代线成功量产后,国内彩电巨头TCL、创维、康佳等公司计划联手解决LCD面板卡脖子问题,拉来京东方和深圳政府,想依托深圳的雄厚财力上马6代线。

结果几方谈判期间,夏普开始游说深圳政府,提出在深圳建设更先进的7.5代线,导致京东方出局。随后上海上广电也提出与京东方在昆山建设6代线,夏普再次搅局,迫使京东方退出[1]。

有趣的是,在这两次谈判中,一旦京东方出局,夏普就会找借口退出合作。

后来京东方接洽合肥还专门问过,如果夏普来了怎么办?合肥的表态是“绝不动摇[1]”。

另一个流传更广的故事是,作为一个典型的非资源型城市,为了投资京东方,合肥市政府曾咬牙迟发了公务员工资,搁置了地铁建设,导致合肥成为了南方最晚修地铁的省会城市之一。当时,一条6代线的投资额高达175亿元,而2008年归属合肥的财政收入只有161亿元[1]。

事实证明,这笔投资换来的回报是丰厚的。合肥的6代线生产出了中国大陆第一片32寸LCD屏幕,京东方后来又在合肥建设了8.5和10.5代线,大量上下游供应商落地,让合肥成为了国内光电产业的中心。

但其成本也是巨大的,除了产线建设中地方政府的出资,神秘力量无时无刻不穿梭于企业的发展。北京亦庄8.5代线建设中,亦庄国投曾委托北京银行向京东方贷款2亿元,利率只有0.01%。

2014年,京东方做了一笔449亿元的增发,出资前三位的都是地方政府投资平台,北京85亿,重庆62亿,合肥60亿。

2011-2020年间,京东方净利润总和“仅为”250亿,同期获得的政府补贴总额则高达142亿。同为国内面板双雄,TCL旗下华星光电2011-2020年间净利润之和197亿,政府补贴高达103亿。

2021年,中国面板产业在全球市场占比高达41.5%,超过韩国成为全球第一大面板生产国。

政府主导的产业政策与财政补贴,创造了日本DRAM垄断全球的神话,创造了三星和LG的拔地而起,也创造了中国大陆在面板产业后发者的胜利。

但在一个技术时刻迭代的产业,到这里就够了吗?

正在退场的技术

2021年,京东方营收2193亿,净利润258.31亿,同比暴涨412.96%;另一家面板厂华星光电营业收入1635亿元,净利润149.6亿元,同比增长195.3%。就连二线的维信诺也业绩爆表,营收增长高达32.32%。

业绩的爆发,其实早在2020年的下半年就埋下伏笔:华星光电接手了三星苏州工厂,后续又拿下三星在美国和韩国的LCD专利;京东方收购了中国电子旗下中电熊猫的8.5代线产能。

与日本和台湾地 区鏖战近30年后,韩国人退出了这场残酷游戏。标志性事件是今年5月,三星旗下8.5代工厂完成了最后的投片生产,彻底关停。

中国LCD大获全胜的同时,另一个事实也浮上水面:在新的的OLED面板领域,LG垄断了大尺寸面板,三星垄断了小尺寸高端面板,韩国人又一次走在了前面。

2016年,消费电子产业最大的甲方苹果正式加入AMOLED阵营,三星拿下苹果的独家供应。此后很长时间里,三星都是iPhone旗舰款AMOLED屏幕的独家供应商。索尼的高端OLED电视,面板几乎都由LG供应。

所谓AMOLED,可以理解为OLED面板的一种小尺寸版本,由于具有能耗低、可以弯曲的特点,大多用在手机上。早在2006年,宝岛厂商友达光电就率先量产AMOLED面板,但由于成本太高,又缺少下游品牌使用,只能眼睁睁放弃。

2017年,随着苹果发布12寸MacBook,靠着入门级的13.3寸MacBook air面板留在苹果产业链的友达被无情踢出,三星和LG几乎垄断了MacBook的面板供应。

除了OLED,面板产业目前还有两条新路线:Mini LED和Micro LED。前者虽然在绝对色彩质量上不如OLED,但胜在成本和量产难度低;后者则是Mini LED的“终极形态”,但目前尚未量产。因此,很多公司认为Mini LED只是一种“过渡技术”,并未投入太多资源。

但无论如何,一个关于面板产业新的行业共识正在诞生:经历了三十年的行业混战,LCD技术走向了尾声。

目前,京东方凭借OLED面板成功打进苹果产业链,Mini LED下游应用较少,只有少数电视和笔记本使用。Micro LED尚在襁褓,是一片充满未知的创业热土。换言之,中国大陆用了十多年的时间和上千亿的财政补贴,换来了一个快要过时的技术。

这样的成本与回报,真的值得吗?

日本的存储,韩国的芯片,中国大陆的面板,它们都不是一个传统意义上大获全胜的故事。

电子产业的残酷性在于,所有的胜利往往都是短暂的休战期。胜利者既要提防后来者追上来,又时刻面对技术路线的变化,冒着巨大风险押注,想要退场,又对不起先前巨额投资,只能死扛。强如台积电,也不得不面对越来越高的资本开支,以维持领先地位。

在知名分析师赵晓光的书中,他这样评价中国大陆对面板产业的扶持:

为面板甚至光学上游,培育出一批优秀的材料和设备公司产业的发展,从来不是简单的有设备、成本低、服务好,就可以解决问题。他们是相互关联的,一荣俱荣,一损俱损。

以劳动密集型产业带动出口导向型经济,再通过政府主导的产业政策实现产业升级,这种模式被称为“东亚模式”。在东亚三国许许多多产业起落里,都能找到它的影子。

“技术创新”也好,“产业升级”也罢,它们听上去都是根正苗红的好词,是官员口中提振国力的运筹帷幄,是学者眼里事半功倍的灵丹妙药,是媒体笔下造福人民的必由之路。

但在长达十多年的漫长追赶期里,面对恐怖的技术差距,产业界需要面对的绝望往往是普通人难以想象的。既无封狼居胥的豪迈,又无乌江饮恨的悲壮,很多人经历的不过是义无反顾之后的一无所获。

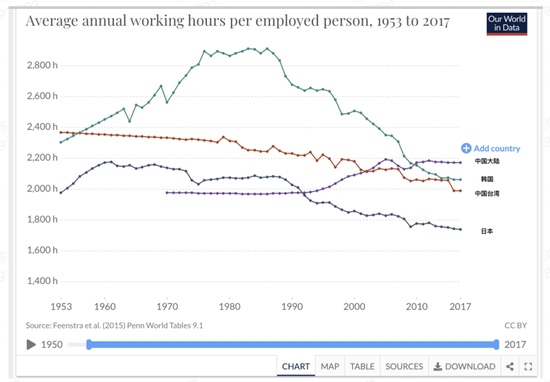

东亚经济体的年均工作时间变化

地理意义上,东亚并不算一片丰饶沃土。也许正因如此,才孕育了这种特殊的发展模式,以及几个经济体在各行各业的恩恩怨怨。

一个产业的走向,一个群体的命运,有时就是这么被描摹的。

[1]置身事内,兰小欢

[2] 光变,路风

[3] 世纪巨骗还是民族脊梁,君临财富

[4] 京东方:A股“不死鸟”还能飞多久,《商业观察》,唐莹莹

[5] 京东方:钢丝上的舞者,《董事会》

[6] 对不良企业的仁慈,就是对守法企业的侵害,《IT时代周刊》,葛甲

[7] 解读京东方十年千亿谋局,《英才》,杨旭然 、梁海松

[8] 拿什么拯救你,京东方,《中国证券期货》,顾列铭

[9] 京东方跃进之谜 ,知识经济,李立宏

[10] 京东方崛起对我国制造强国建设的启示,北京行政学院,李中

[11] 企业寻租与政府的利益输送,基于京东方的案例分析 ,西南财经大学,步丹璐、黄杰

[12] 京东方460亿融资谁敢买单?,《中国经济周刊》,孙冰

(声明:本文仅代表作者观点,不代表新浪网立场。)

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK