冰与火交融,深度拆解2022年火锅市场的AB面

source link: https://www.36kr.com/p/1926403028978057

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

一面沸腾,一面焦虑,冰火交融的火锅市场,到底遭遇了什么?未来还有哪些发展机会点?

作为中式餐饮里的品类之王,火锅一直被认为是一门“好生意”。然而眼下,这门好生意却迎来了诸多变化。

火锅市场上演“冰与火之歌”

先来说说“火”的一面。

《中国餐饮发展报告2022》显示,受疫情影响,我国火锅市场规模于2020年减少至5268亿元,2021年随着国内疫情得到缓解,火锅市场规模迎来反弹,达到了5630亿元,2022年预计整体规模将达到6046亿元。

从数据上来看,2022年,火锅市场依然保持着扩容态势,也仍然是当之无愧的餐饮第一大赛道。

同时,资本的“热钱”也持续涌入市场。

红餐大数据显示,仅今年上半年,火锅赛道就发生了5起投融资事件,珮姐重庆老火锅、熊猫烫火锅、魏老香火锅、小涮哥一人锅、牛爽爽相继获得资本青睐。其中,珮姐重庆老火锅更是拿下了亿元级的融资。

此外,赛道也迎来了两大上市预备军。今年1月,七欣天国际控股有限公司在港交所递表申请上市;3月,粤式火锅连锁餐厅捞王也再度向港交所递交招股申请。火锅市场第三股的争夺战已经悄然打响,未来或将带动整个品类的资本化进程加速。

资本看好的背后,火锅赛道的一些实力玩家也交出了不错的成绩单,巴奴、珮姐重庆老火锅、朱光玉火锅馆等品牌纷纷在上半年加快了扩张的脚步,新店的表现也都可圈可点。

5-7月,巴奴在北京、合肥、武汉等多个城市开出新店,合肥首店开业当天翻台率突破6.3。

7月,朱光玉火锅馆登陆上海,在试营业短短八天后,拿下了大众点评“火锅热门榜”和“美食热门榜”双榜第一的成绩,在疫情过后的上海可谓“现象级”门店。

9月,珮姐重庆老火锅北京合生汇店、三里屯店开业,在正式营业后的第一个中秋节假期,三里屯和合生汇新店翻台率高达6.7和7.76,门店最高峰时段等位排到了四五百号。

△ 图片来源: 珮姐重庆老火锅

从上述种种迹象不难看出, 火锅市场的A面依然火热。而与之相对的B面,则暗藏隐忧。

首先,一组数据显示,2021—2022年5月,火锅新开店数约26.9万家,关店数约26.5万家。关店速度与开店速度基本相持平的背后,说明火锅市场已经进入存量竞争时代,优胜劣汰加速。

其次,在疫情大环境下,火锅品类严重依赖堂食、供应链过长、菜品没有明显壁垒等短板进一步显现,大批火锅企业的生存因此雪上加霜。

今年以来,“火锅双雄”海底捞和呷哺呷哺就双双陷入亏损困境。海底捞发布的2022年中期业绩报告显示,公司上半年收入167.6亿元,同比下降16.6%,净亏损2.67亿元;呷哺呷哺上半年则取得收入人民币21.56亿元,同比减少29.22%。

以贤合庄为代表的一批带着明星光环的品牌,更是频频暴雷,加盟商维权、经营异常等负面报道接连不断。

焦虑背后,火锅市场的症结何在?

一面沸腾,一面焦虑的背后,也折射出火锅市场目前的一些待解的难题。

1、市场竞争一片红海,行业内卷加剧

随着大品牌们加速跑马圈地以及新入局者的持续增加,火锅市场已经迈入胶着的“红海期”,同质化严重。为了争夺存量市场, 品牌们不惜贴身肉搏,行业内卷愈演愈烈。

比如,当陷入锅底、涮品同质化的困境时,很多品牌试着在菜单上“做加法”,增加茶饮、甜品、小吃等产品,餐厅菜单越做越“厚”。结果,一味地加产品让门店的产品分散,顾客认知不清晰,采购成本及库存压力增加,后厨效率低。

再比如,价格内卷。一些门店为了争夺客源,不惜打起价格战,以远低于成本的促销价打压对手、换取流量。

“别人有的,我也得有,别人没有的,我更得有,不然很容易被比下去。”一位经营火锅店多年的老板曾如是说到,而如这般没有意义的内卷还在不断上演着。

2、规模负效应初现,开店不再是万能解药

过去数年,基于广阔的市场前景,加上资本助推、消费需求变化等多重因素影响下,很多火锅品牌们争相走上“野蛮”扩张的发展道路:带着明星效应的贤合庄两年内新开700家店;小肥羊三天新开一家加盟店;海底捞仅2020年一年就新增门店544家……

结果谁也没想到,疫情持续了近三年。受疫情反复影响,餐饮经营承压, 不少一度飞速扩张的火锅品牌泥足深陷,规模负效应开始逐渐放大。

当所有餐饮品牌门店都无差别经受疫情拷打,营收锐减的时候,火锅品牌新开门店面临的业绩增长乏力情况更严峻。入不敷出甚至可能没有收入,成为很多新开店面的真实生存现状。

这点从海底捞的发展中也可见一斑。2019年海底捞翻台率出现下滑,从2018年的5次/日下滑到4.8次/日,2020年更是下滑达3.5次/日的最低翻台率。有不少业内人士都表示,海底捞翻台率下滑与连年扩张的门店数息息相关,也因此,2021年年底海底捞开启了“啄木鸟战略”的关店计划。

与此同时,团队管理断层、门店管理混乱等问题也一一浮现。以门店管理混乱为例,店铺扩张,导致品牌管理半径增大,具体到单个门店的监督经营往往会跟不上,进而导致门店管理、菜品供应、食安、财务等众多层面失控。

3、各项成本上涨,“三高一低”问题进一步凸显

疫情以来,消费者外出就餐比例减少,高度依赖堂食的火锅门店大受打击。客流下滑,收入锐减,更雪上加霜的是,受疫情防控,运输物流受阻,原料采购与冷链物流的成本明显提高,上游端的蔬菜、肉类等生鲜产品价格大幅上涨,还有火锅店常用到的一些调味料涨幅也不小。

“不止是牛油,现在包括火锅店需要的起酥油、豆油等油类产品都涨价得非常厉害,同比都在20%以上的涨幅,而且这轮涨价潮也许还将持续。”大龙燚创始人柳鸷此前曾向红餐网这般说道。

火凤祥副总裁朱海峰在接受36氪采访时也曾算过一笔账,如果一家门店的单月营收达到50万元,那么锅底的营业额要占到30%。从经营成本看,锅底成本的占比大概在10%,生鲜原材料的成本在25-30%,房租成本在10%左右,人力成本大概为20%,其余则为水电煤费及相应的折旧、损耗。

各项硬性成本支出刺痛着众多火锅品牌的“神经”。 利润下跌、成本上涨,不少火锅品牌陷入困境,但也只能选择硬扛,无法从根本上解决问题。

进入下半场,火锅市场的机会点在哪?

值得一提的是,即便面临着一系列问题,作为餐饮第一大赛道,火锅红海中也仍然翻滚着机遇。

在红餐网看来,火锅市场下半场的机会点主要有四个:

第一,回归食材与口味,品质与口碑是不变的王道

艾媒咨询发布的《2022年中国火锅行业发展与消费行为监测报告》显示,消费者选择火锅店时首要关注的是口味(74.7%)以及卫生状况(65.3%)。

在此之下,越来越多品牌意识到这一点,纷纷在食材和口味上下功夫。眼下,一些势能表现不错的品牌,大都在口味有自己鲜明的特色。比如,巴奴以一片毛肚纵横市场,珮姐老火锅坚持“即使走出重庆,也坚持不减一分辣度”。还有部分品牌也凭借一些特色菜品,如鸭血、腰片、脑花、鲜鸭肠等赢得了食客的喜爱……

好的食材和口味是火锅品牌安身立命之本,无论火锅市场未来走向如何, 坚持一流的口味和品质是不会出错的铁律。

第二,下沉市场潜力大,三四线城市或将成新增长点

纵观当前火锅市场,一二线属于厮杀严重的红海战区,很难再分得羹,而相对空白的三四五线城市仍然有不小的潜力。

据国家统计局数据显示,三四线及以下城市人口占比高达77.55%,这是一个相当庞大的人口基础,而庞大的人口基数自然对应着同样巨大的市场潜力。三四线城市生活成本低,工作和经济压力相对小,人们更愿意将闲暇的时间花在享受生活上,消费需求和潜力也有不断攀升趋势。

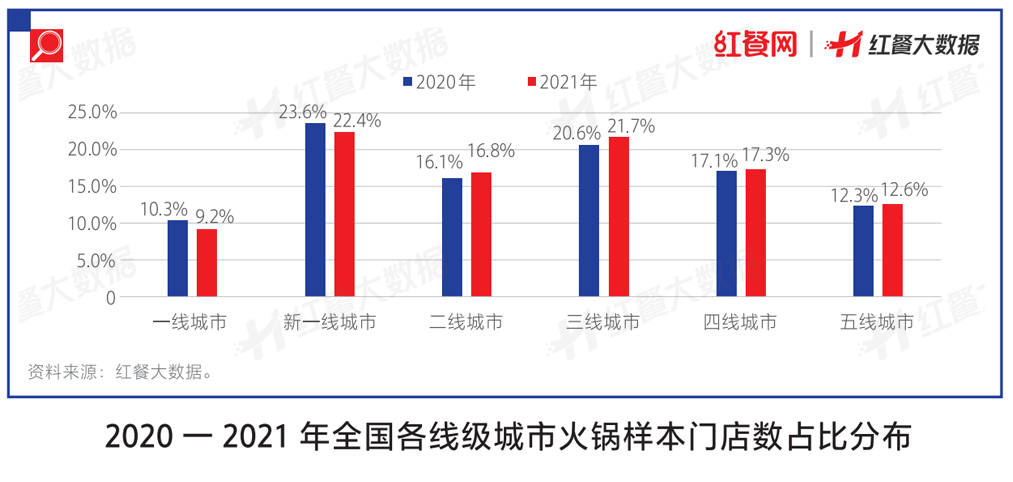

眼下,火锅品牌们也已经正在下沉市场开始有所动作,部分品牌将获客目标从以前的一二线用户下沉到了三四线城市用户。据红餐大数据显示,相比2020年度,2021年三线及以下城市的火锅门店数占比均有所提升,仅三线城市火锅门店数占比从20.6%提升至21.7%。

未来,三四线城市或将成为火锅品类发展新的增长点。 但也要注意,下沉市场的客群需求与一二线城市是完全不同的,食物本身的味道、性价比以及便利性是否符合三四线城市消费者的需求?经营模式是否需要调整?将火锅店开到下沉市场之前,品牌还需周密思考。

第三,聚焦细分小品类,有料火锅成新宠

从火锅细分品类的市场占有率来看,传统的川渝火锅仍是火锅界王者,但市场已经趋于饱和;相比之下,近年来,鱼蛙类、猪肚鸡、椰子鸡、虾火锅和羊肉火锅等有料火锅则焕发出新的活力。

红餐网观察发现,鱼火锅如小小河边鱼、李二鲜鱼,虾火锅如王婆大虾、虾吃虾涮,猪肚鸡如淼鑫、淼福,牛杂火锅如古乐牛香、沙胆彪,在各自所属的区域市场内都占有一席之地,而正在冲刺IPO的粤式火锅捞王和七欣天也都属于有料火锅。

和同等价位的川渝火锅相比,有料火锅显得更加实惠,符合当下的消费趋势。另外,川渝火锅类型占据火锅市场绝大部分市场份额,品牌数目众多,品牌之间的同质化严重,差异化的用餐体验越来越不明显,而有料火锅作为更加细分的品类,从锅底到口味上能给消费客群带来新鲜感。

据《2022中国火锅大数据报告》显示,有料火锅市场规模从2019年的867亿元增长至2021年的966亿元,在整个火锅市场中的占比则从16.7%增长至18.5%。当赛道变拥挤时,将更多精力放在更加细分的小品类上,未尝不是一个好的选择。

第四,破解同质化难题,柔性定制或成趋势

没有差异化区别,也意味着产品的议价能力弱。说白了,价格定高了,顾客不买单、不复购,定价低了,又没有利润。

如何打破同质化困局?我们看到,行业上游的一批供应链企业纷纷推出了定制服务,可复配出火锅品牌想要的专属风味以及产品。一些火锅品牌联手供应链开发的个性化产品,也获得了不错的市场反馈。

比如湊湊火锅跟玖嘉久联合,开发了一款猫爪虾丸,一上市就受到顾客热捧;重庆刘一手火锅联合澄明食品,打造“刘一手番茄底料”,实现了锅底的个性化和差异化……

可以想见,未来,“柔性定制”将成为解决火锅口味以及产品同质化的新趋势。

小 结

作为中式餐饮最大的细分品类,火锅的市场规模和发展空间无疑巨大,但从另一方面来看,赛道“内卷”也异常严重,大部分玩家深陷同质竞争、成本高企、增长乏力等困境中。

挑战与机遇共存,眼下,火锅行业以及赛道内的所有玩家们,急需打破发展桎梏,找到破局的新增长点。

本文来自微信公众号 “红餐网”(ID:hongcan18),作者:杜言,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK