外卖涨不动了 但美团还有别的办法

source link: https://news.iresearch.cn/content/202208/444920.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

外卖涨不动了 但美团还有别的办法

宏观环境对一家企业的影响可以多延伸?除了财报数据的冲击,财报口径的改变也是其中之一,美团在这一点体现的淋漓尽致。

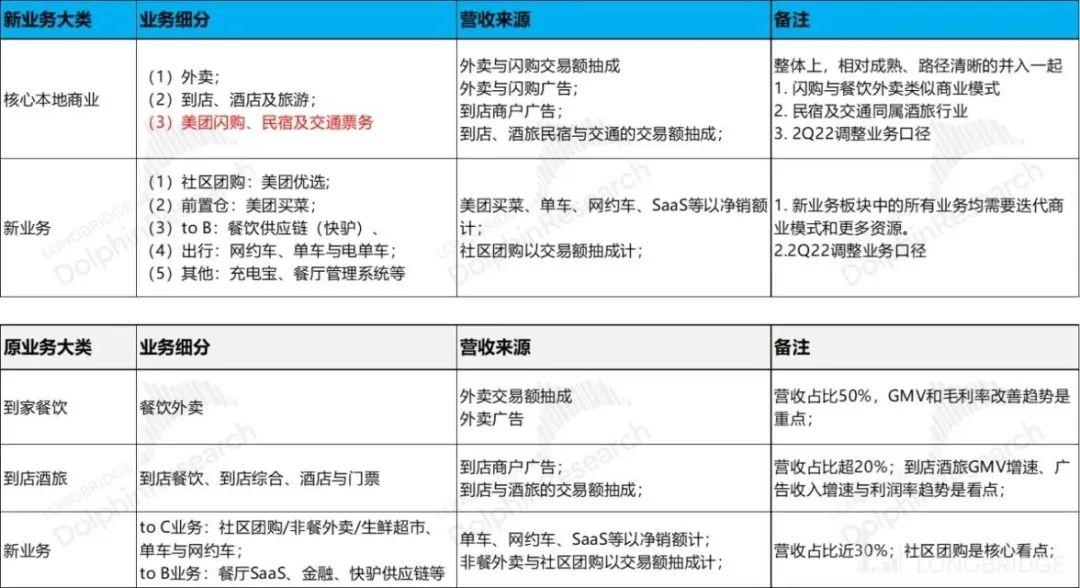

继一季度取消披露餐饮外卖的GTV后,本季度美团再度对财报口径动刀,收入分项由之前的餐饮外卖、到店酒旅以及新业务三部分,调整为核心本地商业(涵盖餐饮外卖、到店酒旅、闪购)以及新业务(包含美团优选、美团买菜、快驴、网约车、单车等)收入两部分。

美团财务口径转变 来源:海豚投研

这其中最大的变化在于将餐饮外卖与到店酒旅的合并,闪购也由此前的新业务划入核心本地商业。美团官方的解释是基于业务策略的考虑——闪购和外卖业务协同,盈利模型几乎一致。

在核心业务进入增长平缓期,加之二季度的疫情冲击,美团的这次“转变”实属聪明,也一定程度上化解了外界对其业绩的猜测和担忧。

新财报口径下,分析师们已无法清晰看出疫情对美团核心业务的冲击到底多重(只能估算)。但总体来看,美团还是承受住了压力,二季度实现收入509.4亿元,同比增长16.4%,其中经调整下的EBITDA更是盈利38.0亿,去年则为亏损12.4亿元,两项数据的增速表现都超过阿里、京东、腾讯等几大巨头。

与追求高增长的2019和2020年不同,控制成本已经成为了当下互联网巨头们的共识。在大洋彼岸的美国,红杉资本的全球合伙人们也不断提醒被投企业,要认识到当下的情况,扩充现金流,成为赚钱的生意。

体现在美团身上,占其成本大头的销售及营销开支,二季度同比缩减了近17.6%(近20亿)——这也部分解释了为什么美团能扭亏为盈。

受良好业绩带动,美团ADR截至今早收盘报收48.7美元,涨幅达3.7%。而伴随中国证监会、财政部与美国监管机构签署审计监管合作协议,笼罩在中概股头上的“退市”阴云即将解除,互联网巨头们或将迎来新一波估值修复。

01

闪购及配送服务亮眼,掩盖核心业务冲击

“闪购”成为了美团二季报名副其实的“主角”。

除了与两大核心业务并列纳入核心本地商业板块,财报会上更是被数十次提起,其亮眼的财务表现也掩盖了美团主营业务遭受的疫情冲击。

二季度美团核心本地商业实现收入367.8亿元,同比增长9.2%,高于阿里本地生活5%的增速,但如果抛除闪购收入,真实情况并非如此。

本季度闪购的日均订单为430万单,按照此前36氪了解到其70元的客单价以及10%的佣金比例,本季度闪购的收入大概在27亿(去年二季度大概在18亿),由此推算出餐饮外卖+到家酒旅的收入规模在330亿上下,同比的增速也仅为5%左右,具体拆分到佣金和在线营销服务收入,二季度美团也几乎是零增长(佣金2.5%,营销1.4%)。

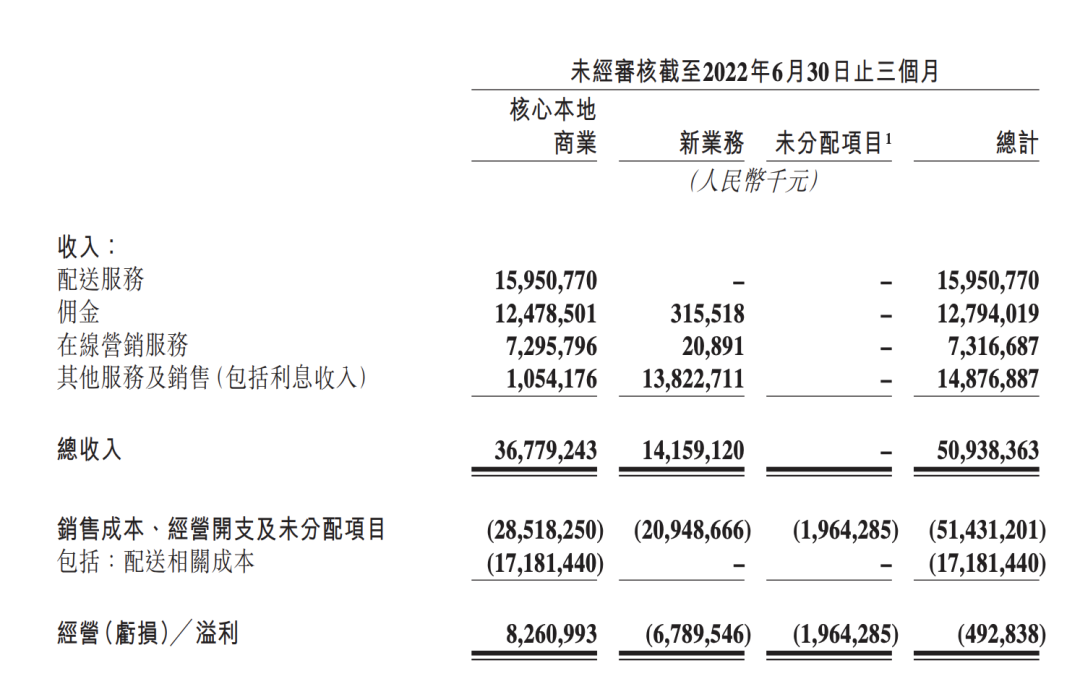

二季度新财务口径下,美团各分项财务表现

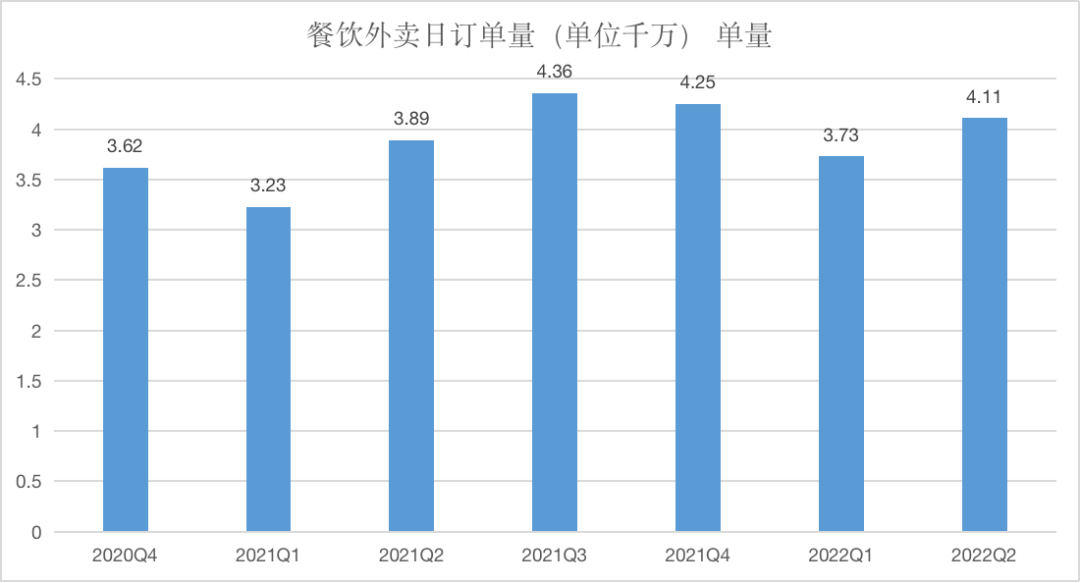

餐饮外卖订单数则更能体现疫情的冲击。二季度美团外卖订单数在37亿单,去年同期则为36亿,增速仅为2.7%。据美团内部人士透露,四月份美团全国日均订单大概在3300-3400万单左右,同比下滑7-8%;五月份则为3600-3700万单,同比下滑2-3%。

因为疫情,上海的餐饮外卖订单整个4月份几乎为0(美团上海订单占比4-5%,GTV占比6-7%)。“从四月下旬开始,一些闪购的门店(主要是商超)响应保供举措,陆续开始营业,但餐饮门店基本处于歇业状态。”

美团餐饮外卖订单量 数据来源:长桥投研、美团财报

美团外卖2022年单量目标是年底达到日均6000万单,如果按照去年四季度的4250万单算,需要实现40% 以上的增长,这是相当艰巨的任务——过去几个季度,美团的外卖订单量已经逐季下滑,增速跌至20%以下。

这些年,美团外卖底层的营销手段和工具几乎没有变过,依然是用会员、红包、卡券来提高消费频次和增加用户粘性,低线市场人群的渗透进展缓慢。

美团本期待社区团购带来的新用户可以交叉引流至外卖等相关业务,但这一“美好想象”似乎并未实现——二季度美团的新增活跃用户数环比还跌了近1000万,相比去年动辄四五千万的新增用户数差距甚远。

一位内部员工用“躺平”来形容如今的美团优选,“单量(二季度日均3200万左右)到达天花板,市占率也很难跌落,最大的目标就是优化UE”。

从财报来看,美团优选为代表的新业务也的确减亏明显,单季度亏损收窄20亿。考虑到团购主要集中在下沉市场受疫情影响较弱,下滑应该来源于规模收缩。因为UE差,美团四月份就停掉了北京等省份的社区团购业务。

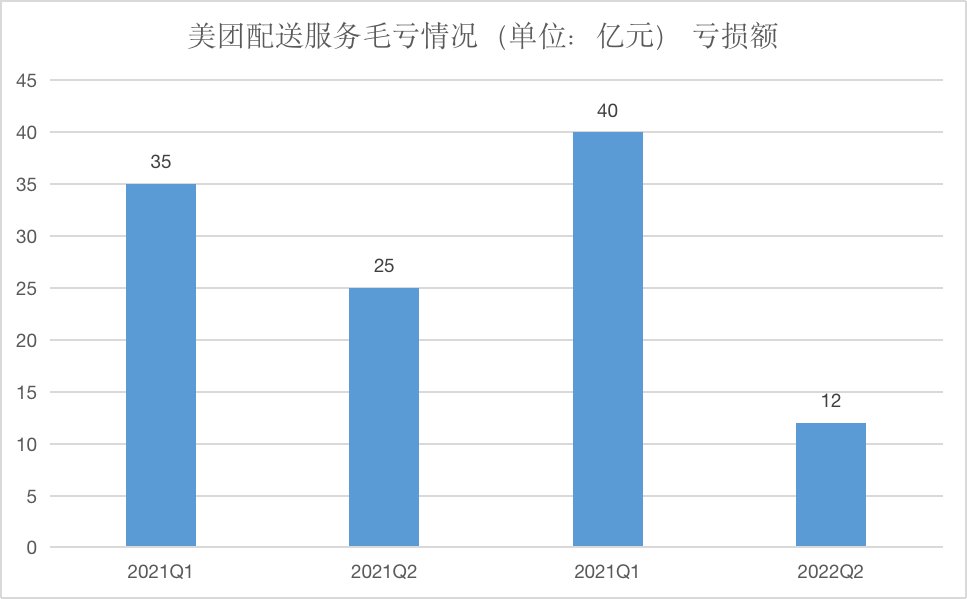

此外,在疫情加持、收缩补贴的情况下,美团本季度的物流配送毛亏直接缩减到了12亿,同比下滑超50%,配合销售及营销开支的20亿缩减,这三项直接让美团二季度的经调整下的EBITDA盈利38.0亿。

美团配送服务亏损情况 数据来源:财报

而二季度美团的核心本地商业收入之所以能正增长,最大原因也在于配送服务,其160亿元的收入同比增速达15%,考虑二季度即配单量同比放缓的现实,配送单价在疫情之下应该飙涨不少。

02

“零售+科技”,接棒第二增长曲线

除了增长迅猛的闪购,近期团好货并入美团优选事业群也是外界关注的焦点。这是继年初成立零售小组,整合优选、快驴、买菜等业务后,美团在“零售+科技”战略下的又一举动。

从业务逻辑上看,这两次的整合也十分清晰:美团买菜定位一线城市的前置仓模式,主打“1小时到家”;美团优选主打下沉市场,强调覆盖的宽度;团好货定位次日达或者多日达的精选电商;快驴则定位B2B供应链,服务小B商家。

整合完毕后,美团的零售业务也覆盖C端到B端,从一线到下城市场的绝大部分商家和用户。

今年上半年,团好货的GMV同比翻了近三倍,有望提前完成8亿的年度目标。区别于社区团购,团好货是典型的实物电商POP模式,以标品为主,目前已覆盖了19个一级类目。

在新任CEO柳晓刚到任后,团好货摒弃了之前做下沉市场的定位,转而瞄准精品电商。据悉,上半年其补贴率占到了GMV的15-20%,但补贴的ROI却同比提高了20倍。

转变来自于对选品把控的提高。知情人士透露,目前团好货的自营板块是补贴最多、销售最好的品类。区别于京东自营,团好货的自营是在全国选择白牌厂家供货,贴上“美团电商”的标签,不涉及自建仓库,均为一件代发模式。

从去年开始,美团对团好货的流量倾斜就已经非常明显。目前团好货有4大流量入口:独立APP、美团APP、美团外卖APP和微信小程序。并入优选事业群后,团好货未来有望与美团优选复用部分供应链,也存在与快驴、美团买菜进一步整合的可能。

虽然从体量来看,团好货现阶段还无法与闪购和美团优选相比,但它与后两者一起承担着美团的电商梦。王兴此前曾多次在内部分享,“美团一直在做零售,过去以团购、外卖、酒旅业务为主,做的是服务零售,现在美团还要做更多的实物零售。”

二季度以优选为代表的新业务收入达到了142亿,同比增长40.7%,如果算上被移入核心本地商业的闪购,新业务的收入很可能在下一季度逼近200亿,也极有希望在未来一年超过餐饮外卖(今年Q1餐饮外卖收入为242亿),成为美团营收占比最高的业务。

进入三季度,美团的核心业务已经开始反弹。据专家透露,外卖日订单量8月已经恢复到20%的增速,而二季度收入同比下滑近19%(券商调研数据)的到店业务,8月的增速也已反弹至30%。

在通胀、加息等影响下,投行们都表示更多关注企业的短期确定性,越来越不肯为长期增长预付费,一直以来都强调“长期有信心”的美团,也要拿出自己的确定性了。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK