分析 USDT 爆雷的可能性

source link: https://www.ccvalue.cn/article/1399633.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

分析 USDT 爆雷的可能性

USDT 会爆雷吗?最近传出有避险基金在大量做空USDT,规模达到数亿美金。这篇来分析下 USDT 爆雷的可能性。

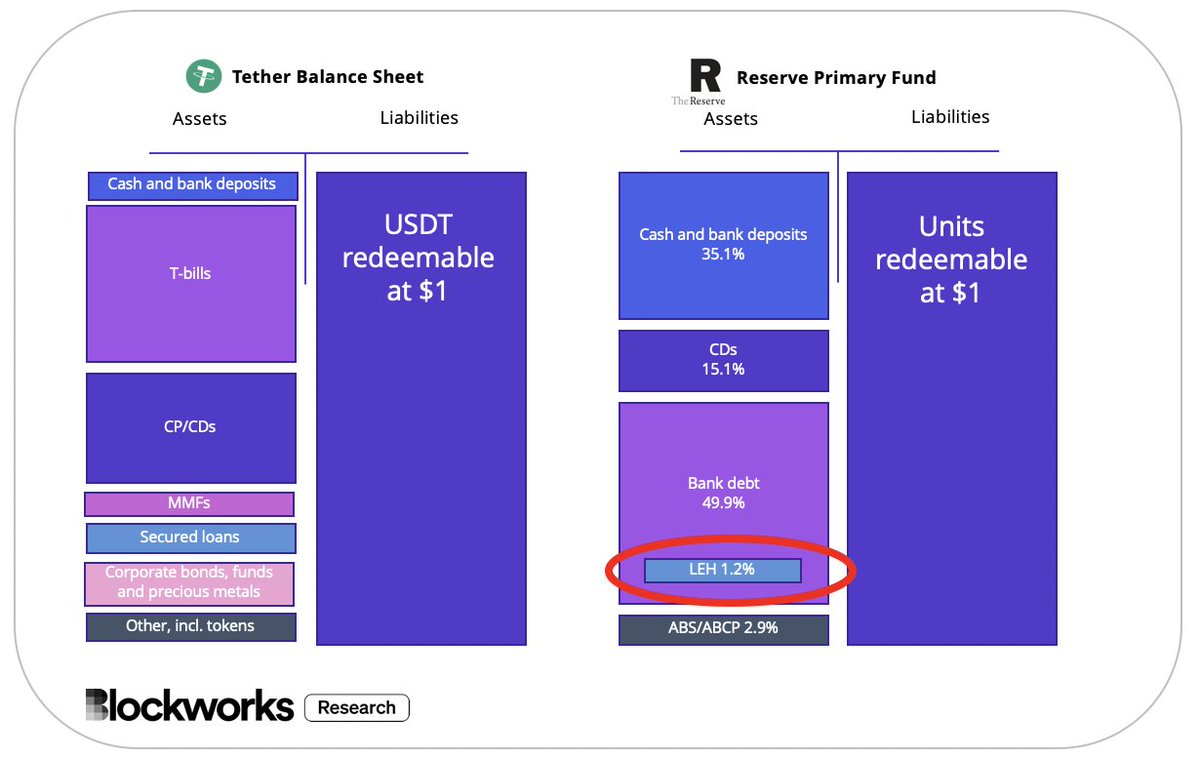

我们先来看一下 $USDT 的资产储备成分,其实所有的稳定币发行商资产储备都跟货币市场基金成分类似,都是以现金、高品质的短期票券为主。时间回到 2088年,当时最大的货币市场基金 Reserve Primary 的规模达到 630 亿美元,其持有约 7800 万美元的雷曼银行的短期债券(仅占总资产1.2%)。

Image

正是这微不足道的曝险,导致了市场的恐慌因为雷曼兄弟破产的消息太过突然,Reserve Primary 来不及处理手中雷曼的短期债券,这些债券没人想买卖,也无法评估其剩余价值。导致他们没办法跟投资人确保,他们的 100 美分与 1 美元等值。

2008/9/16,Reserve Primary 宣布只剩 97 美分。打破了大众对于货币基金价值永远为 1 美元的认知。这导致了现代金融史上,投资人恐慌程度最严重的事件。在接下来的两周内,投资人从货币市场基金撤出高达 1,230 亿美元的资金。

由于 1:1 兑换的承诺,只要资产负债表稍有瑕疵,就会引发挤兑连锁反应,从这点看来,货币市场基金与稳定币具备高度相似性。要了解 $USDT 是不是会爆雷,要先回答两个问题:1. $USDT 资产储备品质的流动性如何?2. $USDT 有没有可能像 2008 年的货币市场基金一样,出现超大量赎回潮?

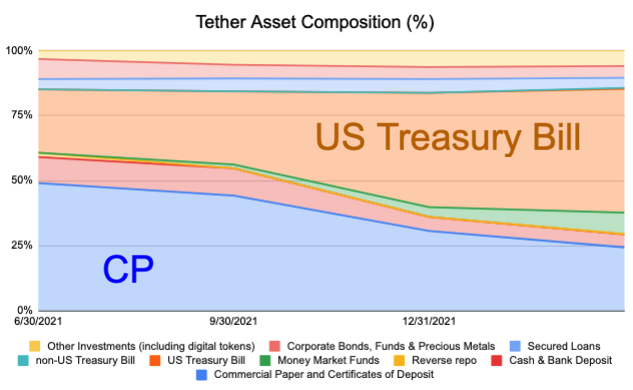

先讲第一个问题, $USDT 资产储备品质一直以来都在改善,原本有一半是 CP(商业票据),这部分慢慢被 T-Bill (美国短期国债)取代。CP vs T-Bill 的比例2Q21: 49%, 24%3Q21: 44%, 28%4Q21: 31%, 44%1Q22: 24%, 48%

Image

2022Q2 的报告还没出来,不过根据 Tether 技术长@paoloardoino的讲法,他们在 2022/3 之前又赎回了 84 亿美金的 CP,2022/5 前 USDT 发行量没太大改变,合理猜测是转仓到其他资产去了(大概率是 T-Bill),这意味着 CP 占比又下降到了 13% 左右。

撇开 T-Bill 不谈,USDT 持有的 CP 品质也是很不错的,评级在 3A 以上的 CP 比例一直在增加,3A 级别的债券可以说是相当安全了。2Q21: 93%3Q21: 96%4Q21: 98%1Q22: 99%

俗话说的好action speaks louder than words表现流动性最好的方式就是大量赎回的压力测试,最近一个多月 USDT 已经 redeem 了 170 亿美金,流通量减少了20%(830亿-->660亿)其中有 100 亿赎回发生在 UST 崩盘、整体市场最恐慌的时候(5/12-5/15)

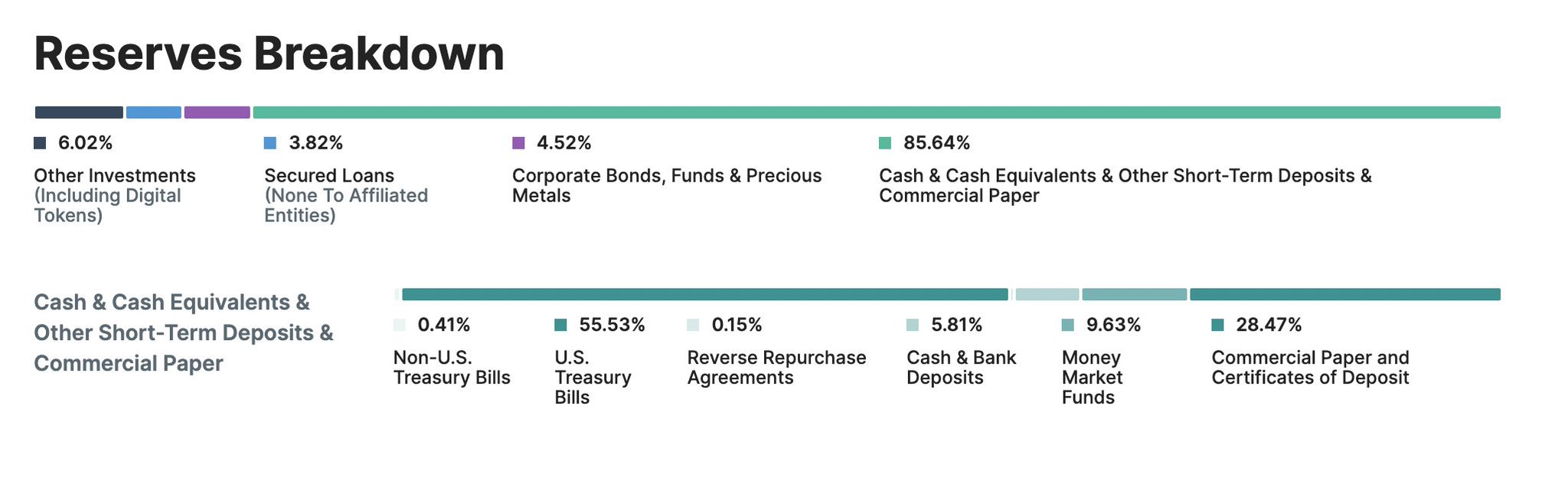

Image

综上所述,我们知道 USDT 资产储备一直有在改善, T-Bill 的占比是最高的(到了 2022Q2 大概率已超过60%),而过去一个多月 USDT 也已经证明了短期间大量赎回的能力。单就 5/12-5/15 赎回潮的表现,可以说 USDT 的流动性甚至比一些类银行单位还要好。

那么来到第二个问题,假设市场超级恐慌,出现超大量的赎回潮(譬如一周内赎回超过80% 的发行量),USDT 会不会脱钩?答案是大概率会,快速赎回意味着需要短期大量卖出资产,稍有滑价都会产生脱钩的问题事实上所有稳定币都过不了这关,要是真的发生这种超级黑天鹅,你换到 USDC 也没用

所以第二个问题更好的问法是,超级赎回潮发生的可能性有多高? $USDT 有没有可能像 2008 年的货币市场基金一样,突然被天量赎回压垮?

首先货币市场基金的证券就是个投资工具,除了孳息之外没其他用途,当信心产生裂痕,所有的投资人都会想要逃但 USDT 不一样,USDT 作为老牌稳定币,其作用早已远远超过了稳定币本身,所有 USDT 交易对造市商都必须持有 USDT 才能运作(无论合约、现货都是,这个量体起码是100亿美的规模)

很多 OTC 出金管道、甚至黑市的交易都必须仰赖 USDT。简单来说,比起可能会因为信心崩溃而「树倒猴孙散」的货币市场基金,USDT 有很大一部分的人根本不会逃(或是说逃不了),这样的比例我粗略估计至少占 USDT 发行量的 20% 左右。

此外, USDT 的赎回也不是任何人都可以申请,只有经过白名单验证的机构才可以直接跟 Tether 交易,把 USDT 换成美金。这也导致当极端行情出现,USDT 也不太可能短期就被掏光家底,砸锅卖铁滑价滑到天边去。

USDT 的储备中有 85% 是 cash & cash equivalent,这部分可以视为「能在短期内迅速卖掉换成现金」的部分,而 85% 当中有一半以上是流动性很高的 T-Bill

Image

我们假设 USDT pair 的造市商,跟一些不得不持有 USDT 的人加起来占总发行量的 20%(事实上应该更高),这些人逃不了,面对 Fud 也只能脚麻假设剩下的 80% 流通量想逃,这个逃的过程会是:1. USDT 因为卖压而脱钩2. 套利者介入购买 USDT,跟 Tether 换 USD

只有2的套利买盘不足以抵挡1的卖盘,才有可能会导致恐慌蔓延造成更大规模的脱钩由于 Tether 的 redeem 流程一直很顺畅,从发行以来没关过,这种脱钩通常都是很短暂的,即便是 5/12 这种 UST 崩溃的极度恐慌时刻,都只让 USDT 短暂脱锚 0.95,很快就反弹。

Image

这中间不是只有能直接跟 Tether 交易的套利机构会买,市场其他不怕死的投机性买盘也会介入,就像 UST 有一大堆根本不会套利的人只是想赌他会回 $1,这些买盘让 UST 硬是拖了一周才真的爆掉跌到 0.5 以下。这种投机性买盘的介入在 USDT 只会更强,从2017以来币圈已经经历过太多次 USDT Fud

综上所述,USDT 会爆雷吗?我觉得机率很低,那些避险基金大概率要赔掉做空的利息,但如果被他们乱 fud 出一个小坑(let's say ~0.95)他们及时平仓还是会赚钱的。所以他们拼命在 Fud,懂了吗?

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK