疫情下的零售变迁思考

source link: https://www.pencilnews.cn/p/40548.html?from=article_list

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

疫情下的零售变迁思考

文丨陈十一

来源丨穆棉资本

上海的疫情已经持续两个多月了,相信大多数上海市民都经历了这样的历程:初期拼手速买菜,中期开始以物换物、期盼社区发物资,到最后都不约而同地走向了“社区团购”,靠团长们来维持一切生活所需。

在这个特殊背景下,以团长为核心的商业行为几乎无差别地覆盖了全上海2500万人口,在很大程度上,为人们的生活安定提供了基本保障。和以前的社区团购截然不同,这次的团购SKU有限、不拼价格,只看团长对时机的把握,品类以食品饮料等日用品为主(强刚需,很少有新奇特或补充型消费)。

团长作为过去近两个月来,上海这座超大一线城市的消费唯一节点,需要做这么几件事:

集中小区用户高频生活需求:比如牛奶、鸡蛋、面包、肉、纸巾等,这些品类一般参团频次高、人数多,易迅速达成交易,同时,需要精准把握供给时机(偶有人表示需要提拉米苏蛋糕,但参团人数少直接流团);

优选厂商:价格合适、品质靠谱,且厂商具备物流能力;

精准把握产品规格、摒弃过度包装,但务必规格合理、包装完整。

其实当我们回溯商业历史的发展长河,就会发现在零售业态中早已经出现了类似产物。本文试图通过对美、德、日三个发达国家零售业态发展的分析,进一步找寻答案。

“大型超市之王”Walmart,稳坐全球第一大零售商

1945年美国退役军人山姆·沃尔顿加盟了一家“本·富兰克林杂货店”(一个区域型连锁公司的加盟项目),不断学习并累积关于门店销售、商品进货、财务记账的一系列技能。17年后,第一家Walmart于1962年在美国阿肯色州落地。与当时市面上的老式杂货店不同的是,从创立之初,Walmart就致力于满足用户的一站式购买。

图片来源:Walmart官网

伴随着汽车、冰箱、电视机、信用卡的普及,以及洲际高速公路的建设,山姆的时代到来了。山姆曾在其自传《富甲美国》中提到:“在许多小镇上,你甚至都找不到几家一站式购物店,你可能在一家店里买鲜肉,一家店里卖新鲜蔬菜…….”、“而作为我们的对手的那些老式杂货店,仍然收取45%的商品利润、商品品种有限、购物时间有限,他们立马被我们打败了”。

在最初成立的几十年时间里,Walmart单店的面积和品类一直在逐步扩大。Walmart最初的“平价商店”仅1,000平方米出头,到1990年平均单店面积达4,000-5,000平方米。1988年更是推出"Walmart Supercenter"的新店型,平均面积16,000平方米,店内SKU约15,000个。因为占地面积较大但追求低租金,Walmart一般坐落在城市郊区,成为家庭周末购物的首选。

今年是Walmart成立的第60年,其财年销售收入达5,728亿美元,在全球拥有10,593家门店,覆盖约24个国家。

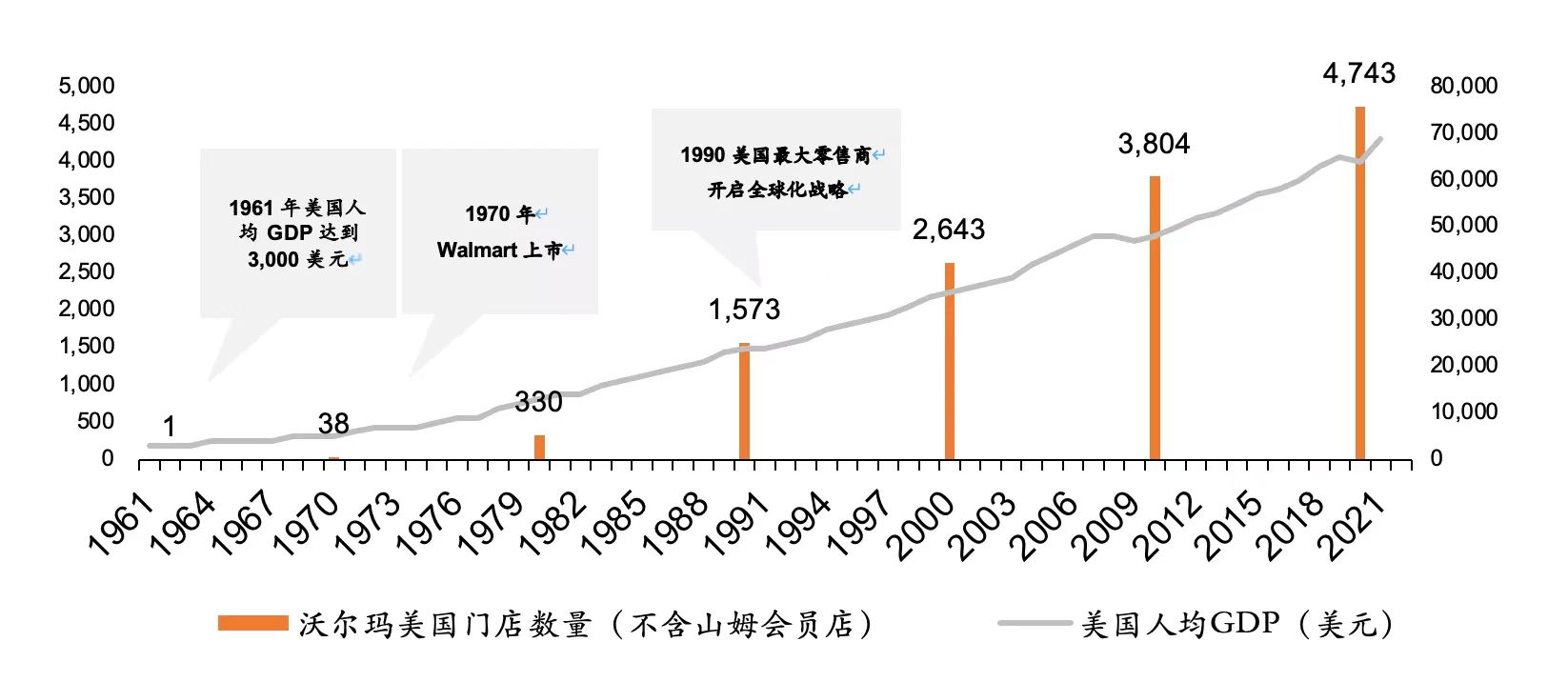

图:Walmart在美国的发展(门店数及美国人均GDP)数据来源:Walmart年报、世界银行

Walmart将超市模式做到了极致,其成功背后的因素是多元的,包括极致成本控制带来的低价优势,坚持以消费者为中心的服务理念,以及后端的仓储物流整合能力、信息化管理能力、员工合伙激励计划等等,在各个方面都遥遥领先同行。

除了Walmart本身商业模式在当时的先进性外,我们认为,在1960-1990年的30年间,美国人均GDP从3,000美元大幅跃进,社会供给和需求的大爆发,则是超市模式取得成功的基本要素。

我们可以从时代洪流找寻到许多例证:4.6万英里的州际高速公路从1956年起建设、1991年建成;卡车的销量从1960年的100万辆/年增长至1989年的507万辆/年;汽车保有量从1960年的~400辆/千人增长至1990年的~750辆/千人;信用卡消费总规模从1950年的232亿美元激增至1980年的3,519亿美元。

无独有偶,“多、好、省”的核心商业逻辑使得购物中心模型彼时在全球遍地开花

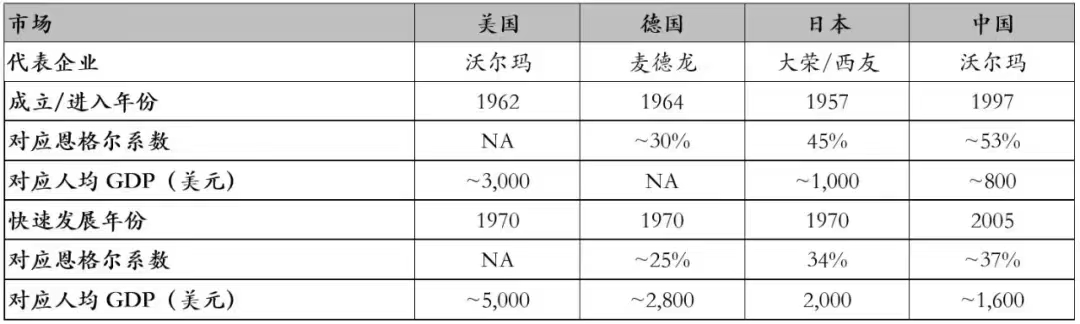

不仅是美国,日本、德国在经济发展的初期,大型超市模式均出现了具有代表性的企业,如日本的大荣、德国的麦德龙。

日本企业大荣,由中内功于1957年在大阪成立,门店面积通常在6-8000平方米,1万个左右SKU,在1972年成为日本零售业的领头羊,但90年代日本出现经济泡沫,大荣由盛转衰,直至宣布破产

德国企业麦德龙,由奥托·拜斯海姆于1964年在杜塞尔多夫成立,门店面积通常在1.5-2万平方米,2-3万个SKU。截至2021年,麦德龙在全球拥有963家超市门店。

回到Walmart,1997年进入到中国市场。同期,华润、物美、家乐福、大润发、麦德龙等知名超市企业也在90年代陆续成立或进入中国大陆。当时的中国刚刚度过为期近半个世纪的短缺经济时期,在此后的10年间,经济在改革开放下快速发展,人均GDP从1997年的~800美元增长至2008年的~3,000美元,在此期间,Walmart在中国快速发展,门店数量突破100家。华润、物美等也快速拓店,2008年超市门店数量分别超1,000家和近500家。

图表:各国超市快速发展时间与对应经济指标 数据来源:公开数据,穆棉资本整理

“硬折扣之王”ALDI,“快、好、省”的代表

*ALDI是一个未上市的非公开企业

在Walmart美国第一家店开业的1962年,德国同时出现了另一个不同模式的零售商业体,并在日后同样成长为全球性的零售巨头,它就是ALDI。

1946年,阿尔布莱希特两兄弟开始经营一家100平方米的门店,一个向当地居民只提供传统柜台式服务、销售少量必需品的杂货小店,也是ALDI门店的Demo版。1962年,第一个真正意义上的ALDI门店在德国多特蒙德开业。

彼时的德国,超市巨头麦德龙正在崛起(类Walmart模式,1964年成立),但并没有影响ALDI的杂货小店另辟蹊径,成长为硬折扣模式的龙头企业。创始人之一的卡尔·阿尔布莱希特曾在1953年发表的公开声明中提到:“在发展初期,我们也想过与其他的零售商一样,在门店销售种类繁多的商品,但是后来我们没有沿着这种思路发展,因为我们意识到,正是因为经营较少的品类,与其他同行相比,我们的成本非常低,这是我们能够取得成功的重要原因。”

图片来源:ALDI官网

ALDI的门店显著小于Walmart,通常是几百平方米,坐落在居民城区或者大学校区的边缘。ALDI单品数量非常有限,从早期的几百个到后期的近2000个,而Walmart店内SKU数通常在1-2万个。有限的SKU数量极大地提升了消费者的购物效率。

此外,ALDI为了让利消费者,将售价定的很低,商品毛利一般不超过15%,而Walmart通常在25%左右。ALDI希望顾客只需要为“裸体”产品本身买单,而不是为产品背后的附加条件买单,比如电视广告、明星代言付费等等,这些额外的环节有时候反而比产品生产本身更昂贵。

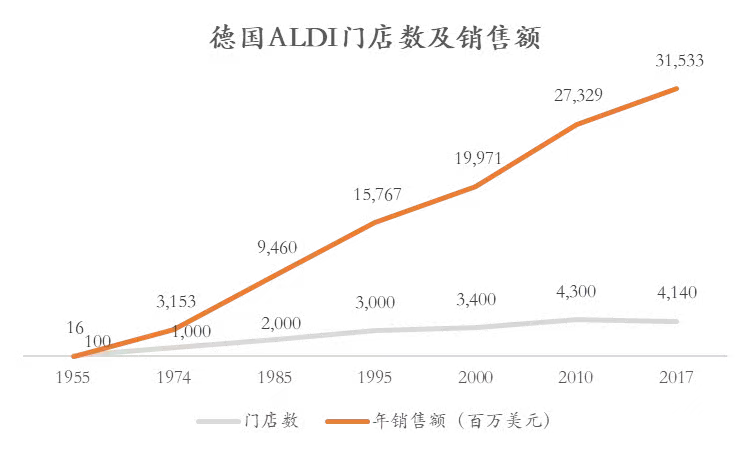

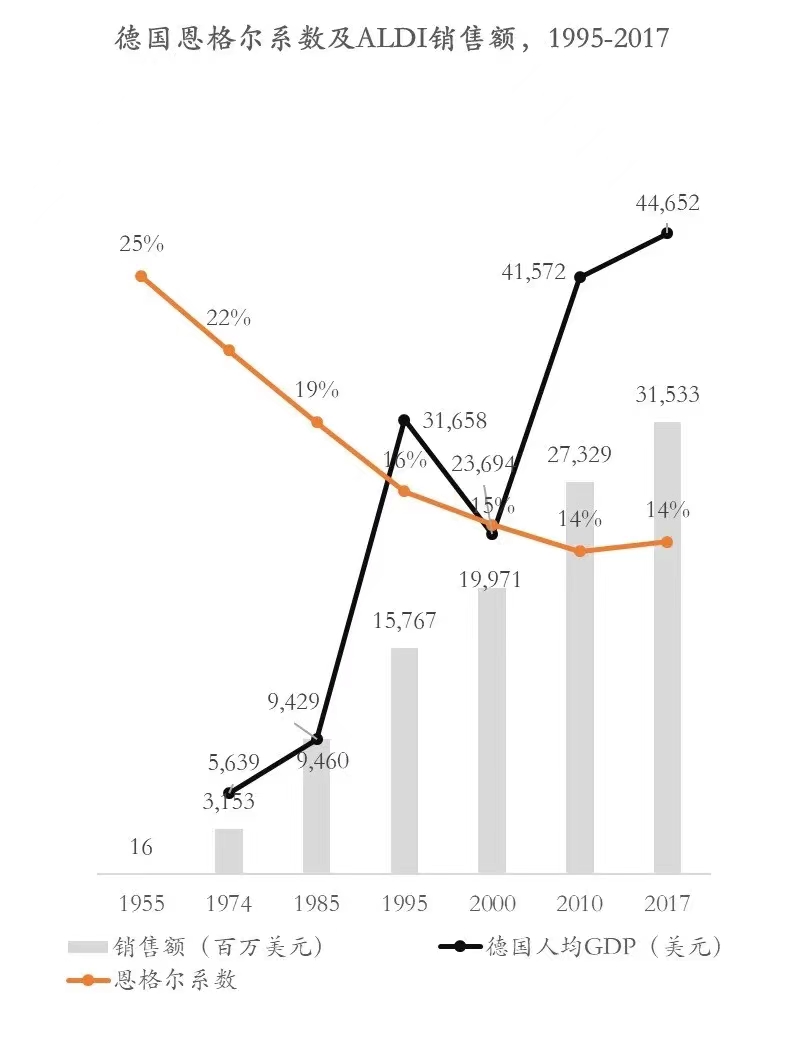

数据来源:Wind, 公开出版刊物;基于欧元/美元汇率为1.0511折算

数据来源:Wind, 公开出版刊物;基于欧元/美元汇率为1.0511折算

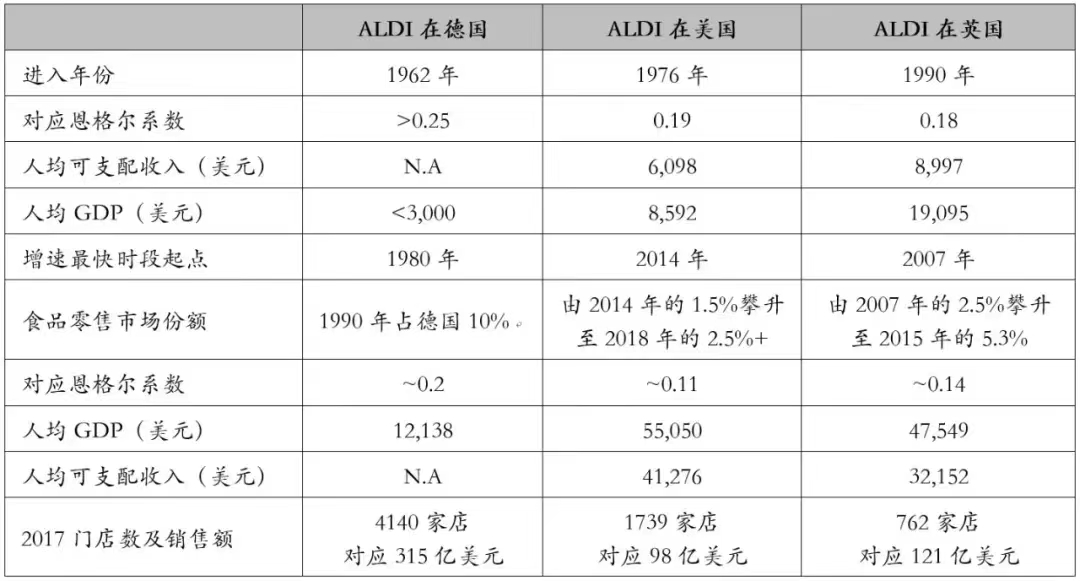

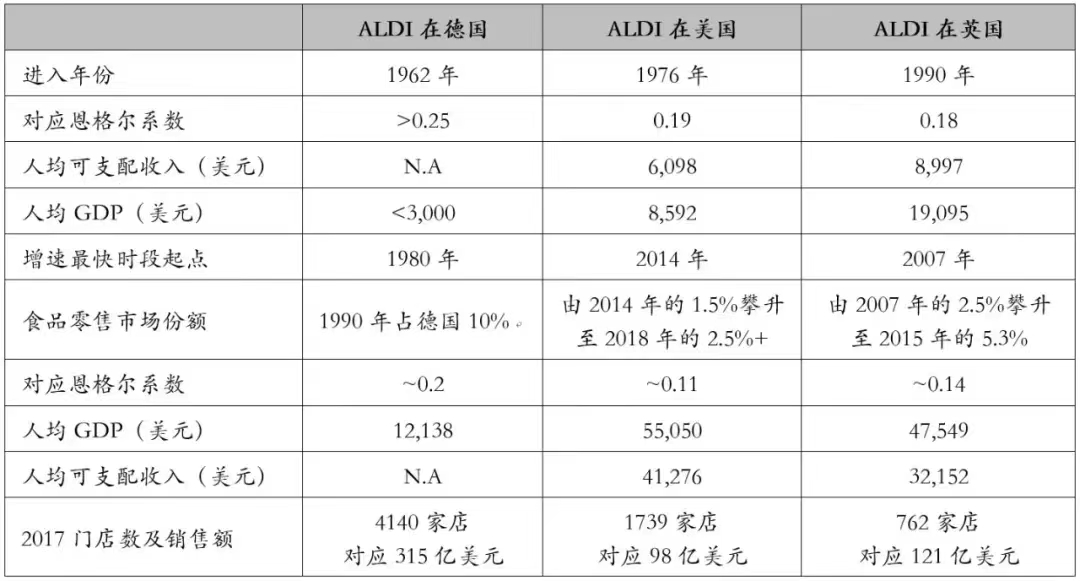

除了在德国本土快速发展外,ALDI的海外业务也在持续扩张中。20世纪70年代进入美国、80年代进入法国、90年代进入英国,在更为富裕的海外社会背景下(恩格尔系数低于20%,人均GDP超过1万),ALDI的拓展依旧顺利。

数据来源:Wind, 公开出版刊物;基于欧元/美元汇率为1.0511折算,基于英镑/美元汇率为1.24折算

2020年,根据德勤发布的全球零售商力量报告,ALDI年收入规模已达1170亿美元,全球11540家店,覆盖国家20个。

硬折扣在美国同样适用。又一次无独有偶,最优秀的商人总是嗅觉一致,Costco出现了。

在ALDI进入美国后不久,Costco出现了。

1983年,身为律师的杰弗里·布罗特曼和曾在Price Club担任高管的吉姆·辛纳格,在西雅图开出了第一家Costco,后成为会员制硬折扣的领头羊。

*Price Club,会员制鼻祖,1976年开创

虽然Costco与ALDI在商业模型上不尽相同,但都是主打“给顾客省钱、精选商品”的理念,因此同样将毛利定的很低(约13%),精选SKU约3700个(数量高于ALDI,但显著低于Walmart)。

随着美国经济的发展,Walmart和Costco两家优秀的公司都在美国领土攻城略地。

从1983年至2000年,Costco美国从1家店发展到近250家门店(对应316亿美元);同期,Walmart美国门店从642家到2643家(对应47亿美元到1910亿美元)。在这个以Walmart为首的大型超市时代,Costco以差异化的价值主张捍卫住了属于自己的市场。

根据2021年财报,Costco年销售额已达1921亿美元,在全球11个国家和地区开设了828家店。

“便利店之王”7-Eleven,“多、快、好”的代表

在超市、硬折扣模式之外,还有一种零售业态也在悄然出现,那就是便利店。便利店模式的代表企业7-Eleven,早在1927年萌芽于美国,却在日本发扬光大。

20世纪70年代初,伊藤洋华堂(当时日本新兴的大型综合超市)的董事铃木敏文,在赴美国考察时,将7-Eleven带回日本加盟。1974年,7-Eleven在日本的第一家店在东京开业。

首次在集团内提出这个想法时,铃木遭到了多数人的质疑。核心是因为自从以大荣为首的大型超市出现后,多数街上的小店营业额都大幅跳水,现在再逆势而行建立小店,根本不符合商业逻辑。

但事实证明7-Eleven的模式在日本大获全胜,并在1991年反向收购了7-Eleven母公司美国南方公司(铃木考察美国南方公司时,7-Eleven在美国已有4000多家店,南方公司模式先进但管理松散,后续增长疲软)。

图片来源:公开网络

与Walmart丰富的品类不同,7-Eleven是聚焦在便利食品、快餐烟酒等有限品类上,并在这些品类下尽可能多地提供丰富选择,比如各色各样的方便面、饭团、清酒、漫画书等。7-Eleven门店面积仅在100-110平米左右,店内SKU数量却能达到2,000个,商品毛利在32%左右。7-Eleven一直在追求极致便捷,甚至跳出零售框架,加入了满足社区便利需求的服务型业态,如存取款、代缴水电费等。

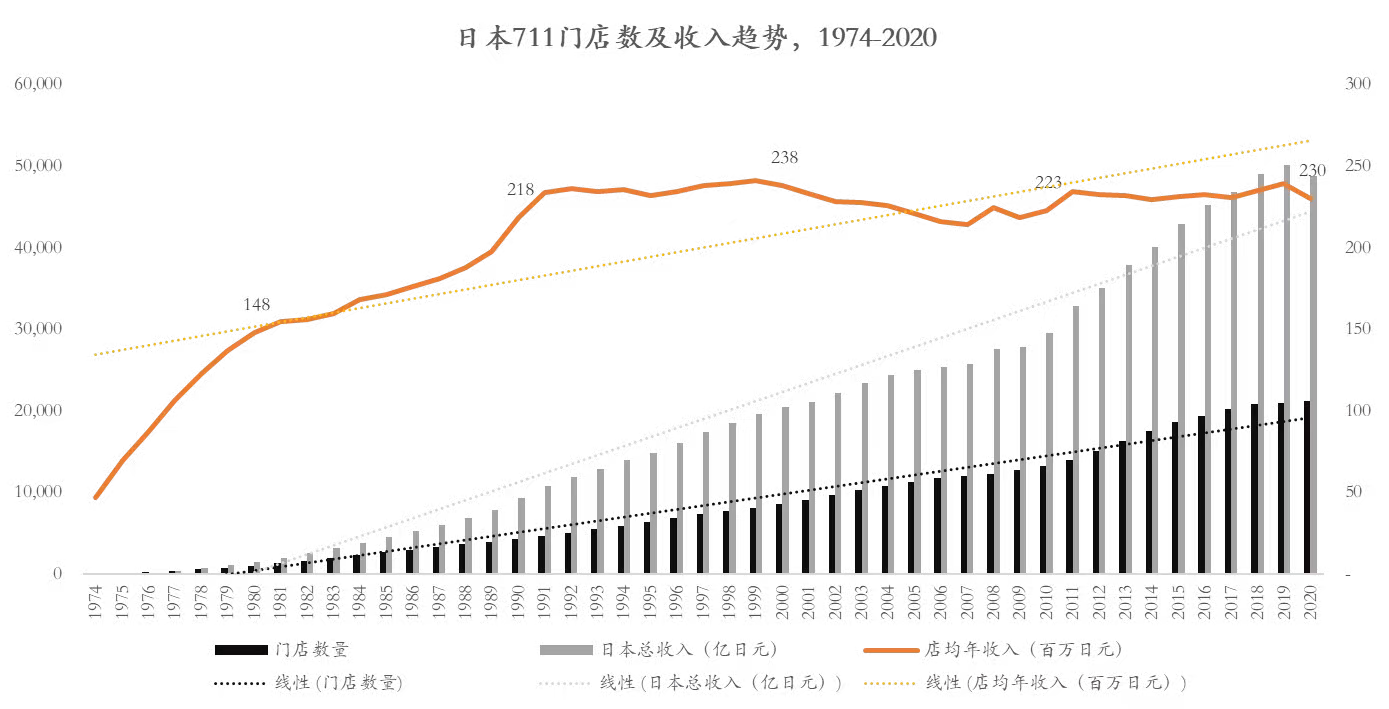

截止到2022年初,7-Eleven在全球17个城市拥有近74,000家门店,在日本将近22,600家。2021年日本本土销售额超过4.8万亿日元(约370亿美元),全球终端门店年销售规模超11万亿日元(约861亿美元)。

而日本便利店业态的发展和GDP的跃升紧密相关。人均GDP从近2万美元跃升至3万美元以上,恩格尔系数从25%以上下降到15%以内。在这期间,7-Eleven门店数量及店均收入持续上升,并于2000年后进入成熟期,本土单店年收入维持在平均2.3亿日元(177万美元)水平。

前文提到,在美日德三国的经济发展初期,超市业态势头猛烈、小店业态备受挤压,但ALDI和7-Eleven仍能在小店业态里,分别以极致性价比和极致便利突围,打造属于自己的商业帝国。

先来看看ALDI是如何做到给消费者提供极致性价比的:

1、精选功能性高频刚需SKU,实现有限SKU的销售最大化,系统化提升效率

在品类的选择上,ALDI以食品为主、日用百货为辅,比如食用油、培根、面粉、肥皂、牙膏。坚持只卖那些卖的最快的商品,顾客可以更快做出采购决定,从而实现单品规模效应、降低采购成本。同时,精简SKU意味着更小的门店、更少的人手、更简易的补货操作等等,降低了门店营运的复杂度、实现整体运营成本的指数级降低。

几组数据对比:

商品周转效率:ALDI单店SKU数1000-2000个,单SKU销售额是Walmart的12倍

坪效:ALDI的坪效接近1.3万美元/平米,是Walmart坪效的2-3倍

人效:2016年ALDI的人效48.05万美元/人,约为Walmart的2.2倍多

2、自有品牌,C2F实现最低交付成本

自有品牌是ALDI的重要战略,占比已超过90%。极高的自有品牌占比意味着无品牌营销费用、最低损耗、最低物流仓储、最低陈列等一系列成本。更重要的是,ALDI在产业链条上因此占据了极强话语权,可以深化产业各环节的协同,比如长期为ALDI生产大订单的制造商,ALDI会要求其对生产线进行现代化改造,使流程更合理。

3、严格把关产品质量,追求物美价廉,但不是绝对低价

ALDI旗下的自有品牌质量一直过硬,先于同行引入“ISO900”和“全面质量管理”等质管理念,并落实于日常的工作中。英国消费者调研中,ALDI甚至击败了具有“皇家供应商”之称的高端超市Waitrose,被评选为英国最佳烈酒购买超市之一。

再来看看7-Eleven是如何给消费者提供极致便利的,这里我们对比ALDI来看:

1、ALDI希望减少低效购买的时间而降低人力成本,所以把经营时间设定到上午8点到下午8点,而7-Eleven却推出24H不间断营业,全时段覆盖消费者的生活。

2、ALDI既希望提供社区化服务,又不希望租金太贵,因而选择在社区的边缘地段落址几百平米,而7-Eleven选择追求黄金点位及区域高密度,从而实现物理距离的极致便利(日本和德国国土面积差不多大,而ALDI在德国仅4000多家店,7-Eleven在日本有22,600家店)。如果说顾客去ALDI采购是一个轻决策,那去7-Eleven似乎无需决策,它已成为你生活的一部分。

3、ALDI不断深化商品体系,自有品牌占比逐步扩大至超90%,而7-Eleven则是不断深化对便利的定义和供给能力。与ALDI在商品上做减法不同,7-Eleven在思考如何做加法。比如为了满足顾客身处忙碌社会的用餐需求,研发了饭团、便当、三明治、糕点、关东煮等商品;比如为缩短忙碌双职工的家务时长,去挖掘新需求如“汤汁”进行研发,或深化研发菜肴从“家常菜”到“高难度菜”。

4、此外,二者虽然皆开发自有品牌产品,但价值主张却截然不同。ALDI的主张是“同样品质、更低价格”,而7-Eleven的主张则是不打价格战、研发具有高附加价值的产品。比如2001年日本经济不景气,麦当劳工作日半价、一个汉堡只卖65日元,吉野家的牛肉盖浇饭从400日元降到280日元,其他便利店纷纷推出100日元饭团迎战,但7-Eleven却逆向操作,推出产品质量更优、定价更高的黄金鲑鱼饭团(160日元)。

如以需求要素观察,“多、快、好、省”似乎已经穷尽了消费者端的所有诉求,以“多、好、省”著称的沃尔玛、以“快、好、省”著称的ALDI、以“多、快、好”著称的7-Eleven,分别各取四中之三,似乎已经覆盖了所有可能性。

当下全球经济体中,如日中天的亚马逊也只是一个沃尔玛“多、好、省”追随者的电子版。全球范围内,似乎只有自建物流的京东,在做到了“多、好、省”之外,尽可能地“快”。当然,对于“快”的诠释,京东用的是确定性的履约时间,ALDI用的是更高效的决策效率,7-Eleven用的则是全天候步行3分钟的便利。

如以时空要素观察,美、日、德在过去的80年里,经济都有极大的跃升,人民的生活也进入了一个更为富裕的状态,而零售三巨头也在这样的背景下腾飞。

Walmart的丰富和7-Eleven的便利似乎都在顺应消费的升级,而ALDI却逆行而上,以便宜打天下。究其核心原因,ALDI的诞生虽是起于物资匮乏、用户追求便宜,但ALDI的发展驱动却是生活富裕、消费者回归商品价值。

随着人们生活富裕程度的不断提高,对生活基础消费品的诉求也在随之变化。从最初的满足温饱(买到食物),到追求安全感(足够丰富)、追求满足感(挑选品牌货),再到回归简单高效、便宜但有保障(去品牌化)。

恩格尔系数下降、食物占总支出下降、食物所提供的边际效益递减,用户自然会配置更多的时间到类似于看书、聚会、运动等体验型消费上,对应分配在基础生活食品、用品上的精力会降低。从而用户会更需要一个像ALDI这样值得信赖的渠道品牌:产品直达用户、无冗余加价、品质有保障;品类刚需但SKU精简、购买效率高;门店离家近、路程费时少。

上海疫情当下的社区团购,有点类似ALDI的极精简版本。虽背景特殊,但团长所维系的这个商业链路,本质与ALDI是高度匹配的:极少SKU、食品饮料为主、C2F、供给导向、去品牌化,其对品类的多样性几无需求、 但对单品供给的深度(即起订量、配给上限、配给效率)是有要求的。

在中国,前文提到的以Walmart为代表的大型超市和以7-Eleven代表的便利店业态都已经非常成熟,而以ALDI为代表的折扣零售业态显然还处于萌芽发展期。此次疫情下的社区团购或是短期消费者的无奈之举,但放眼长远来看,这种模式所对应的用户需求将必然会日益增长。随着人们生活富裕程度不断提高,消费者逐渐回归商品本质价值,中国消费者需要一个高性价比、高购买效率、安全有保障的生活必需品购买渠道。

本次疫情期间,我们还有很多有趣的发现,比如:很多年轻人对于外卖的依赖到了难以想象的程度——家里竟然没有任何的炊具;原以为要退出历史舞台的东西又一次被唤回到家庭消费,比如冰柜、午餐肉等长保产品;原本已经由各市专业健身房所满足的专业健身诉求,竟然真的在家里被满足,在一定程度上,这属于专业分工的反复;很多人满足温饱后的第一反应就是消费升级,开始有了巧克力、甜品、烤鸭、面包、冰淇淋、可乐等有更加美好体验的诉求;咖啡、烟、酒等所谓的非刚需消费品,实际上比我们原先想象的更加刚需;微信成为几乎唯一的信息交互方式……

疫情之后,很多东西都会改变,让我们一同期待美丽新世界。

人均GDP:总产出(GDP总额,即社会产品和服务的产出总额)/总人口,是衡量各国人民生活水平的一个标准。

恩格尔系数:食品支出占个人消费支出总额的比重。联合国根据恩格尔系数的大小,对世界各国的生活水平有一个划分标准,即一个国家平均家庭恩格尔系数大于60%为贫穷;50%~60%为温饱;40%~50%为小康;30%~40%属于相对富裕;20%~30%为富足;20%以下为极其富裕。

SKU:指商品的一款,每款商品对应一个SKU,若一种商品对应多款(如多色),则对应的是多个SKU。

C2F:Customer-to-Factory,消费者对工厂,即俗称的“无中间商赚差价”。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK