2022,光伏巨头的旋转门

source link: https://www.36kr.com/p/1708096309778177

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

2022,光伏巨头的旋转门

4月20日,光伏逆变器龙头公司阳光电源业绩低于预期,股价直接被按在了-20%的跌停板上。这个表现,让市场吃了一惊,也才回想起,光伏行业的本质,坎坷且内卷。

过去的二十多年中,无数地方政府曾为此投下重注,无数地区首富、国家首富在这个行业诞生,无数产业奇迹以破纪录的速度诞生:

曾经的中国首富施正荣用六年时间,带领无锡尚德主攻光伏电池,成为了第一家美国主板上市的中国民营企业;深圳赛维则仅用四年时间,完成了从硅料到硅片的全球称霸;汉能集团李河君,也一度凭借着光伏薄膜身价超过马云,成为当年的中国首富……

然而,俱往矣。

一轮又一轮的行业洗牌中,这些人、这些公司都已经伴随着行业周期的起伏而成为遥远的历史;曾经一百多座城市,曾喊出建设“千亿光伏产业园”的规划也早已成为泡影。

伴随着碳中和,光伏行业在过去两年赚足了眼球。各龙头公司业绩、股价双飞。这势头似乎意味着光伏行业进入了龙头为王的阶段,但事实却并非如此。硅料、硅片、电池、组件,每个环节,都在2022年迎来了一些变数。巨头们似乎又如同十多年前一般,走进了命运的旋转门。

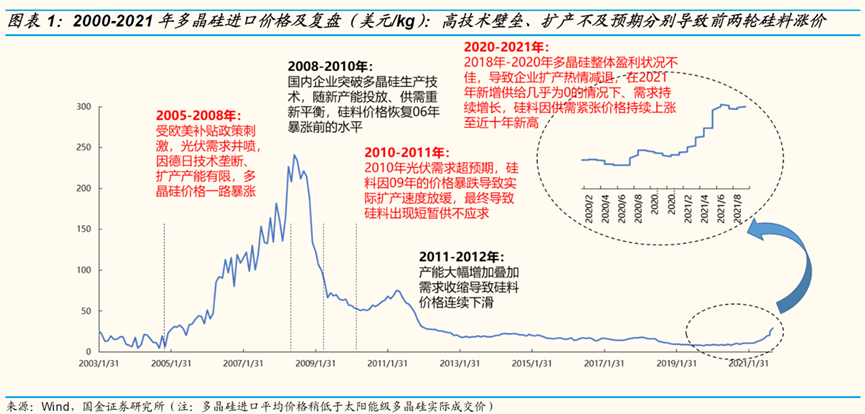

01 硅料:从周期博弈到的技术博弈

2021年, 硅料价格上涨近两倍多,行业龙头通威股份也赚了82亿元, 一年赚的等于过去三年的钱。但通威可不是一直这么风光,甚至刚入行的时候,就被泼了冷水。

2006年,海外光伏一片向好,国内老玩家加码、新玩家入局。通威集团决定进军多晶硅,从饲料跨界到硅料。通威的多晶硅产品在2008年年中问世,结果就遇到了2008年全球金融危机。欧洲光伏补贴政策也相继降低或取消。而与此同时,我国多晶硅料也大幅扩产,产能迅速从不足300吨达到了2万多吨。在需求减弱、供给增加的情况下,硅料价格只能不断下跌,从最高点开始,一年多就下滑了70%多。

通威是结结实实地赶了个晚集,别的企业前几年还赚了钱,但通威投产就赶上了价格下跌。甚至当时不少分析师认为,通威介入光伏,是个严重的错误。而面对出师不利,通威做出了一个重要的决定: “休克疗法” 。

用通威老板的说法,多晶硅业务是低流血状态,最多有2亿元的亏损。不允许多晶硅业务干太大,工厂要控制住产能和产量。该控制的控制,该停产的停产。而有的公司则选择继续加码。比如,2008年刚过半,赛维LDK公司就表示,将投资120亿元新建规模1.5万吨的硅料生产基地。

2011年底,已投产的43家多晶硅企业仅剩8家企业尚在开工,约80%的企业都停产了。通威一方面依靠饲料业务,还有现金流;另一方面,休克疗法苦苦支撑,还能有一些订单。而扩张的赛维LDK公司,却遭受了沉重的亏损,最终破产重组,旗下一个做光伏组件业务的公司,则被通威股份买走了。

时间来到2017年,通威又一轮加码被泼冷水。当时,四面开战的硅料龙头保利协鑫,已经有了放缓扩张脚步的想法;而在2016年营收仅有209亿元的通威,却一举斥资341亿元,加码光伏硅料。

只可惜,产线建了一半,2018年国家便宣布了明确对光伏建设控规模、降补贴的531新政,行业一片哀嚎。此后相当长一段时间里,硅料的价格都持续在低位,到了2020年硅料的价格,更是一度降到了 仅80元每公斤 的历史低价。

后面的故事就清楚了,碳中和政策出台,下游需求迅速爆发,上游产能扩张缓慢,供不应求。有说法说上游压货,其实也并不是这样。硅料扩产要2年左右,而下游硅片一年,组件3-6个月。不同的扩产周期,自然也造就了供需错配。再加上硅料投产资金需求巨大,动辄几十亿,企业的行为自然也更缓慢。

长产能周期叠加低产能弹性 ,就造成了硅料产业三年不开工,开工吃三年的特性。但龙头并非一劳永逸。一方面,行业一热就会有其他公司涌入、扩产。

另一方面,行业昔日龙头保利协鑫,也带着颗粒硅技术给行业带来冲击。所谓颗粒硅,和目前行业主流的块状硅相对应。颗粒硅直径两毫米左右,如绿豆般大小,而块状硅则要大得多。当然,区别不只是形状。颗粒硅的出现,主要带来两大变革:

第一,是颗粒硅的化学反应原理,从传统的九大环节,降低到了四大环节,颗粒硅较传统块状硅更加 省电足足四分之三 ,也就是说,仅电费一项,每公斤就可以节省大约十五元的成本。

第二,是颗粒硅的直径更小,流动性更小,因此在硅片生产环节,可以大大节约单晶硅棒的生产效率。其原理类似于,同样是融化蔗糖做棉花糖,颗粒更小的棉花糖,相比大块头的冰糖,融化与连续生产的效率都会大大提升。

颗粒硅好处很多,当然也有问题,比如纯度不够、还有跳氢等生产风险等。目前在国内,仅有保利协鑫一家公司可以规模生产。但当高瓴和洛阳钼业都为保利协鑫送来几十亿资金弹药时,当4月19日协鑫和中环、TCL在内蒙古签订了120亿元的投资时,行业格局至少不会是一潭死水。

02 硅片:以尺寸为名的联盟、部落之战

硅料的战争,是新旧龙头之战。而硅片环节,则是以尺寸为名的,行业第一、第二的 “拉帮结派”的群战 ,部落联盟之战。第一的隆基股份,带领着晶科、晶澳组成了182尺寸部落;行业第二的中环,则和爱旭等公司组成了210联盟。

如果复盘过去十多年的历史,就会发现,硅片行业的发展,一直遵循着硅片越大、经济效应越高的“饺皮效应”:比如1981-2012这三十年间,硅片的边距尺寸从100mm,增长到125mm,进而又增长到156mm;此后2012-2018六年间,硅片尺寸又进一步增长到156.75mm;2018年迄今,则又相继出现了158.75mm、 161.7mm、166mm、210mm、182mm等更大尺寸硅片。

背后的逻辑,可以用饺皮做个类比:

同样多的面粉做三个小饺子皮,比做一个大饺子皮费力;硅片行业同理,相同的硅料,做一个大硅片,肯定比做同等面积的几个小硅片要划算。因为硅片尺寸越大,块数越少,对应的生产时间也就短,人力成本、机械损坏、耗材使用就越低。

而对下游电池、组件、电站来说,相同GW的装机规模下,硅片越大,所需的生产次数就越少,生产效率就越高,此外接线盒、汇流箱等配套设备也就越少。因此,硅片变大,对光伏行业来说,带来的是硅片到电池、组件、电站全产业链的成本降低与效率提升。

过去多年中,隆基都是大硅片的领跑者,先是2010年推出156mm硅片,后是在2019年行业普遍处于156mm与158.75mm尺寸时,推出了166mm硅片。然而, 隆基的持续领先,就在2019年遭遇了挑战 。

这一年8月中旬,行业龙二 中环股份,推出了尺寸高达210mm的硅片 。而更让人意外的是,作为行业龙头的隆基,并没有随后跟上,反而在2020年推出了182mm的新品硅片,让行业倒抽一口凉气。

市场有种观点认为,210还不够好。比如技术尚不成熟:硅片尺寸太大,导致重量增加,让硅片变得更易碎,更容易出现隐裂;此外,运输不便:硅片集装箱运输到海外,182硅片刚好可以六列组成一个组件;而210硅片只能五列组成一个组件,空间利用率降低,总功率反而低于182组件的功率,不能完全发挥出效应。

但这并非全部事实。生产方面,中环披露的良率已经到97%以上。而运输的话,最终交付的是组件。做210组件的公司,通过改变外观、新的设计、甚至将横放的硅片改为竖放等方法来提升空间利用率。

所以,与其说是技术问题,不如说是“基于投资回收的商业策略”。隆基的166产线在2019年才刚刚投产,如果选择210尺寸,就意味着全线报废,而如果选择182尺寸,则可以用很低成本对166产线做改造后,就能完成尺寸的升级。

很早之前隆基股份管理层说过,总说挑战者没有包袱,轻装上阵,但隆基奋斗这么多年,也并不是只有包袱啊,生产工艺的成熟、经验也都是核心能力。不管谁的说法有道理,现实的推演就是,硅片领域不再是一家独领风骚,联盟、部落将会持续作战。

03 组件:一体化,是最好范式吗?

过去一年,硅料、硅片上游都过得不错,但中游组件就惨多了。硅料涨价两倍多,组件却只涨了20%左右,对上游没有谈判力,面对下游,一旦价格高了,就会有价无市,电站拒绝采购。

惨不只是去年一年的表现,电池与组件毛利率也常年处于行业底部。PV Infolink做过一个统计,在2020年前后,硅料尚未涨价时,光伏产业链中,硅片的毛利约为39.22%、电池约为13.10%,组件则在4.61%上下。

而自从2021年硅料涨价开始,电池与组件企业,更是一度亏本经营,比如作为第二大电池企业,爱旭股份2021年全年预计亏损1000万-7000万,而组件环节,2021年迄今,单瓦的毛利,则一度从0.01元下降到了-0.01元,开始亏本经营。

那么,中游组件如何走出困境? 隆基给出的一个回答,就是一体化 。

2014年原本专注于单晶硅片的隆基股份,首次将手伸向了行业的下游,收购了浙江乐叶组件 85%股权。隆基的最初目的,是面对组件支持多晶硅的情况下,为了推广单晶硅业务,不得已而为之。但逐渐形成的一体化,确实为隆基带来了优势,成为了隆基敢于逆势推广182mm硅片,以及平稳度过产业周期的秘诀。

周期来临,上游涨价时,隆基凭借着最大硅片企业的身份赚得盆满钵满;行业寒冬,销量惨淡时,隆基又可以凭借电池与组件的下游资源优势,对硅片内购,打开销路。东边不亮西边亮,抵御风险能力提升。当然,也会降低弹性,但正如那句话:成功的企业家只赚取有限利润。

一体化的好,谁用谁知道。最大的硅料企业通威,也是最大的电池制造商;保利协鑫,早年则是硅料、硅片、电池、组件、电站打满全场的六边形战士;硅片中环,开始通过投资等方式,将业务拓展到硅料、电池以及组件环节。组件企业晶科、晶澳,也在进军硅片、电池。而光伏设备商上机数控,也在硅片领域“夺食”。

大家在垂直的道路上狂奔。但无限扩张、一体化真的毫无弊端吗?原本各安其职的产业链合作关系,随着 供应商变成了对手、客户也变成了对手 ,也开始变得错综复杂。如果你培养出了对手,内心里是否会跑过多少匹马?是否会有忌惮呢?

业内曾有个传言,2017年的时候,国家能源局某领导曾询问一家组件公司,你们的硅料从哪里采购?该公司回答,国内,用特变电工;国外,用德国瓦克。这让领导十分吃惊,为什么当时的行业老大不在采购范围呢?组件公司的回答是,老大那家已经向下游延伸,做了硅片、组件,是对手。

成功的企业家,是不是还应该赚取有限利润?答案不管如何,现实是,此时此刻,恰如彼时彼刻。

04 结尾

二十余年的周期浮沉、阵营博弈、产业扩张,中国光伏似乎早在诞生伊始,就与内卷捆绑得紧紧的。行业的霸主也从无锡尚德、深圳赛维、汉能、保利协鑫、隆基一轮轮的更迭。随着行业发展,竞技门槛也在提升,似乎到了强者恒强的阶段。

但,不要忘记,光伏行业是以降本增效为驱动力。技术路线不断更迭,电池领域也面临多种路线。在这样一个行业内,没有一扇门是永远为谁打开的,当一步步靠近旋转门的时候,也只能向前走不要回头望。至少,光伏的前景,依然是敞亮的。

但还未深入了解,希望快速建立一套认知框架,那么,远川和得到合作了一份《光伏产业报告》,董指导主讲。 扫码即可,可以开车听、走路听,一个半小时,形成“政策-降本增效-周期”的认知框架。

本文来自微信公众号“远川科技评论”(ID:kechuangych),作者:刘芮 ,编辑:董指导 ,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK