加强防御应对“外敌”,Netflix的护城河更深?

source link: http://tech.ikanchai.com/article/20220330/471940.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

加强防御应对“外敌”,Netflix的护城河更深?

概括:随着更多竞争对手的出现,Netflix 的收入增长已经放缓。但它继续占据大部分市场份额。它通过扩张实现增长的资本化仍然有效。利润率继续上升。其缓慢移动的价格似乎交易公平。33.32 的市盈率高于标准普尔 500 指数的平均水平。品牌忠诚度和向低 ARPU 地区的扩张将有助于 Netflix 反弹。

自11月中旬以来,Netflix的股价一直在急剧下跌。宏观经济变化和市场饱和对其走势构成下行压力。今天只有 374-376 美元,它已经比今年的起价暴跌了37%。

它似乎仍然被略微高估了,许多投资者担心竞争加剧。

同时,尽管出现了竞争对手,它仍然拥有令人印象深刻的基本面。收入增长放缓,但利润率继续扩大。

鉴于其创新的业务和投资模式,该公司可能会渗透更多市场,尤其是亚太地区,因此可以反击。品牌忠诚度和良好的声誉将有助于保持其强大的市场地位。

盈利能力强劲,奈飞或被低估

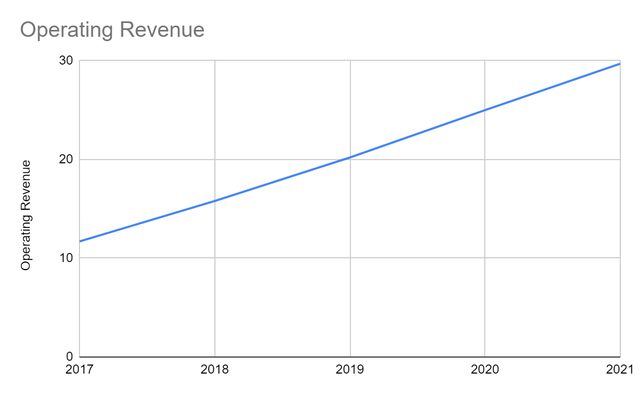

近年来,Netflix 的财务表现良好。其收入从2017 年的117 亿美元增长到 2021 年的 297 亿美元。仅五年时间,其销售额就已经翻了一番多。

然而,随着越来越多的竞争对手进入市场,其收入增长持续下降。从 35% 放缓至 18%。这可能是一个警告信号,表明它对某些观众失去了吸引力。

营业收入(MarketWatch)

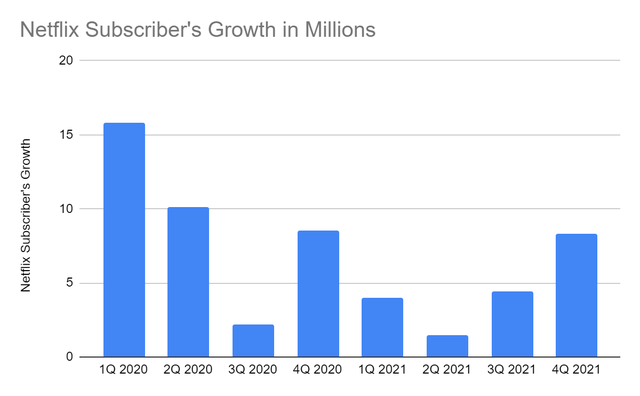

在 2020-2021 年第四季度,核心业务的订阅用户同比增长从22% 下降至 9%。这主要是由于 HBO Max、Disney+ 和 Apple TV+ ( AAPL ) 的介入。

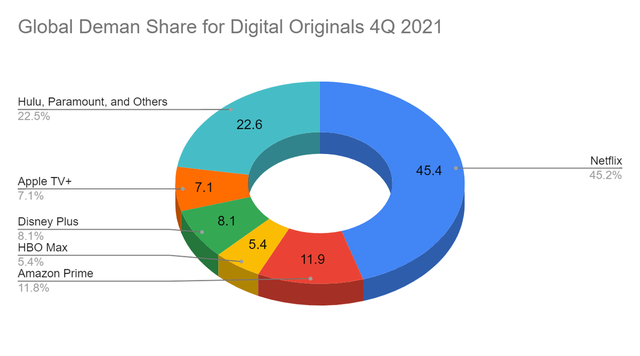

虽然四季度增速有所加快,但增速不足以弥补三季度用户流失。Netflix 继续主导全球市场,但其需求份额在一年内缩水至45% 。下降在美国最为明显。

因此,许多投资者认为其竞争对手的联合力量可以将其生产出来也就不足为奇了。他们可能只需要建立相同的联系和忠诚度并为其内容提供资金即可与之正面交锋。

更糟糕的是,他们可能会想方设法效仿 Netflix 的商业和投资风格。深受喜爱的漫威和星球大战系列是其他增长动力。尽管如此,2021 年第四季度,Netflix 在全球新增 830 万,美国和加拿大新增 120 万。这也是过去两年会员增长最强劲的季度。

流媒体服务的需求份额(鹦鹉分析)

订户增长(彭博)

但我们必须记住的是,其他地区还有其他较小的竞争对手。HBO Max 和 Disney+ 无法轻易穿透它们。

Netflix 可以轻松地反击他们,因为它已经拥有本地规模。与这两个不同的是,Netflix 凭借其出色的本地内容,可以渗透到更多 ARPU 较低的国家。

它为外国流媒体提供了分享其内容的途径。反过来,随着越来越多的订阅者被吸引,Netflix 也会从中受益。

此外,Netflix利用了没有本地市场这一事实。问题是,所有市场都没有流媒体,也没有渠道可以垄断创意。请记住,其他竞争对手更依赖收购而非有机增长,尤其是迪士尼。

Netflix 与同行的不同之处在于其流式传输的连续剧和电影的质量。事实上,它在谷歌搜索量排名前十的系列中占据主导地位。它在电影内容中变得可见。此外,它会继续制作本地内容,然后才能成为全球热门。鉴于此,它有更多机会渗透到其他地区。

尽管收入增长稳步下降,但实际价值却一直在增加。许多人仍然对下降感到困扰,随着越来越多的竞争对手进入市场,这似乎很正常。问题是,Netflix 仍然保护了自己的市场地位。

此外,Netflix 通过审慎扩张实现增长的资本化仍然是成功的。其保持良好的盈利能力证明了这一点。其营业利润为 62 亿美元,同比增长 32%。

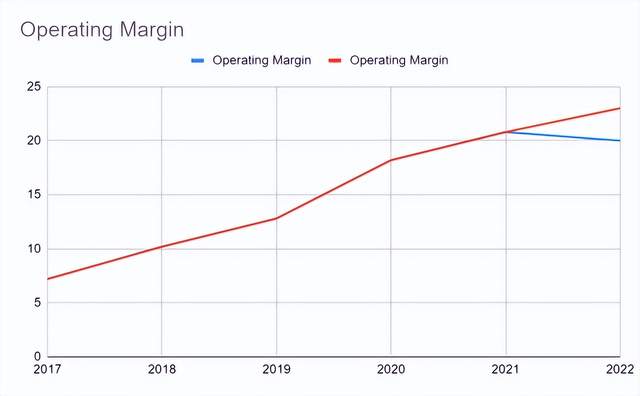

营业利润率从18%上升到20%,显示收入增长高于成本。考虑到其规模和可扩展性,2% 的利润率增长意义重大。

Netflix 的效率更高。在竞争激烈的市场环境中,它能够保持较低的成本和费用。净收入增长 86%,达到 51.2 亿美元。它的增长几乎是 2020 年增长的两倍。事实上,它变得更有利可图,证明其维持增长和扩张的能力有所增强。

它的资产回报率 (ROA) 改进可以进一步解释这一点。从 2020 年到 2021 年,其 ROA 从 7% 上升到 11%,每 100 美元资产的收益为 11 美元。资产规模和ROA的增长可以验证其资产管理效率。

同时,其自由现金流(FCF)降至-1.5亿美元。但是,它仍然符合其接近盈亏平衡的预期。这主要是由于其使用手头现金收购了 Roald Dahl Story。

Netflix 可能已经失去了部分市场控制权,但其实际增长仍然无可挑剔。它在蓬勃发展的同时保持高效和谨慎。此外,它的所有财务报表都具有一致性和稳定性,这意味着它具有理想的盈利能力和可持续性。

今年对 Netflix 来说可能会更好。它的目标是本季度的付费净增加量为 250 万,而 2021 年第一季度为 400 万。它反映了后端加权内容列表,具有相当不错的评价,例如布里奇顿 S2 和亚当项目。

这可能是合乎逻辑的,因为收购增长尚未反弹到大流行前的水平。此外,其他地区的宏观经济变化可能会影响许多人的购买力。鉴于此,年营业利润率可能会低于19-20%。但是,线性趋势分析预测它为 22-23%。

它计划对核心业务进行再投资,同时为游戏等新的增长机会提供资金。本月,它宣布与 Next Games 达成总股权价值 6500 万欧元的收购协议。

该公司拥有120名员工,最近公布的收入为 2720 万欧元,其中 95% 来自游戏内购买。随着 Netflix 在连续剧和电影方面的进一步改进,这可能会提供更多机会。此外,它旨在降低总借款,显示出更稳定的财务杠杆。

营业利润率(MarketWatch)

竞争形式加剧,Netflix四大优势

Netflix 仍然是领先的流媒体服务,拥有 2.2 亿订户。总的来说,十个最受关注的电视节目中有六个和十个最受关注的电影中有两个来自 Netflix。

亚马逊 Prime以 2 亿订户位居第二。但我们必须注意,并非所有成员都在播放其视频。因此,如果我们只关注视频流,Netflix 的领先优势可能会更大。

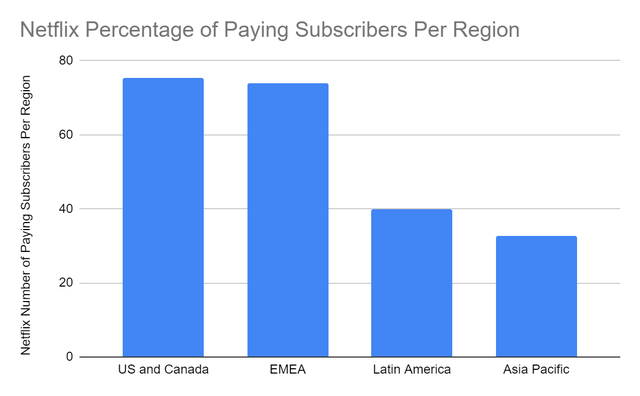

为了保持其强大的市场地位,它可能会将注意力转向低 ARPU 的市场。例如,拉丁美洲和亚太地区的付费用户分别为40% 和 33%。目前,它以16.5 亿观看时长的《鱿鱼游戏》成功称霸韩国。

Netflix Pad 订阅者百分比 (Statista)

这些地区正在推动 Netflix 订阅量的增长。由于它们的渗透率最小,因此它具有更大的扩展潜力。

当然,这将挑战 Netflix 获得更多会员和订阅者。但我相信它正在进一步扩张。继《鱿鱼游戏》大获成功后,又发布了另一部韩剧,观看时长超过一亿。

仅通过韩国系列来衡量Netflix的能力可能有点冒昧。但是,多年来,它的受欢迎程度变得更加明显。在 2021 年进行的一项研究中,全球76%的受访者表示韩剧很受欢迎。专家估计,今年这一数字将增长到530 万。

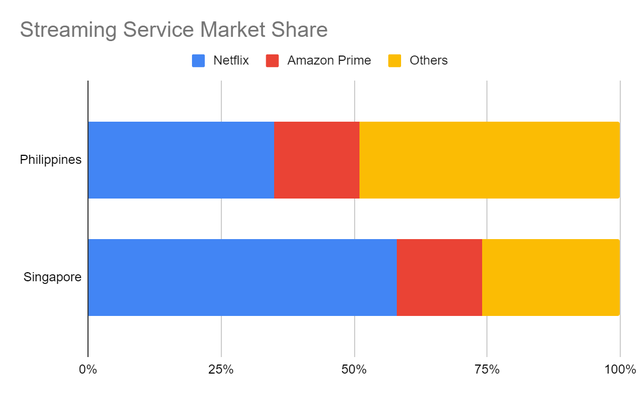

同样,该地区的其他国家也由 Netflix 主导。例如,新加坡仍然依附于 Netflix,占有57.5%的市场份额。

YouTube TV 和 Amazon Prime Video 分别占 22.5% 和 15.7%。剩余的百分比用于其他流媒体服务平台。同样,菲律宾也面向 Netflix,占总用户的35% 。鉴于 iFlix 等亚洲供应商的受欢迎程度,它的分布更加多样化。对菲律宾漫画 Trese 的改编进一步推动了其在该国的主导地位。

流媒体服务市场份额(Statista)

Netflix 必须利用当前的市场趋势来保持其地位。其强大的声誉和品牌忠诚度与多样性相匹配,将有助于它反击其主要竞争对手。

随着更多的亚洲系列和电影,它可能会渗透到亚太地区的其他国家。当然,最大的挑战是在流媒体服务更加多样化和丰富的中国。即便如此,另一个尚未开发的潜力将成为另一个主要的增长动力。

密码共享一直是许多观众省钱的策略。但现在,Netflix 已经开始通过在智利、哥斯达黎加和秘鲁的测试来打击它。该平台不会禁止分享,但人们必须为此付费。鉴于高需求和更多外国电视剧和电影的出现,它可能会增加收入。

此外,它是运行时间最长且不断增长的流媒体服务。它表明准确的数据支持其决策。但是,它必须更加小心并注意其主要竞争对手的定价策略和新交易。

如前所述,Netflix 受益于其外国剧集。事实上,随着韩国电视剧和电影越来越受欢迎,它能够跟上市场趋势。较小市场的内容和渗透率在 2021 年增加了观看时长。

除了受欢迎程度之外,内容的质量也是其赢得战斗的必要条件。尽管其他竞争对手制作了全球热门歌曲,但 Netflix 继续超越它们。毫不奇怪,它在谷歌搜索最多的十个中拥有最多的系列。现在,它以更高的知名度吸引了更多的电影观众。它的两部电影进入了前十名的搜索。

通过用数据支持其内容,Netflix 仍然领先同行一百步。算法起着至关重要的作用,Netflix 也很好地发挥了作用。因此,它还必须继续投资于创作出色的电影和连续剧。

对于许多投资者来说,知道其最近对广告的立场是一个惊喜。Netflix 长期以来一直避免在其核心市场投放广告。但在投资者大会上,CFO Spencer Neumann 表示,“永远不要说永远”。

可以假设 Netflix 很快就会考虑它。它的市场强大和受欢迎程度使其有权进入广告世界。它可能会尝试使用相应的价格和广告频率进行分级订阅。

更为明显的是管理层的稳健判断和审慎决策。虽然大多数同行都在尝试 AVOD 和体育特许经营权,但 Netflix 仍然不为所动。

在市场快节奏的趋势中,它不必急于求成。由于其规模,如果它也扩展到体育运动,它就会有更多的优势。其稳定的财务状况可能使其能够在对其核心业务进行再投资的同时进行扩张。鉴于其会员数量,每位会员购买新内容的成本低于其竞争对手。

自 11 月中旬以来,NFLX 的股价一直在急剧下跌。在不到两个月的时间里,它从 687.40 美元下跌了 14%。在 374-376 美元,它已经下降了 37%。为了估计股票价格价值,我使用了 DCF 模型。

我开始计算 145 亿美元的 FFCF。其目前 7.4% 的 WACC 是因为其贴现率。对于它的永久或永续增长率,我将其设置为 1.7%。

526.24 美元的衍生价值显示股价上涨了 39.89%。对会员增加和收入增长率的怀疑影响价格也就不足为奇了。

由宏观经济变化驱动的市场波动是另一个需要考虑的方面。价格和衍生价值之间的差异是购买股票的机会。然而,其33.32的市盈率远高于标准普尔500指数和纳斯达克100指数25.48和32.76的平均水平。

因此,收益下降或低于其 2022 年第一季度指引的价值可能会给价格带来下行压力。任何市场干扰,例如加息,也可能打击 NFLX。但是,它比它的主要竞争对手要好得多,例如 50.26 的 AMZN和82.02的DIS. 更明显的是,NFLX 又回到了大流行前的水平。

526.24 美元的衍生价值显示股价上涨了 39.89%。对会员增加和收入增长率的怀疑影响价格也就不足为奇了。由宏观经济变化驱动的市场波动是另一个需要考虑的方面。价格和衍生价值之间的差异是购买股票的机会。

然而,其33.32的市盈率远高于标准普尔 500 指数和纳斯达克 100 指数25.48和32.76的平均水平。因此,收益下降或低于其 2022 年第一季度指引的价值可能会给价格带来下行压力。

任何市场干扰,例如加息,也可能打击 NFLX。但是,它比它的主要竞争对手要好得多,例如 50.26 的 AMZN和82.02的DIS. 更明显的是,NFLX 又回到了大流行前的水平。

结语

Netflix 在过去十年中显示出巨大的增长。多年来,它一直主导着市场。但是,众多竞争对手的出现,使得该公司难以维持其市场份额。

然而,随着利润率继续上升,其扩张取得了丰硕的成果。随着更多资产的增加,其ROA显示出盈利能力的提高。因此,Netflix有更多的扩展能力。

鉴于其市场地位,尤其是在亚太地区,它可能会渗透到更多的低ARPU国家。同时,它的股价似乎低于DCF估计。

文|美股研究社(ID:meigushe)

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK