从数百万SEC文件看美国对加密货币的接受

source link: https://www.btc798.com/articles/89398.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

从数百万SEC文件看美国对加密货币的接受

近日链上数据服务商Coin Metrics通过检索美国SEC数百万文件中提及加密货币相关术语,研究了美国实体接受加密货币的演变趋势。

在提交给美国证券交易委员会 (SEC) 的文件中首次提到比特币是风险投资性的:“开始比特币风险投资”(STARTING A BITCOIN VENTURE)。这一词出现在P2P借贷公司Prosper Marketplace于2011年6月提交的贷款申请补充清单中,该文件详细说明了一位加州计算机程序员计划使用7000美元贷款投资比特币、建造计算机挖掘比特币,并租用办公室建立实体BTC/USD交易所。

从那时起,2169个备案实体在11510份SEC文件中提到了比特币。美国的上市公司和投资基金等其他机构长期以来一直在向证券交易委员会提交文档报告财务业绩(例如,在10-Q和10-K文件中的季度和年度更新)及关于未来规划和其他财务指标的信息。

这些文件数以百万计,为研究人员、经济学家、投资者和其他人提供了大量数据。就像有史以来第一个提到比特币的文件一样,美国证券交易委员会的文件可以作为有用的替代数据来分析投资兴趣和加密资产采用的趋势。

随着越来越多的机构和加密公司(从交易所到比特币矿工)从公开市场获得债务和股权融资,提及加密的文件数量正在增加。在本周的SOTN(State of the Network)中,我们在SEC的EDGAR数据库( 注:Electronic Data Gathering, Analysis, and Retrieval system,电子数据收集、分析和检索系统, 1996年美国SEC规定所有的信息披露义务人都必须进行电子化入档)中挖掘了与加密相关的术语,寻找机构兴趣的迹象等等。

初始数据分析

SEC提供了一个“全文搜索”工具,允许用户在EDGAR中搜索包含特定时间范围内不区分大小写的文本字符串的文件,例如,过去30天所有提到“B(b)itcoin”的文件。这涵盖了从招股说明书到收益公告和公司介绍的所有文件类型。

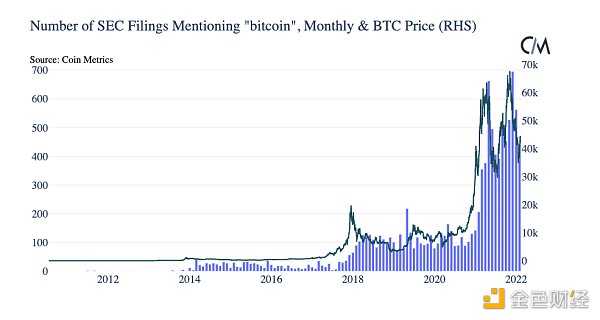

下图显示了每月提到比特币的文件数量与BTC价格的对比。

提及次数仅仅跟随历史价格周期,并且在牛市期间有所上升。2017年之前,比特币被提及较少,直到2017年比特币加速上涨后,比特币被提及开始增加。在BTC价格在2020/21年开始上涨之前,被提及次数再次保持平稳,随后提及量急剧增加。

提及次数仅仅跟随历史价格周期,并且在牛市期间有所上升。2017年之前,比特币被提及较少,直到2017年比特币加速上涨后,比特币被提及开始增加。在BTC价格在2020/21年开始上涨之前,被提及次数再次保持平稳,随后提及量急剧增加。

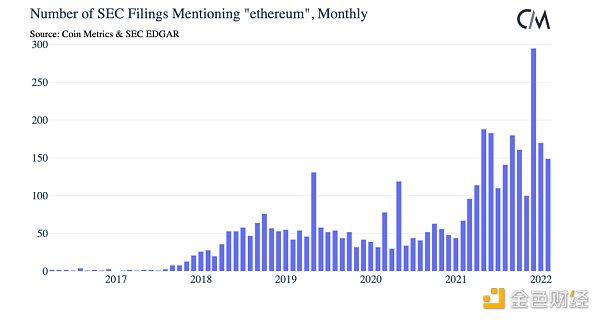

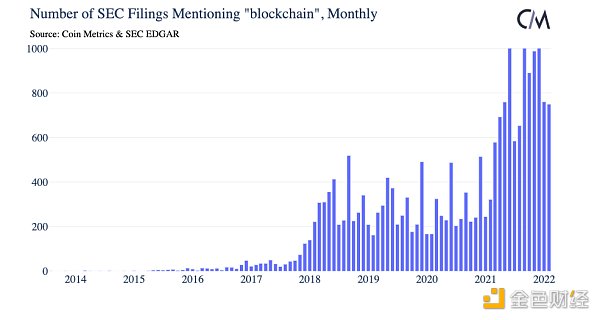

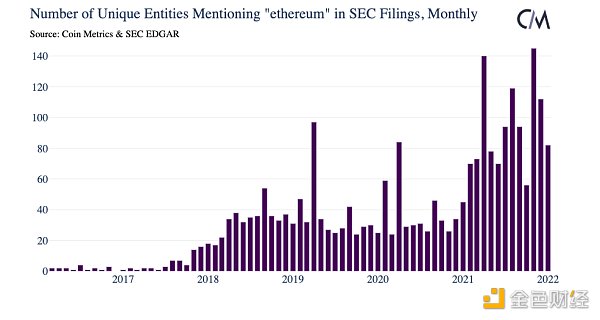

对于加密相关的其他术语,类似的趋势也很明显。以下是按月提及“以太坊”和“区块链”的申请数量,这些数量在2018年和2021年显著增加。

实体级数据

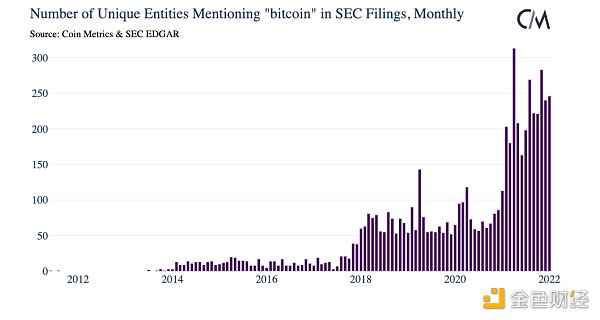

提及比特币的实体数量很有用,但是一个相当粗略的代理。一旦一家公司开始提及比特币(例如比特币矿工),他们可能会继续提及它或在每个文件中到处提及它(例如在免责声明、业务描述中)。

对数据进行挖掘的另一种方法是查看提及加密相关术语的唯一实体的数量。实体包括比特币矿业公司Riot Blockchain (RIOT) ,资产管理公司Grayscale,以及在资产负债表上持有BTC的特斯拉 (TSLA) 或Microstrategy (MSTR) 等专业非加密货币的公司。

自2020年以来,提及加密术语的唯一实体数量有所增加,这反映了加密货币走进机构的更广泛趋势。比特币矿工也占了增长的很大部分。现在有超过40家比特币矿业公司在美国和加拿大交易所上市。

衡量13F文件中机构的兴趣

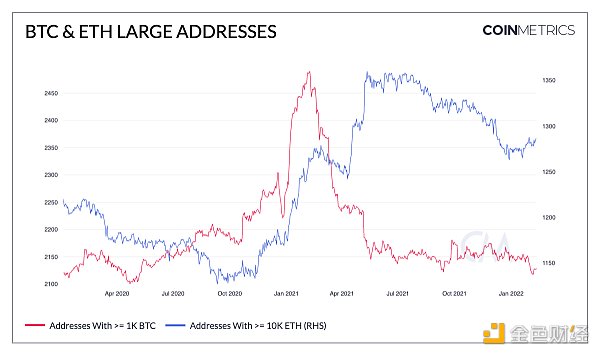

从零售兴趣中解读机构是加密研究中一个特别具有挑战性的问题。一个粗略的代理是查看链上持有相对大量原生资产的地址数量。进入2021年,持有BTC和ETH高余额的地址数量增加,这与当时机构兴趣正在回升的传闻一致。然而,这一趋势似乎在2021年下半年被打破。

资料来源:Coin Metrics's Formula Builder

某些类型的SEC文件也可用于衡量机构对加密资产的兴趣。大多数在美国经营和开展业务且管理资产 (AUM) 至少为1亿美元的投资基金都必须申报13F文件,每季度向公众披露每个基金的持股情况。但是,只需要报告基金投资的子集,并且任何现货BTC的头寸以及不被视为13(f) 证券的其他现货商品和货币都不需要报告。但是,与加密相关的投资工具例如信托经常被披露。

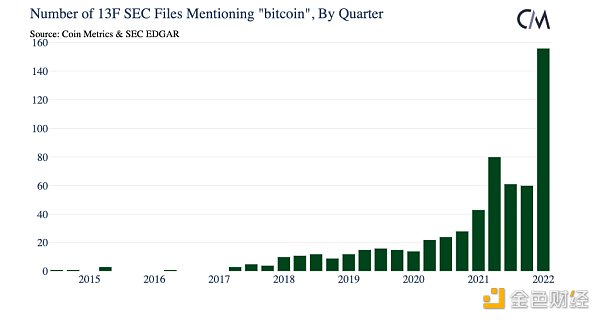

下图显示了提到比特币的13F文件数量,该数量在2021年初有所增加,但在去年第二季度和第三季度有所下降,与链上数据一致。

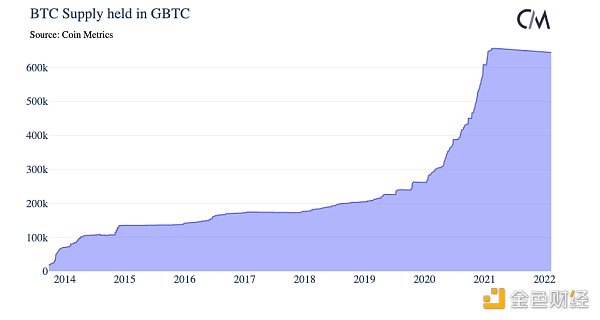

迄今为止,机构获得BTC敞口的一种流行方式是通过信托,例如Grayscale的比特币信托 (GBTC),这是按资产净值 (NAV) 计算的最大的信托,目前持有约64.3万枚BTC,价值约270亿美元。GBTC的BTC持有量随着2020-2021年13F文件中提到BTC的投资基金数量稳步增加。

尽管自2021年初以来GBTC持币量持平,但提到比特币的13F文件在2021年底加速。这反映了 2021年10月在美国推出的第一个(基于期货的)BTC ETF产品,其中包括ProShares推出的比特币策略ETF (BITO) 和 Valkyrie推出比特币策略ETF (BTF),均持有在CME交易的BTC期货合约。这些资金现在在13F文件中报告,部分解释了独特实体的增加。

尽管自2021年初以来GBTC持币量持平,但提到比特币的13F文件在2021年底加速。这反映了 2021年10月在美国推出的第一个(基于期货的)BTC ETF产品,其中包括ProShares推出的比特币策略ETF (BITO) 和 Valkyrie推出比特币策略ETF (BTF),均持有在CME交易的BTC期货合约。这些资金现在在13F文件中报告,部分解释了独特实体的增加。

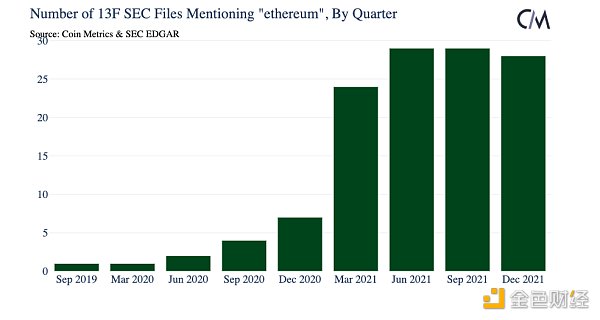

从2020年到2021年,以太坊也出现了类似的趋势,这反映出机构对以太坊的兴趣日益浓厚。然而,美国尚未批准任何以太坊ETF,信托成为主要投资工具。

查看公开的SEC文件可能是衡量加密货币在美国经济中日益增长的有用方法。定期报告通常被视为金融市场评估绩效和分析其他披露的重要组成部分。虽然在未来的文件中继续关注新信息会很有用,但值得注意的是,公链可以实现更精细的更新。加密数据正在开启一个由链上数据驱动的有效实时经济洞察的新时代,这是我们之前讨论过的主题,未来会再次扩展此主题。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK