以太坊MEV究竟利大于弊?还是弊大于利?

source link: https://www.tuoniaox.com/news/p-509241.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

以太坊MEV究竟利大于弊?还是弊大于利?

摘要:

摘要:

与其将以太坊 MEV 视为行业的生存风险,它更像是一种迫使不同参与者进化的压力。

尽管加密货币生态系统普遍认为「代码即法律」,一切都是公平的游戏,但多数加密系统也依赖于一定程度的社会共识和良好的公民意识,才得以保持良好的整体用户体验。矿工们可以为了赚更多的钱 让网络变得无法使用,但网络会真地变得无法使用。币安可以激励区块链回滚 以挽救黑客攻击造成的损失,但这样做会大大削弱比特币(BTC)的价值。

交易排序面临着类似的社会共识困境。虽然以太坊和大多数其他区块链都指明了交易的正确性,但围绕交易排序方面并没有严格的规则。也就是说,矿工应该根据费用和第一次看到交易的时间来对交易进行排序——矿工希望从交易费用中赚更多的钱,并希望尽快挖出区块,但在任何地方对此都没有有任何正式的规定。

从历史上看,这在过去不是个问题。多数时候当我从一个人向另一个人发送 ETH 或 BTC 时,交易顺序并不是特别重要。 但渐渐地,像以太坊这样的智能合约平台上的交易不再是从 A 到 B 简单的价值转移,而是一些潜在价值更高的复杂金融交易。一封纸质邮件里可能包含一张漂亮的便签或一张 20 美元的钞票,但它也可以包含一张 90 亿美元的支票,或可能带来利润极其丰厚交易的重要财务信息。在当前的以太坊中,交易可能是抓住市场定价错位机遇、收获丰厚利润的套利,或者是在 借贷协议上赢得清算奖金。在这些场景中,只有一个账户可以进行这些非常有利可图的交易,因此交易排序变得极为重要。更重要的是,这些机会实际上可以通过交易排序来创造。比如说,你急于追加保证金,避免已呈现抵押不足的贷款不会被清算。但糟糕的是,矿工却手握生杀大权,可以将自己的清算交易排列在你的还款交易之前来清算你。

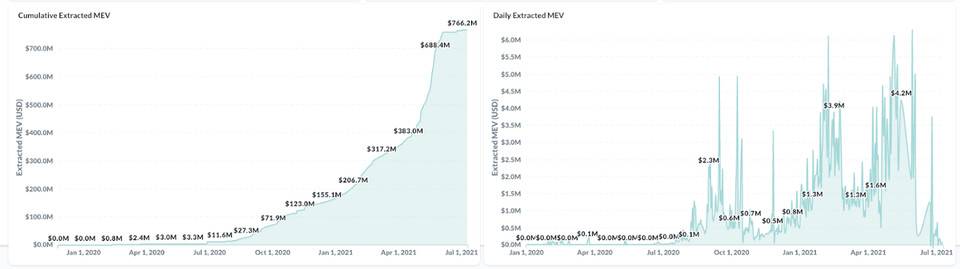

这就是矿工可提取价值(MEV)的世界:在一个区块内对交易排序能力的价值。MEV 是以太坊上一个越来越大的市场,估计每天产生的价值约为 100 万至 400 万美元。但不去谈市场规模和潜在利润机会,MEV 也很重要,是因为它直接影响当今区块链的可用性和安全性。

MEV 是笔大生意 (来源: Flashbots Explore)

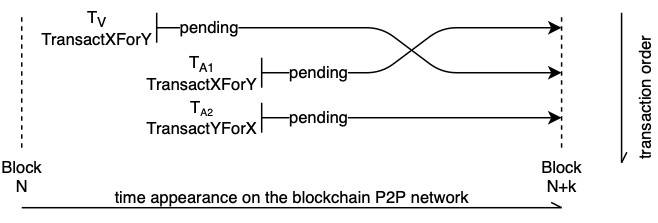

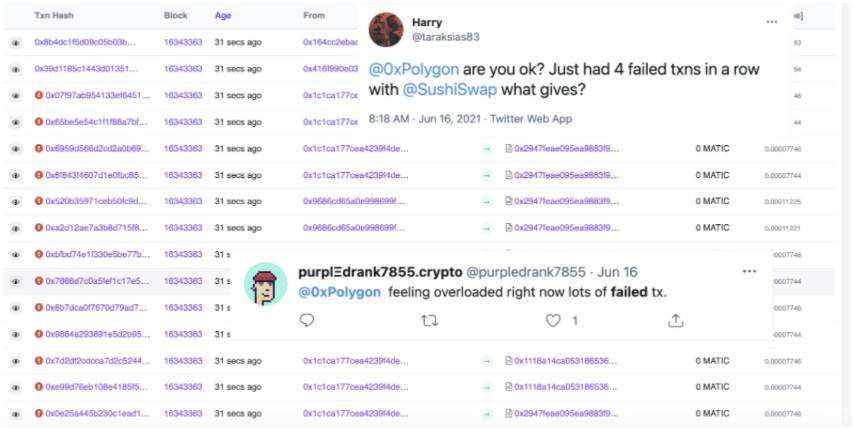

试图利用这些 MEV 机会牟利的机器人愿意支付比普通用户高得多的交易费用——毕竟,普通用户不会支付 200 美元费用来赚 1000 美元,而机器人的行为会推高 Gas 的整体价格并造成链上拥堵。看看今年早些时候在 Flashbots 推出之前的以太坊 Gas 价格,可管中窥豹(稍后会详细介绍)。这些机器人还使得用户使用以太坊协议的体验变得不可预测和不确定。用户自以为是在去中心化交易所 DEX 上进行简单交易,最终却被抢先交易或遭遇三明治攻击,导致交易失败或非常糟糕的执行体验。想知道自己吃了多少哑巴亏,点击 sandwiched.wtf 可查看自己被 MEV 薅了多少羊毛。

图例演示一个三明治攻击。 (来源: Liyi Zhou)

传统上,以太坊的世界一直由简单的 Gas 优先拍卖主导:无论哪个机器人支付了最高出价将获得 MEV,但今年 Flashbots 的推出颠覆了这个剧本。Flashbots 这个交易排序市场与传统的区块空间市场是分开的,允许更有效的价格发现,并推动降低普通用户的交易费用。从理论上讲这应该是一件大好事! 但实际上,这是一场肉眼可见的噩梦。有些人甚至表示,这会让矿工变成监管法律上规定的货币转移者(需接受监管)或使他们需要 对黑客行为负责!

一个建议是,矿工应该把头埋在沙子里做鸵鸟,从技术或道德的角度忽略这一点,但这也不是一件容易的事! 正如 Flashbots 发起人之一 Phil Daian 所说,能够提取这种 MEV 的矿工将比那些不能或不会提取 MEV 的矿工赚到更多的钱,从而使他们在有利可图的前提下,对区块链的安全能够控制更大比例。

当然,MEV 并不存在于真空中,DeFi 领域也不是静态的。与其将 MEV 视为该行业的生存风险,我认为它更像是一种迫使不同参与者进化或死亡的进化压力,并且已经推动了事物的进化!MEV 为应用开发者、协议开发者和区块链开发者提供了很多选择,可以应用于未来潜在的项目中。

选择 1:翻车和死亡

字面意思,不言自明。

选择 2: 拥抱 MEV 并自己放手去赚取 MEV

对 MEV 的部分恐惧来自矿工和机器人的「与众不同」。99% 的用户和协议开发者既不是矿工也不是机器人,因此天然有一种被无法触及的人欺骗或操纵的感觉。但是随着在 ETH 2 和二层网络(L2) 中推出具有自己的交易排序和确认系统的权益证明(PoS)机制,上述两个格格不入阵营的重叠度大大增加。如果这些额外费用返还给我(Optimism 开发者)或你(我的 rollup 中的协议开发者),MEV 还真的那么糟糕吗?

肯定存在一个世界,其中 MEV 只是开展业务的成本以及这些系统自筹资金的渠道。甚至可以想象一个大型协议运行自己的 rollup,这些 MEV 直接进入协议金库中。对于已经使用某种链下交易排序机制(例如 dYdX 和路印的交易撮合系统),人们很容易看到订单排序所产生的收益中会有一定百分比回到协议开发者以及持币者的口袋中。

选项 3:防止 MEV

人们很聪明,对激励的反应很好,我怀疑他们会通过改变他们构建产品的方式来很好得回应 MEV 提供的激励。从本质上讲,MEV 源于以太坊的几个核心~漏洞~特征:

所有交易都在一个公共内存池中,等待被挖矿到一个区块中;

这些交易所需的所有数据也是公开的;

任何用户都可以(通常)从这些公开交易中获取这些公开数据,然后自己可以进行相同的交易。

多数解决方案都围绕调整以太坊工作机制的上述假设之一,来解决 MEV 问题。

选择 3A: 隐藏 MEV

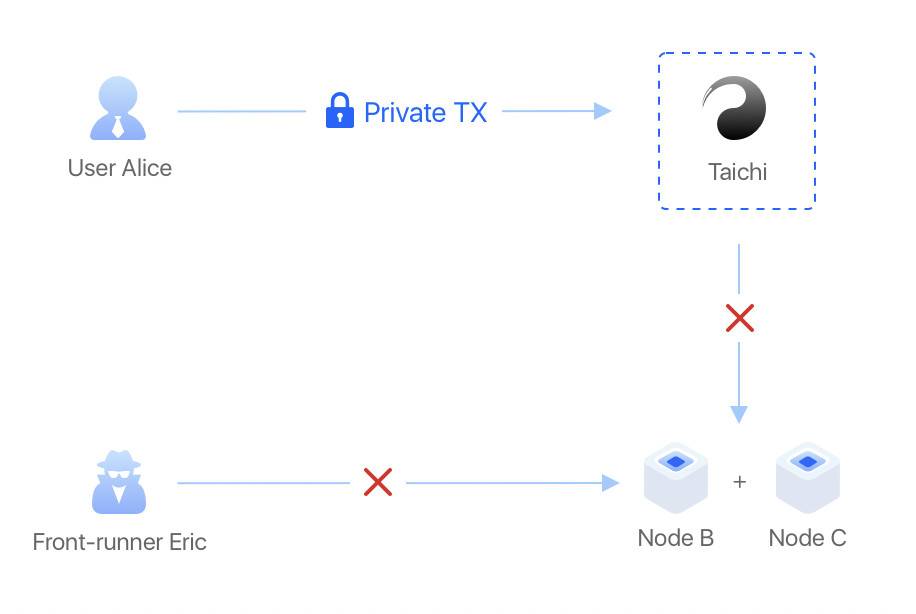

如果交易不是进入公共内存池中,而是将交易私下发送给矿工直到最终被挖进区块之前都不会被看到呢?机器人无法看到将要抢先的交易,因此就无从抢先。这是 1inch、Archerswap 等众多应用开发者选择的路径,通过系统中整合 Taichi Network (太极网络)等私密交易中继服务,甚至重新利用 Flashbots 来获得类似的功能。选择私密交易的用户,其交易会绕过公共内存池并直接发送给矿工。

这一做法的额外好处是用户不必担心交易失败,因为只有当交易成功包含在区块中时,矿工才会得到酬劳!而这一做法的最大缺点显然是需要相信矿工不会自己发起抢先交易,但声誉和社会共识再一次让他们暂时受到控制。

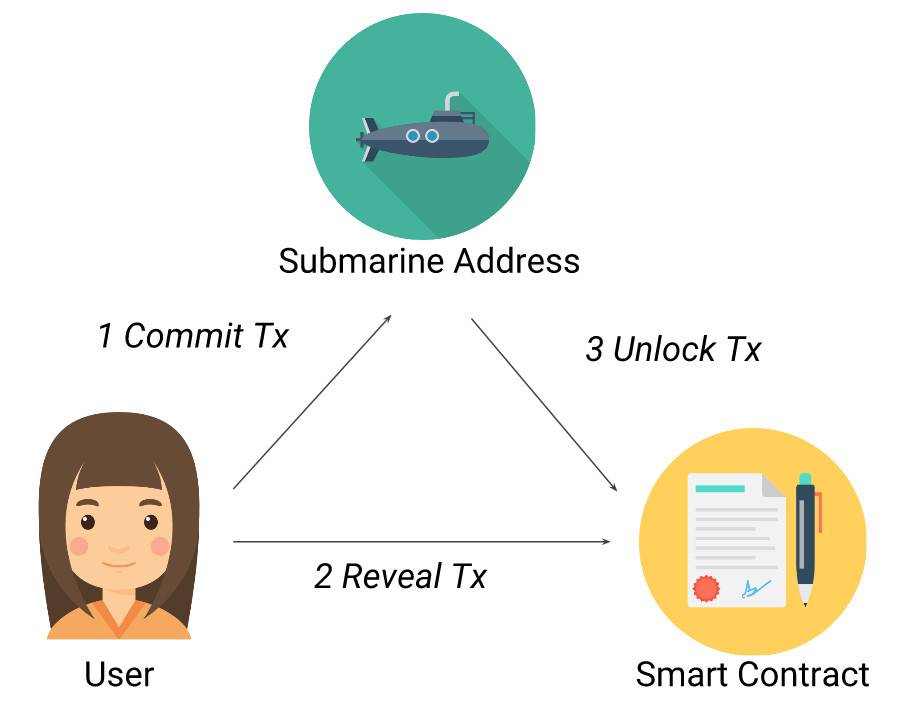

开发者也可以将交易留在公共内存池中,但将其的内容设为私有。机器人可以看到交易,但无法解密其内容,从而保障交易实际上是私密的。这种技术由 submarine sends 首创,使用「提交—显示」方案,使用户可以公开发送交易而不会遭遇抢先交易,但也可以很容易地重新用于 DeFi 应用。

选择 3B:工会化

如果协议不允许任意随机地址利用这些 MEV 机会赚钱,而是限制对一组已知的参与者的访问呢?交易仍然可以挂在内存池中,但只有列入白名单地址才能复制它们。当这些地址捕获到这笔 MEV 时,它们被迫将其返还一部分给遭遇抢先交易或被清算的用户,从而传播了财富。

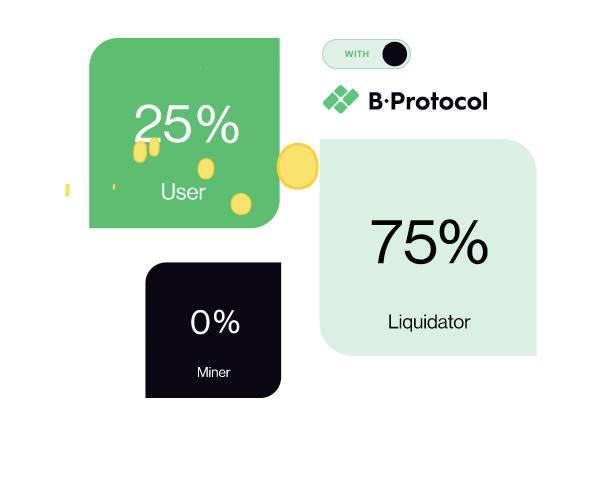

这就像 KeeperDAO 和 BProtocol 等协议所采取的发展道路。机器人以博弈论或以编程方式被迫与 DeFi 协议用户共享 MEV。通过 BProtocol 和 KeeperDAO 的 kCompound,这些协议有效地接管了用户在借贷市场上的头寸,并添加了一个小的抵押缓冲,有效地降低了用户的清算价格。当没有这一额外缓冲情况下用户头寸通常会被清算时(例如,在 2000 美元 / ETH 被清算而不是等降到 1800 美元 / ETH 被清算),列入白名单的机器人可以在上述协议内清算这些头寸,并与被清算的用户和其他用户分享这种「惩罚」。因为这些头寸在例如 Compound 或 Maker 等协议上实际上并非可清算,未列入白名单的机器人从未真正看到这些清算机会。如果明天每位借款人都将他们的头寸迁移到这些协议之上,那么几乎所有的链上清算 MEV 都会消失。

但是这种技术不一定要「DAO 化」,且收益在许多用户或代币持有者之间传播。用户可以与个别公司达成协议,以拯救后者的头寸或直接保护他们免受套利,只需这些公司支付少量费用。 DeFi Saver 将以个人为基础完成 kCompound 所做的事情,而 bloXroute 的 BackRunMe 等服务将可以回溯用户的自动做市商(AMM)交易,让他们从交易引发的滑点中分一杯羹。

选择 3C:进化

最终,当前的许多协议可能无法在 MEV 时代以目前的形式生存。这些解决方案中很多都很老套,不过是遵循旧有思维而没有创新。

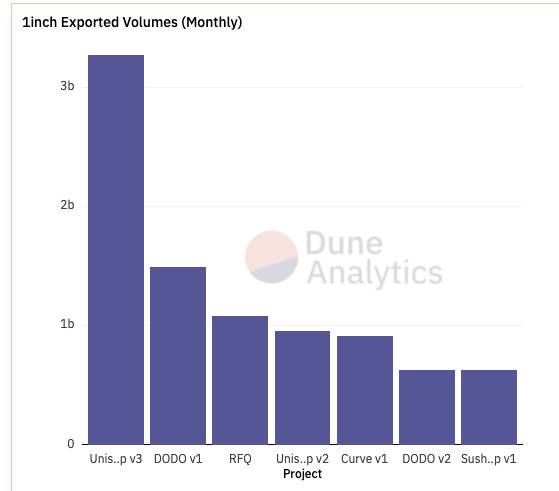

一些解决方案,例如请求报价 (RFQ) DEX,例如 0x、1inch Limit Orders、Tokenlon 和 Hashflow,从一开始就设计为没有 MEV。在 RFQ 模式中,用户会收到专门为其地址制作的订单——交易执行智能合约会阻止其他看到交易的用户填写订单——因此,这一模式在 DEX 总交易额中所占的百分比越来越高。 通过聚合器的 RFQ 交易额现在超过 Uniswap v2、Curve 和 Sushi。

看一下各类 RFQ 交易额之和

甚至较旧的系统也正在升级以减少 MEV。例如,Maker 改用了一种新的清算系统,从固定的清算奖金转变为荷兰式抵押品拍卖,使用户以他们认为公平的价格购买抵押品,并使清算对清算人的经济惩罚力度降低。其他协议(如 Euler)正在研究「渐进式清算」等类似的技术,这种技术在头寸出现抵押不足的幅度越大时给予越大清算折扣。所有这些都减少了机器人之间的激进 Gas 竞标,而这类交易旨在掠夺公共内存池内的免费资金。

展望未来

MEV 的未来会是怎样?从一个角度来看,我们只是顺着当前趋势作出预测,看看在最终游戏中会是什么样子。

更 DAO 化

围绕限制机器人访问协议的创新可以继续大幅发展。如果你需要成为 DAO 的一员,以在特定的 AMM 上进行交易怎么办? 像进行三明治攻击之类的作恶者很容易被发现并被罚没资产或踢出。也可以使用伪女巫弹性系统(如 ARCx 的「了解系统耕种农民」ID 系统)来获取用户的真实身份。如前所述,协议团队可以运行自己的链下排序系统,届时 MEV 将返回给代币持有者。

一个更公平的竞争环境

过去需要大量的工程时间才能可靠地查看全局内存池数据。 现在,机器人开发者可以使用 bloXroute 和 Blockdaemon 等服务轻松变得极富竞争力。过去需要复杂的 PGA 策略来赢得 MEV 机会。现在机器人开发者可以只在 Flashbots 上进行竞标,如果他们不喜欢 Flashbots,他们可以使用 MiningDAO,后者试图开源,实现 Flashbots 的捆绑式拍卖去中心化。机器人领域对边缘的追求可能会继续向前推进,但目前尚不清楚还剩下多大发展空间。也许在未来,通用化的抢先交易服务将与 ETH 2 客户端一起提供标准服务。

这是不是做梦?

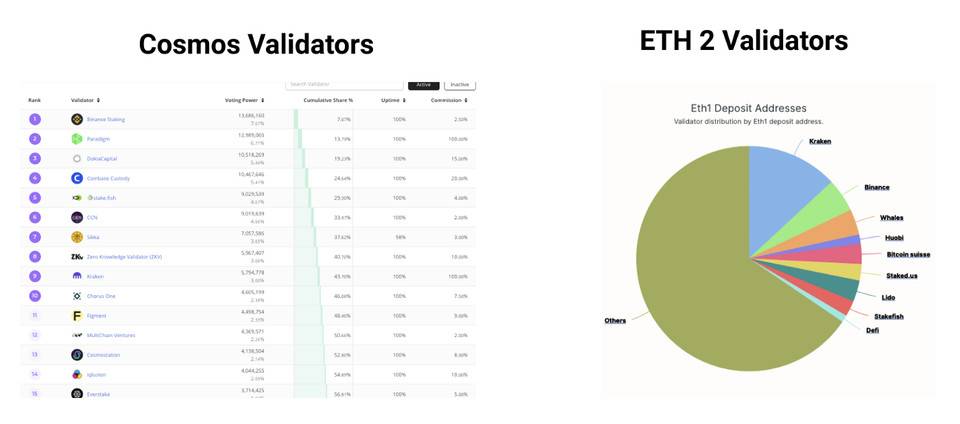

这些发散思维中的大部分都是可能成真的,因为矿工愿意并且能够围绕交易重新排序来收取额外费用。但是在以太坊转向 PoS 的过程中会发生什么?如果像 Cosmos 这样的其他 PoS 区块链能有一些启示意义的话,ETH 2 PoS 内存池将主要由声誉高、遵循法规的知名参与者组成。从存款合约地址来看,ETH 2 似乎也在朝着这个方向发展。 Coinbase 是否敢冒着被美国证券交易委员会(SEC)调查的风险从 Uniswap 交易员那里窃取几个基点的收益,或者更糟的是,为了促成交易而降低他们的 ETH 资产坑价值? 随着矿工从阴影中走到阳光下,重新组织区块的市场将急剧萎缩。

看一下区别

以太坊上的大部分经济活动也有可能转向一个 rollup 协议,如前所述,后者可能会自己赚走 MEV。

考虑一下,MEV 的市场也可能因更改协议而陷入萎缩。由于执行时的滑点减少,甚至取消了机器人从用户交易套利的能力,甚至 Uniswap V3 的 AMM MEV 也大大减少。协议也可能开始使用可验证延迟函数 (VDF) 来防止交易排序把戏,正如 Solana 在其底层所做 的那样,以确保交易按到达时间排序,或者简单地将排序委托给 Chainlink 的 公平排序服务 (FSS) 之类的东西。

归根结底,所有关于 MEV 和以太坊消亡的担忧似乎都是操之过急的论断。每出现一种新的枪械,就会有 1000 名枪械销售人员和 1000 家防弹衣制造商制造出繁荣的商机。

来源:链闻ChainNews (ID:chainnewscom)

和2万人一起加入鸵鸟社群

添加QQ群:645991580

添加TG群:鸵鸟中文社区 https://t.me/tuoniaox

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK