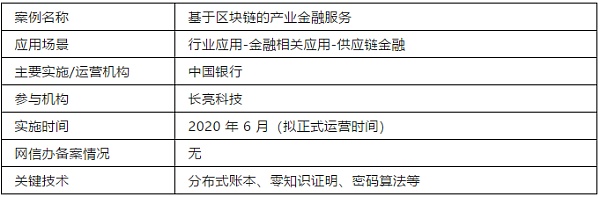

中国银行:基于区块链的产业金融服务

source link: https://www.jinse.com/blockchain/1097665.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

中国银行:基于区块链的产业金融服务

基于区块链的产业金融服务项目由中国银行发起,长亮科技为首批服务商。该项目主要应用于供应链金融场景,面向产业链条上下游及衍生生态的企业客户及个人客户预计最多服务企业客户2万户。

该项目构建了供应链商流、物流、信息流和资金流“四流”信息上链与可拆转融的数字信用凭证(中银E证)相结合的金融生态。利用中银E证可转让、可拆分、可融资的特性,供应商可以将单笔债权拆分并按需选择融资或转让,核心企业信用可以穿透到多级供应商。

该项目通过了合法合规性评估和技术安全性评估,并置了风险防控机制和投诉响应机制,整体项目解决方案设计较为完善。但是,目前由于包括中国工商银行、中国建设银行等在内的多家银行推出的“区块链+供应链金融“解决方案取得一定成效,该项目面临较大的市场竞争压力。

自2008年比特币问世以来,作为支撑比特币网络的底层技术,区块链逐渐为世人所知,并在实践中不断演进创新。经过十余年探索,区块链技术已经与大数据、人工智能等其他新兴信息技术一起,已经成为中国乃至全球数字经济发展的重要支撑,并凭借数据难以篡改、信息透明可追溯等特征,正成为构建全球信用价值网络的基础设施。

2020年是中国区块链产业应用实践的关键之年。在政策、技术、市场三重力量的共同推动下,中国区块链产业应用多点开花,各类创新实践加速推进。但同时我们也清醒地认识到,当前区块链产业仍处于发展早期阶段,在商业模式、人才培养、技术创新、监管配套等方面均存在诸多挑战。为了提升区块链技术的社会认知度,降低区块链技术服务商和传统企业之间的供需信息差,01区块链·零壹智库将持续推出《全球区块链创新应用案例报告》,以飨读者。

本篇为01区块链·全球区块链创新应用案例报告的第1篇。本篇分析的案例是:基于区块链的产业金融服务项目。

该项目由中国银行发起,主要面向供应链金融场景,针对融资过程中银行业务成本高、中小微企业融资难等问题,提出了将区块链技术和供应链紧密结合,帮助链上中小微企业有效融资的解决方案。该项目一方面可以帮助银行降低服务成本、减少融资风险;另一方面,能够打破链上参与方的业务边界和信息壁垒,提供融资效率,优化金融生态。

目前,该项目已经成功实现落地应用,首笔项目以汽车供应链为基本场景,为吉利汽车供应商提供了全流程、全线上化的供应链金融服务体系。

案例背景分析

案例背景分析

公司/团队简介

基于区块链的产业金融服务项目由中国银行推出,是中国人民银行金融科技创新监管的第二批试点项目之一,其中,长亮科技为该项目的首批服务商。

在区块链实践方面,2015年,中国银行开始立足传统银行业务,研究区块链技术和理论演进,剖析区块链在金融行业的应用前景和适用前景。2016年,中国银行金融技术创新办公室启动了区块链技术的系统研究,并与北京阿尔山金融科技公司签订战略合作协议,通过“产学研”一体化的方式,探索区块链技术在金融业的应用,搭建了中国银行首个基于云架构的区块链应用平台,推出了中银数字钱包系统。

目前,中国银行主要将区块链技术应用于跨境支付、贸易结算、电子钱包、数字票据、押品估值、公益扶贫以及供应链金融等场景。根据01区块链的《中国区块链专利报告2020》,截至2020年12月31日,中国银行共计申请了55件区块链专利。

长亮科技成立于2002年,2012年在深交所上市,主要为商业银行等金融机构提供金融科技应用解决方案,主要产品分为数字金融业务解决方案、大数据应用系统解决方案、全面价值管理解决方案以及产品与解决方案为基础的创新型技术服务等四个方面。长亮科技的原始客户是烟台银行、恒丰银行,腾讯为其第二大股东,持股6.66%。在区块链技术投入方面,目前,长亮科技已经成立了有关区块链的项目组织,并已经针对央行数字货币进行了常态化研究与技术准备。

目标场景分析

基于区块链的产业金融服务项目主要应用于供应链金融场景。

1、供应链金融市场分析

供应链金融能帮助中小微企业解决融资问题,受到了国家政策的大力支持。2017年10月,国务院发布《关于积极推进供应链创新与应用的指导意见》,供应链金融发展上升到国家政策层面。此后,央行、银保监会等机构出台了一系列政策,支持供应链金融发展。2021年,《政府工作报告》首次提及要创新供应链金融服务模式。

根据信通院数据,2017年-2020年,中国供应链金融市场规模保持平稳增长,增速维持在4.5%-5%左右,2020年,市场规模约为15亿元。同时,随着产业链、资金链以及数字技术的发展,供应链金融呈现出场景化、数字化、信用化、资产标准化以及资金多元化趋势。

2、供应链金融场景的痛点分析

目前,供应链金融主要有应收账款融资、库存融资以及预付款项融资三种模式,其中核心模式是应收账款融资。

传统的供应链金融解决方案存在信息不对称、核心企业信用无法传递及业务效率低下等问题:

第一,由于同一供应链上企业之间的ERP系统不互通,导致企业间信息割裂,难以实现全链条信息的互通,可能导致信息欺诈风险的发生;

第二、核心企业仅能对一级供应商进行背书确认,核心企业的信用难以传导到供应链闭环上的所有参与方,供应链闭环上的中小微企业被排除在信用传到链条之外,且中小微企业自身制度不成熟,财务数据不完善,从而导致中小微企业融资难;

第三,目前供应链金融模式以银行与核心企业共建平台为主,对核心企业依赖性过强会增强银行供应链金融业务隐患,核心企业较强的议价能力导致银行获客成本高,同时随着核心企业主导地位的凸显,欺诈风险也随之增加。

基于区块链的产业金融服务的解决方案分析

基于区块链的产业金融服务的业务模式分析

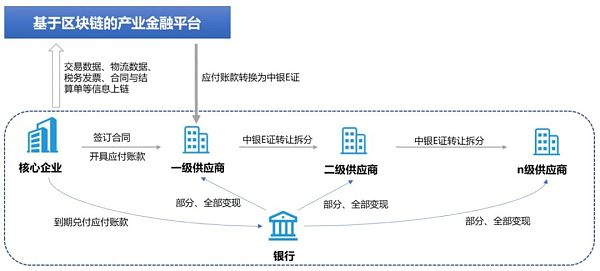

基于区块链的产业金融服务通过建立一个基于区块链的关系网络,实现供应链上下游企业、金融机构、物流以及政府等各方信息的有效交互,解决供应链金融服务中各参与机构面临的合作信任、数据安全、融资成本高等问题,即构建供应链商流、物流、信息流和资金流“四流”信息上链与可拆转融的数字信用凭证相结合的金融生态。

在具体业务模式设置方面,中国银行构建了基于区块链的产业金融服务平台(以下简称“平台”)。使用该平台的用户(以下简称“用户”)与中国银行签订协议,并开立中银E证。中银E证作为用户在平台上的电子债权凭证,用于记载并证明电子债权凭证持有方持有的以中银E证开立方为债务人的应收账款,任一中银E证均可通过其编号对应特定的应收账款。中银E证可转让、可拆分、可融资,其转让、拆分和融资即所对应应收账款的转让、拆分与融资。

图1:基于区块链的产业金融服务业务模式

资料来源:01区块链

以该项目的首笔业务为例。首笔业务围绕汽车供应链这一场景展开,吉利及其上游供应商作为客户参与了该项目。在“基于区块链的产业金融服务”项目下,吉利汽车为供应商提供认证,将供应链企业间的交易数据、物流数据、税务发票、合同与结算单等信息上链,实现基础交易信息的交叉验证,并防止信息篡改。在融资过程中,银行根据吉利汽车提供的相关交易信息,为链上供应商提供融资支持。利用中银E证可转让、可拆分、可融资的特性,供应商可以将单笔债权拆分并按需选择融资或转让,在这一模式下,由于数字信用凭证的债务人是核心企业,所以核心企业的信用可以穿透到二级、三级等多级供应商,从而帮助二、三级供应商等快速获得融资。

基于区块链的产业金融服务的技术功能分析

基于区块链的产业金融服务系统可以提供企业注册审批、数字信用凭证的开立签收、拆转、融资及相关审批流程等功能。该系统采用私有云服务器的部署方式,保证客户数据实现中国银行的内部化管理,并利用密码算法对交易数据信息进行加密保护,关键数据信息以密文形式进行存储。

同时,系统针对区块链网络节点和上层应用,配套建设了监控和报警系统,能够及时发现和报告系统运行过程中的异常问题,并制定有应急预案,保障系统一旦出现问题就可以及时解决。

优势及创新点

从整个项目设计来看,基于区块链的产业金融服务在技术创新的基础上,设置了风险防控机制和投诉响应机制。在制定业务风险管理、内控合规管理和数据安全管理的同时,制定了风险补偿机制、退出机制和应急预案,能够及时发现并防控风险;其次,为方便客户快速、直接解决问题,该项目设计了机构投诉、自律投诉在内的投诉解决机制。

从技术创新来看,该项目通过建立一个基于区块链互信的关系网络,实现供应链上中下游企业、金融机构、物流以及政府等各方信息高速交互,解决供应链金融服务中各参与机构在合作信任、数据安全等问题;依托大数据与人工智能技术,使得金融机构快速做出金融服务决策,解决传统中小微企业的融资难、融资贵等问题;采用零知识证明等技术,提高基础业务验证速度,增强对企业隐私信息的保护,提高企业间信任度。

该项目的应用价值主要体现在四个方面:

第一,实现对供应链商流、信息流、物流、资金流的数据管理,打通多方数据孤岛,集合产业链上下游数据信息,能够建立供应链企业诚信体系;

第二,可以为中小微企业提供包括可拆转融的数字信用凭证、流动资金贷款、应收账款融资等场景在内的金融服务;

第三,利用区块链的可追溯性及供应链相对闭环的特性可以实现对相关业务产品及企业行为的穿透式监管,促进产业生态向有序化、健康化发展;

第四,可以实现贷款业务的线上线下融合应用,涉及信用贷、抵押贷款等多种贷款形式。

基于区块链的产业金融服务的实施效果分析

实施效果及经济效益分析

该项目主要服务产业链条上下游及衍生生态的企业客户及个人客户。根据中国银行披露,在风险可控的基础上,该项目预计最多服务企业客户2万户。

中国银行预期通过该项目提升供应链管理及金融业务的风控能力,有效降低金融服务门槛,降低中小微企业融资及银行业务成本,构建正向循环的产业融合生态。

舆情及合规分析

基于区块链的产业金融服务为中国人民银行金融科技创新监管的第二批试点项目之一,并通过了北京市君合律师事务所的合法合规性评估和杭州趣链科技有限公司的技术安全性评估。

在业务合规性方面,该项目构建了产业金融服务综合服务生态,进一步提升供应链的效率、降低了金融服务门槛和成本,有助于中小微企业成长,契合当前国家的政策要求,契合新技术和金融业界的发展方向;在金融服务端,没有新增金融服务品类、模式或服务内容,没有改变传统金融服务本质;仅是从技术角度提高了交易流程效率,增强了交易涉及相关基础文件和信息的安全性、可靠性、可查性,没有突破或违反相关业务的监管规定和内外部管理要求,不涉及新增业务合规性风险。

在技术安全性方面,该项目符合区块链分布式架构标准、数据隐私保护标准、密码安全规范、测试标准等的要求。

表1:基于区块链产业金融服务技术安全性评估维度

资料来源:中国银行《金融科技创新应用声明书》

资料来源:中国银行《金融科技创新应用声明书》

基于区块链的产业金融服务整体点评

无论是从政策环境还是产业规模来看,供应链金融发展空间广阔;同时,供应链金融又是目前区块链技术应用最为成熟的场景,因此中国银行推出的基于区块链的产业金融服务项目有较强的市场潜力。

从具体的解决方案来看,该项目的可用性较强,目前已经成功落地应用;而且该项目合规性较强,通过了北京市君合律师事务所的合法合规性评估和杭州趣链科技有限公司的技术安全性评估。

目前,中国工商银行的工银e信、中国农业银行的e链贷、中国建设银行BTCrade2.0区块链贸易金融平台、浙商银行应收账款、众邦银行“众链贷”、江苏银行“苏银链”等均在区块链+供应链金融领域取得了一定成效。

以工银e信为例,上线首月已注册包括中铁、招商局等500多家供应链企业,累计签发6.1亿银行贷款,交易流转金额达5亿元。从整个市场竞争性来看,中国银行的基于区块链的产业金融服务项目面临较强的市场竞争压力。

作者 | 赵越 编辑 | 蒋照生 排版 | 温馨

本报告旨在信息传递,不构成任何投资建议。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK