未来三五年,消费金融还是好赛道吗?

source link: https://zhuanlan.zhihu.com/p/362477954

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

未来三五年,消费金融还是好赛道吗?

过去五年,在“天时、地利、人和”多因素推动下,消费金融行业迎来黄金发展阶段。高速发展后沉淀下来的一些龙头企业,这两年相继登陆或打算登录资本市场。面对这些投资标的,投资者首先关心的是:未来三五年,消费金融行业还是好赛道吗?

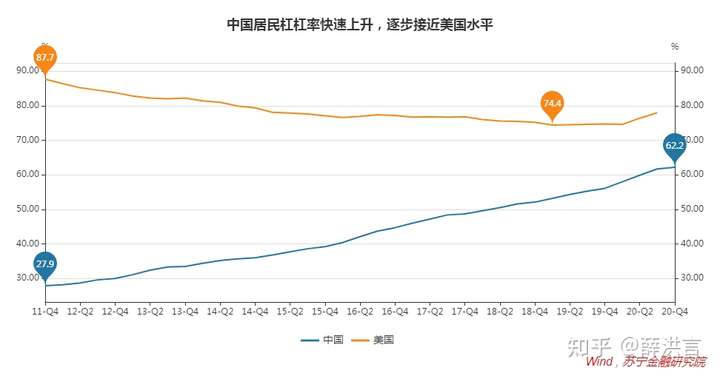

天时:宏观视角下的居民杠杆率

天时,是指时机。就一个产业而言,主要指其发展阶段,是处于初期、快速增长期,还是成熟期。消费贷款,本质上是居民部门加杠杆的过程,可以用居民杠杆率所处的位置来大致判断其发展阶段。

2020年末,我国居民部门杠杆率为62.2%,自2011年以来累计上升34.3个百分点,已处于相对较高的位置。虽然与美国相比,似乎还有10-15个点的空间,但在这方面,美国并非我们的学习对象,事实上,美国经济正受过度消费、储蓄率不足的困扰,继续压降居民部门杠杆率恰是他们努力的方向。从这个意义上看,我国居民杠杠率已处于阶段性高点,未来增长空间已非常有限。

所以,从天时来看,消费贷款行业的快速增长期已过,接下来的增长空间,更多地来自存量置换。一方面是个人住房贷款占比下降释放一些空间,另一方面则是GDP持续增长从分母侧释放一些空间。无论哪一个,都是缓慢、渐进的过程,属于熬人阶段。

在这个阶段,竞争更加激烈,优胜劣汰,对草根创业者而言,机会大门已经关上,即便是龙头,也要经历一段相对痛苦的以价换量阶段,通过向平台方、借款人、资金方等让利来保持市场份额,ROE等盈利指标会出现明显恶化。

就从业机构而言,分化阶段是长期主义者夯实基础、前瞻布局的机会,但需要降低预期,慢慢耕耘;投机主义者基本可以离场了,要赚快钱已难上加难。

地利:监管环境的变化

作为强监管行业,消费金融的发展深受监管政策影响,监管态度在很大程度上决定了行业发展的外部环境。

十三五期间,在宏观层面促消费和企业部门去杠杆的整体逻辑下,消费金融行业的监管环境相对宽松,新机构、新技术、新模式、新产品层出不穷,但当下监管态度已发生明显转变,十四五规划中明确提出“规范发展消费信贷”,可视作未来三五年消费金融监管的总基调。

所谓规范发展,就是全面纳入监管,行业发展的模式、结构、规模等更加体现监管的意图。十三五规划中,曾提出要“规范发展互联网金融”,过去五年互联网金融的持续强监管大家也看到了,某种意义上,十四五期间的消费信贷,也是这个待遇。具体来说,

获客引流方面,广告推广、助贷、联合贷款等业务模式将全面规范,在准入上更加严格,从源头截住非持牌机构,在模式层面强调“实质重于形式”,通过业务穿透来界定各方权属,消除潜在的套利空间。

产品结构方面,压降高息现金贷产品,持续扩大场景消费贷占比,鼓励金融机构在家政、托幼、教育、文化、旅游、体育等方面创新消费贷产品。

利率定价方面,全面引导利率下行是大势所趋,这方便不需要抱有幻想。

贷后催收方面,强调催收的合法合规,更注重通过征信体系建设来提高催收效果。

消费者保护方面,注重信息安全、数据授权,着重解决共债问题。

规范发展的目的,是为了促进行业健康可持续发展、强化金融消费者保护,客观结果就是行业增速慢下来,从业机构优胜劣汰,粗放发展让位于精细耕耘。

人和:银行的崛起

所谓人和,指市场的参与者。当前,消费金融市场结构正经历着根本性变革,核心变化在于银行的崛起。

五年前,多数银行对消费贷款重视不足,主要靠住房按揭贷款撑起个贷规模。山中无老虎,猴子称大王,银行的缺席,让消费金融公司、互联网小贷公司得以快速崛起。这两年,零售转型已成为银行业的潮流,结合当前市场环境,银行重拾主导地位指日可待。

一是,银行发力消费贷款的意愿更加坚定。在整体融资体系从间接融资向直接融资转型的背景下,对公贷款缺乏系统性的机会,增量主要看零售贷款。在房住不炒的政策下,住房按揭贷款的地位下降,增长只能靠消费贷款和个人经营贷款。某种意义上,银行业已无退路,必须要大力拓展消费贷款。

二是,银行占据资金成本优势和资金规模优势,综合竞争力远强于非银行机构。在消费贷款利率整体下行的环境下,谁有更低的资金成本,谁就能获得更大的发展空间。

三是,联合贷款新规对各方出资比例提出要求,将规模增长的驱动力从流量扭转至资本金,赋予了资本金补充能力占优的银行更大的竞争优势。

四是,相比其他非银放贷机构,银行具有底层账户优势和综合金融服务优势,用户粘性更强,促活成本更低。

以上种种,构成了银行业的强大竞争力,只要意愿足,肯定能崛起。鉴于消费金融日益接近存量市场,银行的崛起,意味着消费金融公司、互联网小贷公司的市场地位将趋于下降。

当市场主导权向传统银行回归,此前市场赋予消费金融赛道的互联网、金融科技、创新等特质,将被银行的稳健、传统、低增长等特质取代。从市场估值的角度看,赛道特质的改变也会反过来影响估值逻辑,拉低消费金融机构的整体估值水平。

差赛道也有好企业

作为投资者,切忌再被消费贷款高增长的历史所迷惑,未来三五年,消费金融赛道变差已是不争的事实。

当然,赛道变差并不意味着赛道中的上市公司(包括拟上市公司)就不值得期待,正如我在《投资炒股,赛道论误人不浅!》一文中所探讨的,“再好的赛道也有差企业,再差的赛道也可能有好企业。站在投资视角,行业赛道仅有参考价值,终究还是企业的商业模式说了算。”

只不过,当行业赛道变差时,投资者必须放弃撒胡椒面投资法,只能着眼于企业自身的成长性和竞争力,通过精选个股来获得超额收益,难度提升了。

本文由公众号“薛洪言微语”原创,作者为苏宁金融研究院副院长 薛洪言

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK