首发 | 从AAVE来回顾DeFi无抵押贷款的效益

source link: https://www.jinse.com/news/blockchain/989886.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

首发 | 从AAVE来回顾DeFi无抵押贷款的效益

本文作者为 New Bloc 策略分析师 Barry,5 年外汇黄金市场交易经历。授权金色财经首发。

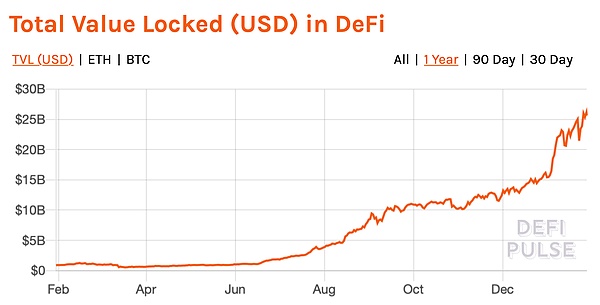

在 1 月 19 号,ETH 创出了 1440 美元的记录,同时在以太坊链上的 DeFi 项目也受到了市场上的青睐。自 2020 年 5 月以来,围绕 DeFi 的话题正不断增加,在不到 1 年的时间里资产在 DeFi 中的总锁仓价值,足足翻了 25 倍,其火爆程度令人惊叹。

我们认为,DeFi 持续受到市场上的关注,是由于以下原因所产生:

1、落地应用:DeFi 的建立之初就是为了解决传统金融的弊端而诞生的,将中介信任转移到机器上,从而为金融借贷降低成本,打破信贷机构和中央银行的垄断地位;

2、门槛低利率高:多数 DeFi 项目的参与门槛较低,且由于有时出借方和借方一端需求较少,故会产生较高利率来吸引投资者向其中一方存币,最终成为 LP;

3、DeFi 的低成本化:虽然从短周期来看,购入一台自动贩卖机的成本,要比雇佣员工产生的人工工成本高上不少,但从长周期来看,这一块的人工成本消耗无疑会逐步降低的,而机器的效率会保持高位。

若我们把数字货币当做一种交易媒介,根据历史推演,可以得出金融是经济的加速器结论,杠杆的使用,有助于经济有放大效应,但同时也会在经济萧条中,让经济加速向下跌落。

如果加密货币市场,仅仅是通过挖矿来获得代币,当代币价格上升时矿机价格也会上涨,最终导致全网算力上升、挖矿难度增加,而对于抗通胀的比特币来讲,这类每 4 年减产一次,会让矿工感觉到其成本是不言而喻的,当代币价格下跌时,矿工的挖矿风险也会逐日增加。

随着数字货币发展到今天,其规模已经足够庞大,对于市场而言比特币与山寨币,其流动性与市场认可度有着极大的差别,代币与代币间的融资需求与日俱增,而 DeFi 作为加密货币市场的金融系统,其需求自然会出现井喷式增长。

以简单的比喻为例,随着全球经济一体化的今天,各个国家和地区都发挥了自己的相对优势来进行交易,例如可以简单地把澳大利亚看成原材料国,中国看成消费大国,欧美看成研发大国,不同的币种背后有着不同的经济结构。

特别提款权的分配,可以在提供流动性和补充成员国官方储备方面发挥作用,在金融危机期间,基金组织向成员国 2019 年的分配总额达到了 1826 亿美元,特别提款权就是一个例子。其价值在于链接着不同分工的国家,为其提供流动性,并保持其币值的稳定性,降低币值大幅波动为经济带来的风险。对于加密货币市场而言,DeFi 会扛起类似的使命,其意义在于稳定不同代币之间的大幅波动风险。

AAVE

对于金融市场而言,流动性可以视作稳定性的重要参考指标,而目前 Aave 流动性池资金规模就已经超过 33 亿美元,就流动性而言 AAVE 在 DeFi 中具有一定的优势,但是目前 DeFi 项目基本上都是偏向以抵押贷款为经营,当市场规模较小时抵押贷款确实可以规避掉不少风险,使得项目能继续做大规模,但是今天的 DeFi 市场已经具备了一定的规模,对于市场份额而言,继续抵押贷款的模式似乎会错失更多的市场份额。

从博弈的角度来说,当市场规模大到可以足够覆盖信用风险时,无抵押贷款将大大提高资本效率。

对于借方来说,抵押信用并不是凭空创造的,而是基于 OpenLaw 确保基于信贷的贷款得到偿还,而每个信用委托都会创建一个基于智能合约的信用委托金库,这个金库是建立在 Aave 之上的债务包装器。

该金库允许用户设置不同的委托参数,包括借款人可以提取哪种货币,利率公式,以及最重要的信用限额。通过 OpenLaw,所有这些参数都是通过 Karen 和 Chad 设置的可编程法律协议来选择的,让 Chad 可以自由地简单提取资金。

信用委托的资金来源有两个方面,一个是同行之间的信任,另一个是智能合约的信任。

AAVE 的经济模型:

1.新代币的发行与旧代币的置换

2.启动一个安全模块 SM

3.引入安全和生态激励措施来驱动协议的发展

4.发布了一个授予 Aave 持有者决定权的治理框架

5.治理定义了一套供 Aave 协议以及资金市场遵守的政策

6.引入了用于将来协议升级的 Aave 改进提案(AIPs)

AAVE 奖励机制

在 Aave 中,两个奖励机制都是通过挖矿的形式来获得,一个是安全保障激励机制和生态激励机制。AAVE 的挖矿途径有三种:

1、向安全池质押 AAVE

2、在 AAVE 平台进行借贷

3、在 Balancer 提供 AAVE/ETH 流动性做市

1、向安全池质押 AAVE

AAVE 的安全模块 SM,其运行机制是通过资金质押来做担保,解决贷款过程中可能出现的资不抵贷问题,其中质押的资金就是 AAVE,用户可以通过质押 AAVE 到 SM 池中获取 AAVE 代币奖励和协议使用费比例。

2、在 Balancer 提供 AAVE/ETH 流动性做市

以 AAVE/ETH 两种代币搭配的方式,放入 Balancer 平台参与流动性做市,获取 BAL 和交易手续费分成。

3、在 AAVE 平台进行借贷

在 AAVE 平台进行借贷,由生态激励池提供奖励。

后续

随着加密货币市场的发展越来越完备,代币之间的融通需求也就越来越大,而在 DeFi 中敢于创新的 AAVE 自然受到了市场的青睐。对于投资人来说,控制风险固然重要,但鉴于当前市场仍然是增量市场,因此率先抢占份额是待市场成熟前必须要做的事情。

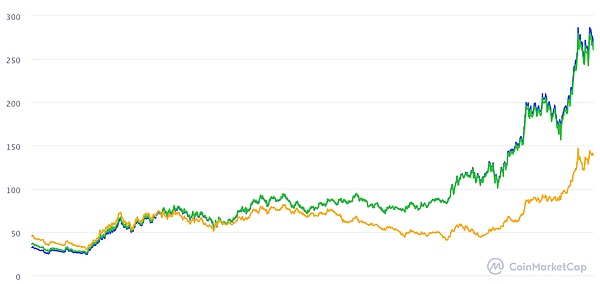

据行情数据统计,AAVE 近 3 月涨幅已经高达 623.32%,远远超过了 BTC、ETH 等主流币,加密资产市值排名已经冲进到了全球第 15 名,其市场认可程度显而易见。随着 DeFi 生态逐渐完善,用创新模式来抢占市场份额的优势也将逐渐显现,AAVE 未来或将是 DeFi 中的龙头。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK