睿远基金陈光明:行业研究如何创造价值

source link: https://www.gelonghui.com/p/434987

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

来源:睿远基金

本文根据睿远基金总经理陈光明先生演讲整理,略有删节。

2020年12月20日,“第三届中国行业发展高峰论坛”在上海交通大学安泰经济与管理学院成功举行。

大家好,谢谢安泰,谢谢陈院长,今天有很多老朋友,这里也非常熟悉,主题和平时有点区别,以往可能讲资本市场多一些。今天受陈院长的邀请,主要是因为学院在做尚未有商学院做的行业研究,这件事情非常有意义,当时在我们公司也聊了下,今天向大家做个汇报。

行业研究的意义

行业研究的意义是非常大的,主要应用或者说面向的人群,一个是企业的管理者,一个就是我们这样的投资人,政府部门或其他做决策的人也会用到,整体来讲企业的管理者是运用比较多的。

作为投资人,我们平常接触的企业家比较多。根据我们的观察,企业家往往是自己所处行业的专家,对行业的商业模式,对行业的核心竞争力,对如何运用行业特性进行人才匹配、激励约束机制建立,文化价值观,以及寻找什么样的人,等等,都有非常深入的理解和洞察,这也是企业管理者必须要考虑的,事实上优秀或卓越的企业管理者对本行业的认知往往是最深入、最高层级的,他们是我们学习的对象和榜样。

从投资角度来看,行业研究非常重要。关于行业研究的运用,我们的出发点和企业家的出发点可能有一些区别,但共同点都是要看企业如何才能做强、做大,需要了解企业所处的行业特性,用第一性原理,洞悉本质。

企业家在抓住本质后,需要组织资本、人才等各方面资源将企业做起来。

投资人不参与企业的实际管理,但在观察企业如何才能做强、做大上与企业家是共通的,不同的是我们希望在此基础上能够测算出一个相对回报率。因为企业纵使做到了头部,成了行业龙头,可能是经过若干年持续努力,但是每家企业背后创造回报率的因素是不同的。站在股东回报的角度,投资人需要对企业的内在价值进行评估,这也是做价值投资最核心的能力。

在公司内部,我们推崇的价值观是善良为先、智慧为道、奋斗为本,进化不息。我们希望培养对真理的渴望,对智慧的尊重,追求真理的文化,独立深度思考的能力,让有洞见的思想源源不断地迸发出来,碰撞,选出最接近真理的思想,就像一座智慧工坊。

智慧一个最基础的要求是理性,对做投资的人来说,理性的思维是必须的;智慧还需要勤奋去补充,再聪明的人如果不学习也不可能有持续研究成果产出;同时要做到独立思考,独立思考保证你的智慧是经得起检验的,不受感性系统的影响;智慧还体现在对社会、企业发展的判断力和对人和社会的洞察力上,社会如何变迁、技术如何变革、对企业家的判断、对人的判断等都需要有洞察力,这些最终都要落实在对内在价值的评估上,这样才能保证做价值投资是长期、大概率的。

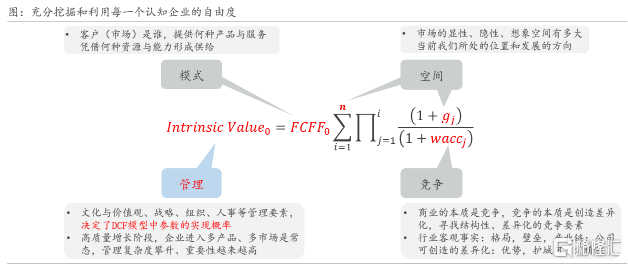

我们在做行业分析、企业分析时,基本的逻辑框架是DCF估值模型。

其中,FCFF取决于行业的商业模式以及竞争格局等;g取决于行业增速beta及企业自身alpha;n取决于行业模式、发展阶段及竞争格局等;WACC取决于行业特点。

这个公式隐含着企业的模式、空间、管理和竞争等因素。

具体而言,商业模式,即企业提供何种产品与服务,客户或市场是谁,凭借何种资源与能力形成供给。

空间,即市场的显性、隐性、想象空间有多大,当前所处的位置和发展的方向是什么。

管理,即文化与价值观、战略、组织、人才等管理要素,决定了DCF模型中参数的实现概率,如果是在高质量增长阶段,企业进入多产品、多市场是常态,管理复杂度攀升、重要性越来越高。

竞争,商业的本质是竞争,竞争的本质是创造差异化,寻找结构性、差异化的竞争要素,格局、壁垒、产业链等是行业的客观事实,优势、护城河、定价权等则是公司可创造的差异化。

需要指出的是,DCF只是一个逻辑框架,对于投资而言,很难完全通过数学公式来计算,基本上模糊的正确,不可能精确。

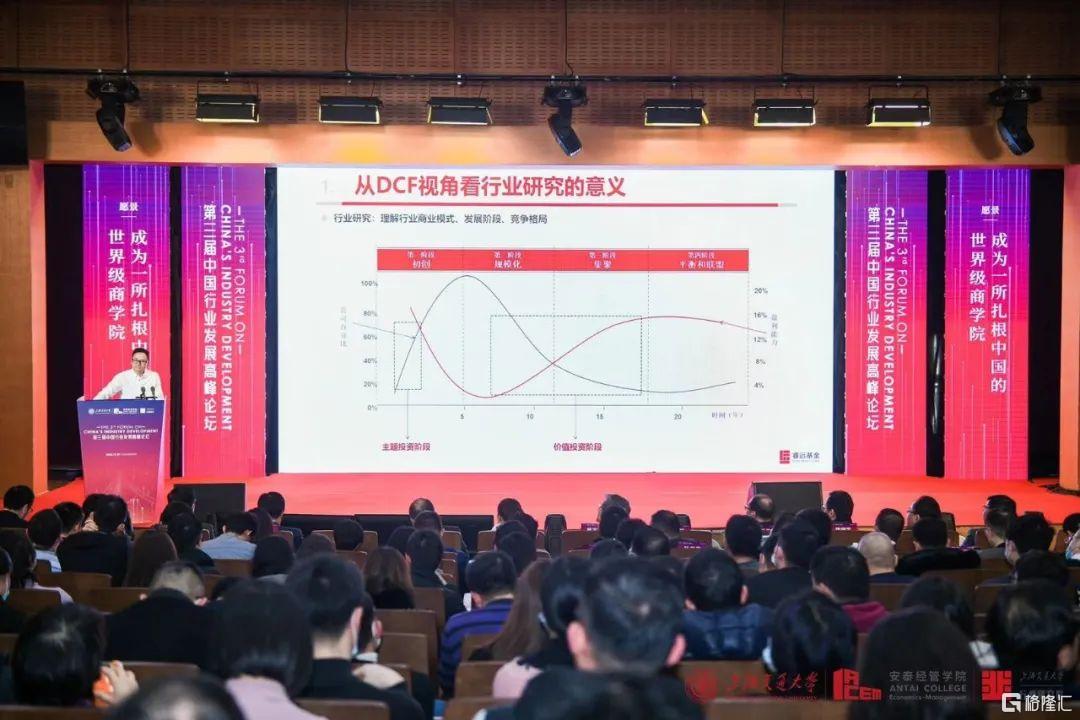

行业研究需要理解行业商业模式、发展阶段、竞争格局。

这张图大家常常看到,如果就企业发展阶段,按照初创、规模化、聚焦、平衡和联盟等简单划分。

初创阶段,一般是主题投资阶段。规模化和聚焦阶段则是企业相对成熟阶段,这个阶段我们做得比较多。

现在像新能源汽车,当然还有很多其他的,都带有一点主题投资的色彩。从价值分析来讲,初创阶段的投资是蛮难的,它的不确定性非常高。但是一般能成为大主题,往往都意味着时代的某种变迁,比如说上世纪90年代末期的互联网,事实上的确意味着互联网给世界和社会带来巨大的变革,目前的新能源汽车也是,但这并不代表着一定会一帆风顺,新兴的头部公司也曾经有非常困难的时期。

在这个阶段,可以看到有很多公司很多人往里涌入。现在是资本非常泛滥的年代,很多是零利率甚至是负利率,这些资本流向科技行业,导致一些科技行业可以获得大量的廉价的资本,而且是长期资本,因此增大了一些行业的供给。这些科技行业带来效率的提升,无论是新能源还是数字化的进程中,效率提升非常快,但是资本回报率其实是堪忧的,此外人的很多工作也在被替代,这里比较复杂不展开讲。

回到行业研究,目前的主题投资是比较盛行的,不管是一级市场还是二级市场,一级市场更加明显一些。

关于投资的本质,还是要从Σ(Pi×Ei)这个公式来看,也就是要么提升你的高概率,要么提升你的收益率。比如,索罗斯在乎收益率的量级,巴菲特在乎的是确定性,收益率稍微低一点没有关系,因为资金是带杠杆的,希望有比较确定的回报率。

作为二级市场的价值投资机构,我们追求的是获胜的概率,而不是获胜的量级,因此很少去参与初创型公司的投资。

但是不管采取哪种方式,都要求这两者乘积是比较高的,这样才能来带来比较好的组合回报。

从投资组合构建角度看,行业研究的意义在于,通过行业比较构建高(Pi×Ei)组合;通过行业比较,降低组合风险,提高夏普比率。

行业研究在投资中的运用

行业研究在投资中是如何运用的,今天讲得比较实战,可能跟资本市场热点关系不大,从以下维度讲几个早些年的案例。

首先是行业发展趋势研究方面的案例。

2008年“三聚氰胺”事件后,国内液态奶销量大幅下滑,投资者对于国内奶企的发展产生了巨大担忧。一家乳业龙头企业,很长一段时间市值只有50亿,在此阶段我们重仓买入,这背后除了公司研究外,更重要的是行业发展趋势研究。

当时我们的基本判断是,动物蛋白是不可或缺的,只是需求被压制了,我们相信这个行业长期存在的价值,其次对公司管理层的信心,在事件中他们是相对保守谨慎的,正是基于对行业发展的理解和信心,才能在行业低谷时敢于重仓。

再看另一家地产龙头企业,2013年这家企业市值才六七百亿,当时曾在内部讲,100亿就可以做它的大股东,这是一笔非常合算的买卖。

为什么会出现这种情况呢?当时大家都认为互联网改变一切,但是从行业的角度来看,我们认为房地产的需求是永远存在的,因为不管互联网有多发达,人们还是希望住在比较好的房子里,住在好的小区里,以及和好的邻居在一起。互联网时代还需要房地产吗?房地产到底有没有价值,这些都是基于对行业发展趋势的研究。

其次是行业模式演变方面的案例。

你会发现,行业企业有时做着做着,会出现新的变化。以一家交运行业公司为例,2014年前,这家企业基本是作为交运行业来看待的,其估值水平基本在10-15倍P/E;但此后,随着市场对其免税为主的商业租赁收入认识的提高,其估值中枢逐步提升至25-30倍P/E。

第三是行业周期研究的案例。

这是一个火电行业的大周期反转案例。2004年后,随着国内煤价的持续上涨,同时电价调整滞后,火电行业盈利持续下滑,同时投资也逐年下降,这家公司H股P/B估值一度跌至0.3-0.4倍。

2011年后,电力供求紧张背景下发改委电价调整开始到位,此外随着煤炭行业投资持续增加,煤价开始持续下行,火电行业盈利在2012年开始出现快速反转,H股的P/B估值也一度回升至2.0倍附近的高点,所以有时候野百合也会有春天。

一些大家看不上的传统行业企业,不能直接说没有价值,当然也未必一定有价值,这是留给做研究的人的课题。

第四是行业竞争格局研究方面的案例。

比如这家光伏龙头企业,一直是单晶硅片领域的领先者,成本长期领先于同行。早年是单晶、多晶的路线之争,2014年左右公司在进行路线选择时其实承担一些风险的,企业家精神加上单晶优势,把它变成了现实,这也是从路线选择到成本领先的典型案例。

行业研究面临的挑战

最后讲一下行业研究面临的挑战。

首先,行业的界限确实越来越模糊。

比如说,现在最热门的新能源汽车,属于新的行业,信息技术软件进入汽车,以后特斯拉可能变成软件公司,甚至变成saas公司年年收费,所以它的估值与原来传统的汽车行业不同。

“互联网+”或“+互联网”,使得各个领域都在不断融合,尤其是数字化,基本上每一个行业都在结合。

其次,跨行业研究需求日益增加。

近期热议的社区团购看起来既是消费,又是零售,又是互联网,还有供应商等,研究涉及互联网、物流、线下零售及消费品等多个行业,这样就需要团队合作,才能将研究做深入。

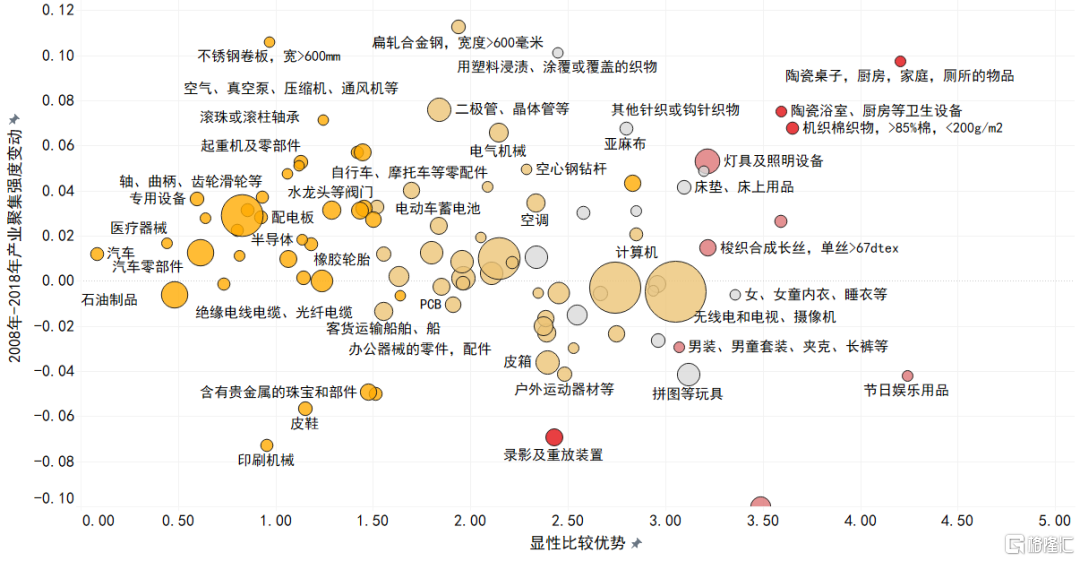

第三,研究范围全球化。

中国企业全球竞争力日益提高,很多企业都是全球性企业,尤其是制造业里的企业,比如最近特别火的跨境电商。我们的制造业都是具有全球竞争力的企业,随着投资主体在往全球化方向发展,如果研究没有全球化视野和格局,很难得出正确的结论。

基于研究面临的挑战,对研究团队的要求也在不断提高。

从深度讲,我们需要专家型研究人员。

我们对研究员的期望是成为行业的专家,希望研究人员能在行业沉淀10年、15年乃至更长时间,向终身研究员方向发展,因为只有这样,才能对行业的本质、行业的变化有深入的洞察,提出独到的见解,发掘长期投资机会。

从跨界讲,未来要更加强调团队合作,从单兵作战到团队作战。

从国际化讲,研究要有全球化、国际化的视野和格局。

谢谢大家!

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK