毛利率“垫底”、估值砍半?江西又走出一家锂矿IPO!

source link: https://www.qianzhan.com/analyst/detail/329/220922-9068d037.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

毛利率“垫底”、估值砍半?江西又走出一家锂矿IPO!

图源:摄图网

作者|周周 来源|格隆汇APP(ID:hkguruclub)

随着新能源汽车行业景气度的上升,上游锂矿企业赚得盆满钵满。

“有锂走遍天下”,江西就是个好地方,这里凭借丰富的锂云母资源,走出了赣锋、江特、南氏等企业,赚钱的同时,也在资本市场大展拳脚。

经历了2021年业绩的爆发,今年以来,许多电池相关企业陆陆续续冲刺IPO,九岭锂业就是其中一家。

01

估值砍半

7月5日,江西九岭锂业股份有限公司(以下简称:九岭锂业)向上交所主板递交招股说明书,国金证券为其保荐机构,拟发行不超过15%股份,募资7.6亿元。

按此计算,九岭锂业的发行估值约50.67亿元。

事实上,早在2021年11月,公司通过增资的方式引入新股东嘉兴颀博、广东广祺、台州银祺时,估值高达100亿元。其中嘉兴颀博背后的大股东为上汽集团,广东广祺的最终实控人则为广汽集团。

就在今年3月,九岭锂业进行股东股权转让时,估值已涨至125亿元。

而本次冲刺IPO,其估值大大缩水,侧面反映出公司上市寻求突破的迫切性。

02

别人吃肉、九岭锂业喝汤

九岭锂业成立于2011年,拥有一座国内锂矿的开采权,曾与永兴材料、江特电机、南氏锂电一并被称为锂云母“四小龙”。

来源:官网

目前,国内锂矿企业以南美、澳洲等地的优质锂辉石为主要来源。近年来,我国锂盐供应量稳步增长,占全球产量的比重持续上升,2020年度锂盐产量折合碳酸锂当量为28.86万吨,同比增长 25.10%,中国锂盐产量占全球锂盐产量的比例为68.45%。

2020年,国内锂矿储量仅占全球的6.31%,其中西藏和青海为盐湖卤水型,四川和新疆主要为锂辉石,江西和湖南主要为锂云母。

受到锂矿供需不平衡的影响,自2020年四季度以来,碳酸锂价格从低谷回升,进入上升通道,在 2021年8月突破10万元/吨后开始快速上涨,并于2022年3月创下历史新高,公开报价接近50万元/吨。

锂矿开采、锂盐生产企业成为最大的获利者,吃到了一波原材料上涨的红利。

凭借行业快速发展的东风,近三年公司营收由2.72亿元增长至8.54亿元,相对应的归母净利润则由2378万元波动增至1.59亿元,2019年、2020年公司收入平平,净利润还有所下滑,而2021年公司业绩呈爆发式增长。

事实上,九岭锂业并没有吃到“大肉”。

2020年上半年时,碳酸锂市场行情还处于较为低迷的阶段,公司选择了求稳,减缓锂盐产品的产能释放,因此在锂价疯涨的浪潮中,九岭锂业被那些逆市布局锂资源的企业狠狠甩在了身后。

目前,九岭锂业控制着宜丰县花桥大港瓷土矿,每年证照核准的锂矿石许可开采量为150万吨(折合碳酸锂当量约1.41万吨);截至2021年末,公司锂盐生产产能为1.2万吨。

对比锂云母“四小龙”其他三家企业,截至2021年末,永兴材料控制了两处矿山,公司已经建成年产1万吨电池级碳酸锂项目,预计2022年新建成年产2万吨电池级碳酸锂产线。

江特电机拥有两条锂云母制备碳酸锂产线共计年产能 1.5 万吨,一条利用锂辉石制备碳酸锂年产能 1.5 万吨的产线;南氏锂电也已投资建成锂云母制备年产6万吨电池级碳酸锂生产线。

发展至今,永兴和江特早已成为“十倍大牛股”,九岭锂业却因误判市场,逐渐失去竞争优势。

公司不仅产能优势不突出,且自产率严重不足。

2021年,公司几乎是满负荷开采矿石,并外采了9.87万吨的锂云母精矿和25.91万吨的含锂矿石。值得注意的是,公司向选矿企业采购锂云母精矿的金额均高于向其销售含锂矿石的金额。

03

毛利被压缩

实际上,锂云母在原料提炼和锂盐提纯上难度更大,而氧化锂含量又比锂辉石低,因此锂云母提锂的加工环节成本会高于锂辉石。

来源:招股说明书

锂辉石里的氧化锂含量为1%-1.5%,不过大部分锂辉石资源的开采权主要集中在赣锋、天齐等头部企业的手中。

而九岭锂业的矿石中氧化锂含量却仅有0.51%,矿石品质差距较大,因此公司提锂收益不具备优势。

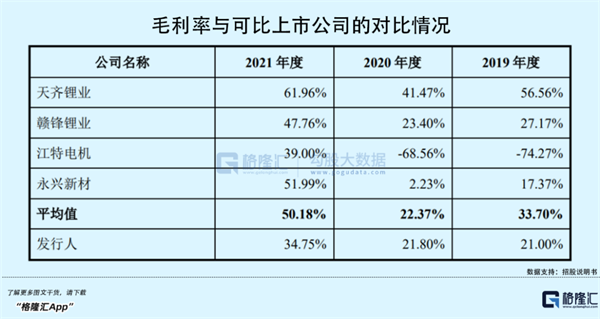

从公司的毛利率情况也可验证这一点,报告期内,公司的主营业务毛利率虽由21%上升至34.75%,但整体远不及同行。

其中2020年,锂盐产品的毛利率一度下滑至4.95%,好在公司增加了毛利率相对较高的其他共生矿产品以及含锂原(精)矿的销售比重,从而抵消了一部分影响。

不过从2021年毛利率来看,九岭锂业处于垫底。主要原因是为锁定盈利和回款,2020年底九岭锂业与中矿资源、多氟多、上海首盾等客户签订的合同包含了较大比例的固定价格供应量,导致2021年度锂盐产品销售单价的上涨幅度显著低于市场。

在产能爆发时,公司不仅没能及时跟进上游资源,而且错误预判原材料价格趋势,为了短期的利润而被下游客户锁定订单,盈利空间被大幅压缩。

04

结语

如今,市场普遍预测锂资源或将在2023年达到供需平衡,那么锂矿企业最终的命运无非是成为大宗企业一般,陷入周期的轮回。

曾经的九岭锂业也算是这一细分领域的领先企业,却逐渐掉了队,被天齐、赣锋、永兴等企业超越。未来锂企的竞争势必会更加激烈,九岭锂业要想走出困局并不容易。

编者按:本文转载自微信公众号:格隆汇APP(ID:hkguruclub),作者:周周

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK