农夫山泉:拿捏茶饮,水茅归来

source link: https://www.qianzhan.com/analyst/detail/329/230329-0808af30.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

农夫山泉:拿捏茶饮,水茅归来

图源:摄图网

作者|海豚君 来源|海豚投研(ID:haituntouyan)

农夫山泉(9633.HK)于北京时间3月28日盘后发布了2022年全年业绩报告,财报核心要点如下:

1、增速虽降档,表现依旧稳健

上半年由于出行和户外活动受阻,影响整体收入增长呈现下滑趋势。巧妇难为无米之炊,经营环境受限,如此背景之下市场自然也不好意思向公司讨要增速。

不过三季度的高温酷夏又给市场打了一剂强心针,类比啤酒板块的表现,三季度可算得上是一个小高峰。作为国内饮料界绝对的龙头,自然会被大家寄予厚望,市场给了一个中规中矩的预期,对于下半年的增长要求仅有16%,从公司的完成情况来看,算是磕磕绊绊的达成。

2、品类拉开差距,茶饮料贡献最多

虽然整体目标是达成了,但是这里面的细节还是有很多小分歧。

1)茶饮料:今年主要是靠茶产品捞了公司一把,不然整个业绩还有点难以交代。

上半年茶饮料的表现已经非常出色,下半年继续一路高歌猛进,持续超过市场预期。发展到目前来说,20%的收入占比已经不小,还能维持如此之高的增速,对公司整体进行强而有力的业绩支撑。结合这块业务的利润水平,只能赞叹农夫山泉真是下对了功夫。

2)包装水:作为农夫山泉家族的半壁江山,包装水业务的表现基本上决定了公司的增长中枢在哪。去年下半年,这块业务的表现也是能说是非常一般,略低于市场预期。

上半年苦于消费场景的缺失,增速都不到5%,下半年的增长也略显乏力,不到10%,而高达50%以上的收入占比,也把公司整体增长拉下了一个台阶。

3. 核心利润稳得住

我们只考虑和主营业务相关的收益表现,单纯看毛利抛去销售费用和管理费用,作为公司的核心利润来评价,下半年达到41亿,也略微超过市场预期,这里面毛利率的维稳和费用率的控制都起到了较为正面的作用。

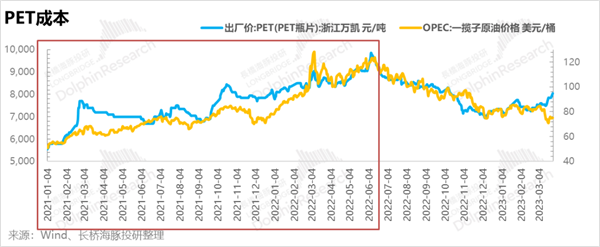

关于毛利率这一块,公司在中期业绩会中已经提前交代过,去年上半年毛利率之所以维持的还可以,主要是22年上半年用的原材料在21年就已经锁价,成本涨幅尚能接受。可是去年年中低成本的原材料已经耗尽,下半年只能将就高价随用随采。

所以按照当时PET的价格,公司给的指引比较保守,全年毛利率在56-57%,基本隐含下半年毛利率不足55%,因此市场的预期本就不高。而后面PET价格开始下行想必大家也有所了解,成本压力开始缓解,所以下半年及全年的毛利率虽然还是比同期低一点,但已经略微超市场预期了。

4. 费用改善较明显

而巩固核心利润更大的功臣则是费用的控制。上半年因为活动受限,销售费用投放较为谨慎,给公司节约不少钱,不过同期由于股权激励以研发费用影响,行政费用率略微提升。下半年的表现在此基础上进行了的优化。

边际上看,下半年保持销售费用率稳定的同时,行政费用进一步压缩。其实关于激励等费用,虽然今年和明年摊销压力会进一步降低,不过公司也有可能进行新的股权激励计划(从农夫山泉的利润水平来看,概率还比较大)。因此海豚君认为,对待费用率未来的变化趋势,不要过分乐观,一味的省钱也不会永远都是好事情。

5.多方努力,利润增长终达成

毛利率在可控范围内(虽有下滑,但已有预期),同时控制住费用率的结果就是利润率的表现不会再掉链子。上半年利润增速(剔除汇兑和利息收益后)低于收入增速,确实很没面子,净利率的表现也只能通过其他收益来挽尊。

而下半年一扫疲态,经过茶饮品业务的高增长支撑,核心盈利能力维稳的加持,以及更为丰厚的其他收益(包含利息等),公司的净利润增长取得了非常好的成绩,达到26%,远高于市场预期。

海豚君整体观点:

整体上讲,农夫山泉下半年的表现已经证明公司正在脱离过去短暂的阴霾,渐渐回归到正常状态。

业务方面,虽然包装水作为公司的重头戏,增速没有很亮眼。但实事求是的说,这块业务就已经发展到了一个相当的体量,2021年的高增长本身就是基数的影响,复合增速与早些年份相比已经呈现了放缓的状态。这块业务其实应该思考,怎么给他定一个更为合理的预期。

通过包装水业务稳住基本盘,再通过茶产品业务给公司注入更多成长活力,也只是维持公司整体的增速中枢在10-20%之间。

盈利能力方面,经历过几轮原材料价格波动的农夫山泉,相信未来在处理毛利率和费用率的平衡方面,会更加游刃有余。较高盈利能力以及庞大的收入规模,实打实的每年都在给公司创造丰厚的现金回报。现金奶牛,名副其实。

过去半年农夫山泉的股价可谓是纹丝不动,稳如泰山。走势非常独立,和市场基本不挂钩。它涨任它涨,它跌我不跌。经营上公司没有槽点,不过考虑到目前的持股结构对于市场流动性的影响,以及居高不下的估值,海豚君确实找不到下手的时机。

农夫山泉产品矩阵

以下为财报详细解读

一、整体表现:增速虽降档,大局稳定

公司全年收入增速表现虽然已经降档,但是考虑到去年的经营环境有此成绩实属不易。尤其是下半年取得较为稳健的增长速度,达到了市场预期,虽然收入分项和市场有一定差异。

利润表现方面受益于毛利率降幅得到控制,以及费用的持续优化,公司的利润增速表现得和收入基本同步。再叠加下半年颇为丰厚的其他收益(主要是财务利息),在净利润的表现方面尤为超预期。

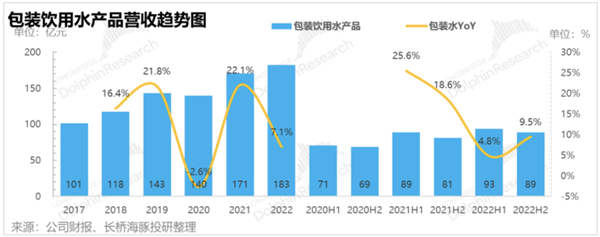

二、包装水:增速放缓是常态

下半年的表现其实还略低于市场预期,收入不足90亿元,增长也仅为9.5%,再加上半年拖后腿,全年包装水业务的表现不尽如人意。

当然公司为此也做了很多的努力,比如为了弥补物流受阻期间销售的缺失,调整大规格包装饮用水的容量,推出一些新容量规格的产品。

在营销推广上,也继续花心思发挥过去的营销优势。一直以来,功夫山泉的品牌广告以及广告语都给消费者形成了较为深刻的印象。公司继续以视频类的推广方式出圈,提升公司的品牌形象。

考虑到前期成本上行的压力,公司在今年2月初开始,上调杭州市部分桶装水的售价,19L的大桶水产品提价10%到22元。不过这样的影响还是比较有限。因为包装水销售中最大的一块是小包装,占比超过60%,而小包装产品的价格带非常牢固,想要突破十分艰难。并且由于涉及范围较广,盲目的调价还有可能给企业形象造成不利的影响。

所以,在包装水业务板块,主要是还是量在驱动,这不会是一个能够持续保持高增长的驱动因素。而在价格方面,比较好的方式是通过结构化升级间接提价,但是高端水产品的受众较为有限,这一块指望公司翻起什么大风浪不是很实际。

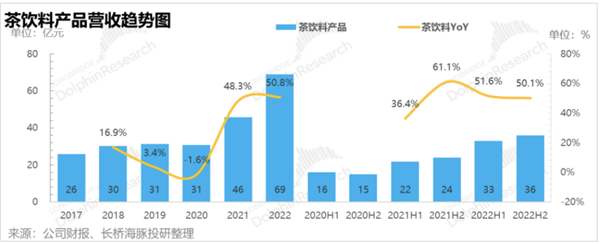

三、茶饮料:基数不小,增长不少

观察最近两年茶饮料业务的增长趋势,非常喜人,不得不成为投资人的心头之爱。下半年茶饮品继续取得50%以上增长的好成绩,收入稳在35亿以上,大超市场预期。

能够持续超预期是有理由的,左手茶π,右手东方树叶,农夫山泉死死拿捏住了中青年消费主力的需求点。

1)茶π:针对年轻化的产品,采用不断推新,收割流量的打法。产品方面,持续调整口味和规格,拓宽消费场景。营销方面,借力合作,结合校园流行文化取得和目标客户的深层互动,强化产品形象,获得关注。

2)东方树叶:持续灌输产品优势,强调东方文化。通过凸显产品“0糖0卡0脂0香精0防腐剂”的优势,契合目标客户的健康养生需求。并且通过季节限定产品丰富产品矩阵,创造新鲜感。

四、果汁有待成亮点

相比之下,去年下半年,功能性饮料产品和果汁饮料产品的表现就比较普通,和市场预期相比,有好有坏,但因为业务体量较小,所以对整体经营影响不大。

其中,果汁饮料表现略微好一些,未来有望发展成为公司的新亮点。这里面主要的决定因素还是产品力的差异。

功能饮料方面,农夫山泉其实并不占据多少优势,公司的主要产品是尖叫和维他命水。而这两款和其他运动型饮料的差异化并不大,相比红牛之类的专业功能性饮料有很大距离。

目前只能通过营销活动联名赞助等方法走走校园路线,进行推广。广撒网,可能踩中某个流行趋势,但是成功率不高。

而果汁饮料方面,公司的产品力呈现要更强一些。这里面最重要的就是原材料环节和工艺水平。一方面是控制原材料的来源,强调品质高端的定位,另一方面,还要以较高的工艺水准维持口感的新鲜,在这两方面都是农夫山泉有优势的地方。

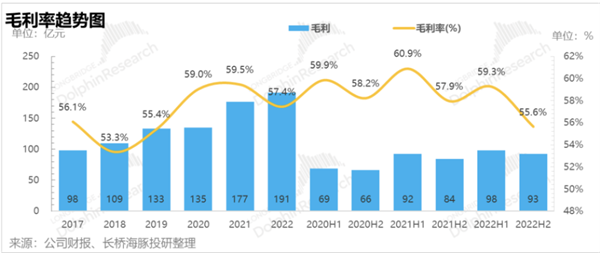

五、成本压力开始改善

毛利率表现在这一期的财报中,海豚君认为贡献程度仅次于茶饮料的高增长。主要的原因是,对比下来海豚君发现,毛利率未来的稳定的确定性,比费用继续优化的确定性要强。

当然,本期毛利率的表现微微超过市场预期还是由于公司前期打了预防针,因此市场预期给的不是很高。

去年下半年公司毛利继续站上90亿元,虽然毛利率下降了2.3pct,比上半年下降的幅度要多,但是公司在去年中期已经给大家做过心理建设,给出全年毛利率56-57%的指引,市场预期基本上只能将下半年的毛利率给到55.7%(还是会考量了PET价格下行的影响),这个达成难度要稍微轻松一些。

疫情后,公司整体毛利率基本上是稳在60%左右,但是21年开始跟随原油价格波动的PET涨幅比较明显。即使公司可以利用规模优势锁价,但是库存终究有耗尽的时候,基本上从年中开始就是能随用随采。

PET在销售成本当中占比超过30%,而2022年PET的平均价格也上涨了18%,因此即使有锁价的量,也没办法做到对完全对毛利率没有丝毫影响。不过比较庆幸的是,去年年中之后,PET的价格开始下行。虽然没有回到之前的低点,但是考虑到对前期成本基数的影响,毛利率压力已经有很大缓解,非常有望就此维稳。

六、费用持续改善,利润增速跟上收入增长

由于下半年毛利率仅波动2个点(预期是下滑3-4个点),并不是很过分,所以在费用率上面稍微做一些缓冲,利润率水平基本上能跟上来。

去年上半年收入与利润增速不匹配主要是股权激励和研发费用吃掉了一部分销售费用的改善,再叠加收入增速较低,就很难顾忌到利润端。

而下半年考虑基数的影响,行政费用已经相对有所改善,去年的经营环境也没有必要在营销活动方面加码投入,因此,两项合计,显得经营利润的变动情况不像上半年那么明显。

不过海豚就想要强调的是,省钱的并不是可持续发展的妙招,行业困难的时候可以精打细算,但是更多的增量还在于怎么把钱花好,反映到增量收入上。

编者按:本文转载自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK