中国最牛支付公司失势之后

source link: https://www.36kr.com/p/1946255955118728

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

“如果银行不改变,我们就改变银行。”

当2008年,力推支付宝的马云如此豪言之时,银行或许是不太在意的,但有一家公司一定曾经后背发凉,这家公司就是中国银联。

01、线下支付,战争打响

2014年12月12日,一段话刷爆各大媒体。

“请大家记住2014年12月12日,这是一个具有意义的时间节点。阿里集团通过支付宝线下营销事件,正式向线下收单业务的霸主银联宣战”。

写下这段话的,是星展银行科技副总裁鲍忠铁。

不仅是他,许多银行业高管都看到了一系列现实:“双十一”购物节蒸蒸日上;支付宝的实名用户超过3亿,基本覆盖了中国最有消费意愿的一批人;开始在支付战场和中国银联短兵相接。

这个如今看来结局已定的线下支付战争,在当时已经开打三年,胜负却颇具争议。

2011年,央行为鼓励和规范支付市场的发展,陆续发放了250张第三方支付牌照,阿里巴巴的支付宝、微信的财付通、中国银联都是第一批获得牌照的公司。

牌照的发布,意味着一批新玩家拿到了支付市场的入场券。包括支付宝、微信在内的支付平台纷纷开始了自己对业务的开拓。

2012年3月,阿里巴巴宣布了一个决定:将在3年内斥资5亿元,布局线下POS机业务。但这个决定,正好撞在了一块铁板上,那就是中国银联。

在POS机的江湖里,中国银联是任何支付玩家都绕不过去的前辈,早在马云还在发愁阿里巴巴怎么活的时候,它就已经开始了自己的布局。

在2002年以前,各大银行还没有联网互通,不同标准、不同品牌的银行卡不能相互受理。一个商家想要支持现金外的支付,需要准备好几家银行的POS机。

为了改变这个业态,2002年3月,经国务院同意,中国人民银行批准,中国银联股份有限公司成立。它的初衷,是通过银联跨行交易清算系统,实现系统间的互联互通,进而使银行卡得以跨银行,跨地区甚至跨境使用。

在银联的努力下,从此人们只需手持银联卡,即可在任意一家银联合作银行存取现金,同时,线下商家也只需准备一个银联POS机,即可实现银联卡的刷卡支付。

得益于起步较早,在2012年的线下支付市场,中国银联是个一家独大的存在。它的年收入130亿元,但却拥有9成左右的市场份额,其业务收入中,一半以上来自于国内的POS机收单收入,是当之无愧的支付巨头。

让支付宝和其他支付玩家撞上铁板的另一个原因,是银联在行业内的特殊地位,由于银行联网互通需要银联,再加上政策原因,支付公司在线上和线下辛苦开拓市场,赚来的支付手续费同样要与银联分享。

最终,仅仅一年多时间,阿里巴巴就鸣金收兵,宣布停止布局线下POS机业务。

支付市场的现状,让各大支付公司感到不满,甚至通过媒体喊话:“我们一起把市场做大,实际上还是给中国银联打工。”

支付市场的变化,是从政策变化开始的。

2013年7月,中国人民银行发布了《银行卡收单业务管理办法》,向市场释放出开放银行卡清算市场的信号。根据该办法规定,在线下收单业务中,第三方支付机构可以绕过中国银联,和银行进行直联。

这一政策从根本上改变了业态——原本,中国银联可以坐等收取手续费,现在却要被拉到与各大支付公司同台竞技的环境中。

中国银联因此面临着一个新格局:一群跃跃欲试的支付机构,一群强势但态度暧昧的银行,以及前景不明的政策规定。

2014年3月13日,中国银联总裁时文朝在一场发布会上感慨:“这20家(支付)机构千方百计地绕过银联进行转接清算,银联的交易量分流非常明显。”

中国银联曾经想试图重建与各大支付公司的关系,然而当时甚至有支付平台表示:“我们不再相信银联了”。

这让时文朝不免对市场感到担忧:“这既有可能是全新格局的起点,也可能是混乱时代的转折点。”

但这个说法只对了一半,全新格局的确到来了,但最耀眼的主角却不是银联。

真正遮住了中国银联光芒的,是一块小小的二维码。

提到二维码,人们会迅速联想到腾讯、阿里,但大家不知道的是,作为支付“国家队”,中国银联其实很早就在这个领域布局。到2014年,银联的二维码支付模式在技术和设备应用层面都已成熟。

但监管挡住了它的脚步——2014年3月,由于二维码支付尚属新兴技术,安全性有待考证,央行决定暂停二维码支付业务,碍于尚未取得央行“放行许可”,银联的二维码模式只得暂时雪藏。

这与银联的出身关系密切,而各大支付公司,反倒没有那么束手束脚,用各种擦边方式绕开二维码支付禁令。

2013年10月,在银泰百货的29家门店中,“支付宝钱包当面付”全面进场,在收银台付款时,只要按照收银员的提示,打开手机上的“支付宝钱包”,选择“当面付”,把手机话筒对准收银台上一个绿色的声波装置就能完成声波付款。2014年8月,微信则推出了“面对面收钱”。

同年“双十二”,阿里巴巴宣布,线下近100个品牌,约2万家门店将参与“双十二”活动,活动当天使用支付宝钱包付款即可打五折,范围覆盖餐馆、甜品、面包店、超市、便利店等多个日常场所。

这种潮流很快在零售圈蔓延,广东本土零售巨头美宜佳迅速在17个城市5500家门店推广支付宝钱包条码支付。它的市场总监对此评论道:手机支付很快将成为便利店的标配。

一边是擦边球式的线下支付,一边则是从2014年开始,包括支付宝、微信财付通等各方,始终没有放弃与央行、支付清算协会等监管部门进行沟通,用建立二维码支付标准和安全标准的方式,着手推动二维码支付的合法化。

2016年,支付平台们得到了他们想要的好消息——央行正式承认二维码支付的地位,支付宝、微信财付通迅速以摧枯拉朽的速度,把二维码贴到了每一个街头巷尾的小店。

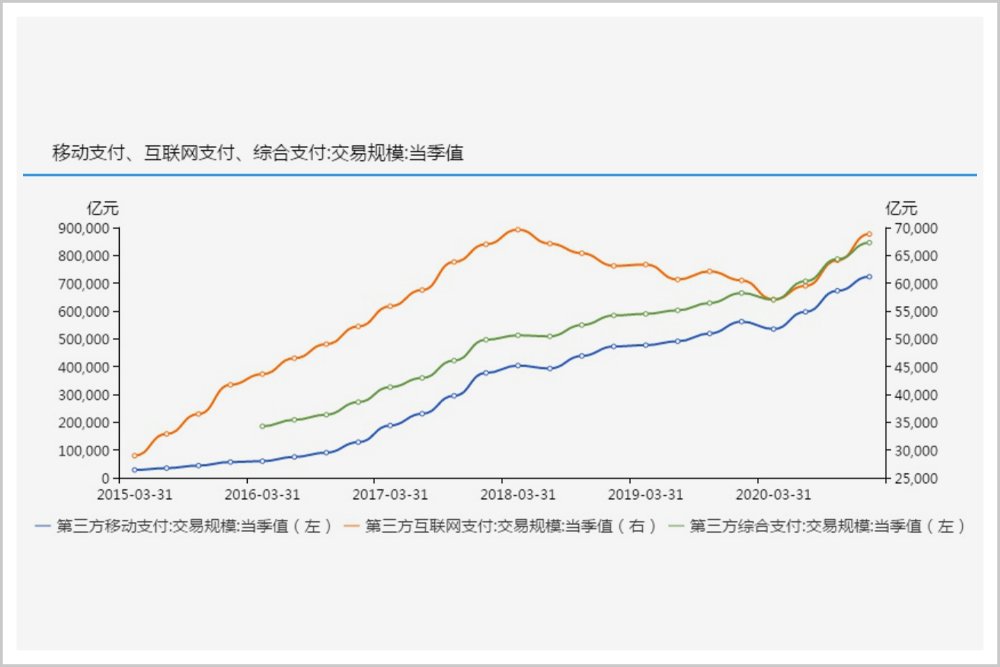

▲数据来源:同花顺iFinD

在它的背后,却是陷入被边缘化危机的中国银联。

02、“内战外行”

银联并非全无反击。

2017年6月,中国银联独自联合近10万商户,主推自己的二维码支付,推出“62银联云闪付全民盛惠”,优惠力度之大使得“银联舍得砸钱”成为许多人对“银联62节”的第一印象。

仅仅一个月后,银联又放出新的大招:它竟然联合在营销方面一向“高冷”的苹果公司,在中国开始了一场为期一周使用“Apple Pay+银联”便可享受5折优惠的营销活动。

以连续两轮高达数亿元的营销补贴活动,银联高调宣布加入线下二维码支付大战。

但媒体的评论却不太留面子,有论调称,这是中国银联和苹果Apple Pay都被支付宝和微信财付通逼急了,只得抱团取暖。

这样的说法,虽然未必道出了实情,但从中国银联的一系列动作中,却很能看出它在二维码支付的潮流中,努力争夺用户的努力。

2018年,中国银联的云闪付与毛不易合作,“一毛钱都不容易,银联替你付一半”,谐音梗营销噱头十足。2019年,中国银联为主推的“银联62节”造势,特意拍摄了电影《回到6月2号》,一度被网友称之为“银联影业”。

用活动开路,以打折跟进,精明的消费者很快就发现,在那段时间的线下商超,只要使用中国银联的“云闪付”APP,就可以得到“标价78、支付29”的优惠。

这一系列打法,确实为中国银联的云闪付带来突破,仅仅在2018年十个月时间内,用户量就从1亿提升到2亿。

除了营销活动与打折,中国银联反击支付宝和微信的独门武器,是“安全牌”和国际标准。

早在银联上线云闪付二维码之时,银联技术人员便透露,银联的二维码采用了Token令牌技术,是具备金融安全级别的支付产品,达到了央行和国际的EMV标准(国际三大卡组织欧陆卡、万事达卡和维萨卡发起制定的智能IC卡标准)要求。

这句话,句句讲的是自己,听起来却像是在炮轰所有自定义技术的支付平台。

然而无论中国银联如何奋力反击,它的脚步,终究比支付宝、微信晚了三年。对于移动互联时代来说,三年实在太久了。

此时的消费者已经拥有了使用惯性,同时因为社交、网络购物、乃至打车等需求,微信和支付宝已经是消费者的必备软件,在中国银联的云闪付优惠政策中,很多消费者只是“占了一次便宜”,就又回到了微信和支付宝的怀抱。

如今,支付宝和微信财付通共同占据中国线下支付90%多的市场份额,中国银联虽位列第三,但却仅有支付宝、微信财付通的零头,线下支付格局已经大逆转。

曾经一半收入来源于线下支付的中国银联,只用一句惨痛,已经不足以形容它在支付市场中的失势。

不过,支付宝、微信虽然让银联在国内支付市场变得边缘化,但并没有让银联倒下。因为各大银行间的数据互通仍然需要通过银联,同时,银联还拥有一个有希望的成长通道。

这就是国际市场,在那里,“打内战”不太行的中国银联,却是一个“外战内行”的存在。

03、“老三”的机会

在海外,中国银联有两个老对手:同为银行卡组织的Visa和万事达。

2002年3月,中国银联正式成立。由于在此之前,Visa实际上担负了中国银行卡市场引路人和培育者的角色,因此2002年6月,中国银联就加入Visa,成为其签约收单机构。之后Visa一度派出专家在银联办公室常驻,帮助银联解决了众多问题。

得益于这层师徒关系,银联与Visa联合推出了同时标有“银联”和“Visa”的“双币卡”。

这就使得,中国银联旗下的合作银行,不仅能受理单标志的“银联卡”,还能受理双标志的“双币卡”;同样,Visa旗下的合作银行,也是既能受理“Visa卡”,又能受理“双币卡”。

彼时,银联仅仅是一个新生卡组织,反观Visa在全球提供结算的国家和地区达到200多个。也就是说,新生的银联借助Visa的品牌知名度和完善的标准体系为自己铺平国际化道路。

通过这场合作,银联得到了他想要的知名度,但Visa却收获寥寥。

彼时,随着全球范围内中国旅客的增多,国外银行、商铺在受理双币卡的同时,自然对银联逐渐了解。

而银联的国际化道路恰恰是从这一方面进行突破的。

2005年,银联在进军新加坡时,面对的是一个相对饱和的市场,在这里Visa、万事达基本遍布每个角落。

银联国际东南亚总经理杨文汇曾介绍,“公司首先针对服务中国游客的本地商家和旅游景点,例如DFS免税店、名牌商店、百货公司等,让在新加坡的中国持卡者在这些商家使用银联卡。”

同时,新加坡有相当大一部分是经常去中国的商务人员,因此,银联又于2008年与大华银行发行了第一张本地银行的银联卡,专门针对来到中国的商务旅客。

不单单是新加坡,在全球相对饱和的市场都是如此,随着中国旅客的逐年增多,大量国外品牌店开始为了服务中国旅客而开通银联支付。

根据尼尔森一份2009年的调查报告显示,成立仅7年的中国银联击败了有40年历史的万事达,成为亚太地区第二大支付品牌,仅次于有50年历史的Visa。

2009年,中国银联总裁许罗德更是自信宣布:“银联的下一个目标不是国内,而是全球市场。”

中国银联在国际上的咄咄逼人的扩展步伐,几乎就是微信、支付宝在国内支付市场的翻版。而这,也因此成为了Visa封堵中国银联的原因。

2009年4月,Visa向其成员银行发函要求,其合作机构面对带有中国银联和Visa标志的“双币卡”时,只能使用Visa的支付系统。

次年6月2日,Visa再次发函,不但要求“双币卡”不得走中国银联网络,同时还宣称8月1日起将重罚违反规定的银行。

直到2010年6月1日,Visa加大对中国银联封堵力度前一天,中国银联还与英国最大的银行卡收单机构RBS WorldPay达成合作,首次开通英国的银联卡商户受理业务。此时,中国银联国际受理网络已经延伸至境外90多个国家和地区。

反观Visa,由于中国国内市场基本被银联独家经营,因此中国的银行在受理“双币卡”时基本都是走银联结算,最终给银联缴纳手续费,Visa几乎无法在中国赚到钱。

Visa银联大战也因此而正式打响。

2010年6月7日,就在Visa加大对中国银联封堵力度的5天后,央行宣布金融IC卡的推行提速,中国范围内使用的银行卡将无一例外采用银联PBOC2.0标准,这意味着国外银行卡组织将会失去更多的市场。

同年9月16日,美国宣布已向WTO提出关于美国电子支付服务供应商在中国的受限案。Visa与银联的暗战彻底升级到国家层面。

2012年7月16日,WTO做出裁定结论——支持中国将有序开放支付服务市场的观点。

Visa和中国银联的大战虽告一段落,但毕竟撕破了脸,已经拥有几十年历史的Visa和万事达几乎占据了除中国外的全部主流市场,中国银联的出海变得更加困难。

根据支付咨询机构RBR一份2015年的报告显示:中国银联在全球21.6万亿美元的支付市场中占比高达37%。不过,扣除在中国的业务,中国银联在全球市场仅占0.5%。相比之下,Visa和万事达分别占50%和31%。

中国银联因此将目光锁定在银行卡支付有待发展的新兴市场,其中东南亚就是银联的重中之重。

2012年,银联国际正式成立。同年,老挝央行获得中国对外援助资金,以建设其国内金融交换清算统一网络平台。通过三年的努力,中国银联作为承建方,参与建设老挝国家银行卡支付系统,帮助当地实现银行卡交易的跨行转接与清算功能。

如今,银联已经是老挝第一大国际支付品牌,市场份额超过80%。但老挝的成功,其实只是中国银联尝试从Visa、万事达等公司手中争夺全球市场份额的缩影。

2017年,相关卡组织人员透露,“银联明显是接到了中国政府的授意,要在中国境外与Visa和万事达进行角逐”。

同年,中国银联陆续向缅甸、印度尼西亚、马来西亚、哈萨克斯坦,甚至向身处非洲内陆的刚果民主共和国进军。

在这些国家,由于经济发展相对落后,因此银行卡的普及其实一片空白。比如缅甸2017年仅有2%的人口拥有银行卡,因此即便强大如Visa和万事达也未真正在其国家布局,至于二维码支付更是天方夜谭。

如今,中国银联受理网络已延伸至全球180个国家和地区,发卡量多年位居全球卡组织第一,市场份额也从2015年的37%提升到2020年的59%。在发展中国家,比如东南亚的受理率已达80%;在相对发达的地区,银联也能自由使用,比如在澳大利亚,已经有90%的ATM和80%的商户可以自由使用银联卡。

对于银联而言,这意味着大量的机遇。比如在银联扎稳脚跟的东南亚,如今互联网产业开始飞速发展,据谷歌、淡马锡、贝恩联合发布的数据显示,东南亚地区的数字支付规模已经从2019年的6000亿美元增长至2020年的6200亿美元,且预计到2025年将会达到1.2万亿美元。

而在东南亚布局已久的银联,可以快速推广自己的二维码支付。在那里,支付宝、微信等反而成为后来者。根据2020年的数据显示,在东南亚地区,银联仅2020年前10个月的线下交易量就增长了40%。

二十年已过,老牌且正牌的中国银联,在支付市场从“老大”变成了“老三”,在支付宝与微信两大巨头的夹缝中,它看起来实在有点边缘化。

但在当下,“老三”却不见得毫无爆发可能。

到2022年3月,云闪付累计注册用户还是达到了不可忽视的4.6亿。在过去的一年里,它完成了2300亿笔银联网络交易,230万亿元交易额。

对于增量已经见顶的支付平台而言,如何盘活存量,是未来几年内最重要的增长极。而实现与这4.6亿用户的互通,意味着巨大的增长可能性。

对于支付宝和微信而言,如此体量的银联,显然是双方都积极争取的合作对象,而对于银联而言,与任何一方的合作,都将是一个可以汲取到业绩增长的来源。

靠银行卡发家的中国银联,其实并不会因为银行卡的衰落而倒下,相反,国际化的进展,以及虽为“老三”,操作巧妙却可以两边得利的行业格局,这都成为了银联在未来的想象空间。但这张未来答卷的最终得分,还需要交给它自己来填写。

本文来自微信公众号 “华商韬略”(ID:hstl8888),作者:华商韬略,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK