石头科技、科沃斯们,还缺技术护城河

source link: http://finance.sina.com.cn/tech/csj/2022-09-22/doc-imqmmtha8297372.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

石头科技、科沃斯们,还缺技术护城河

2022-09-22 11:38:26 创事记 微博 作者: 锌财经 我有话说(0人参与)

欢迎关注“新浪科技”的微信订阅号:techsina

文/ 路世明

来源:锌财经(ID:xincaijing)

扫地机器人作为智能家居中的一个细分领域,时下越来越受到年轻消费者的喜爱。

消费者需求的快速增长,让扫地机器人市场变得极为火热。尤其是在资本的不断注入下,整个行业呈现出了高速崛起的发展曲线,市场规模不断走高。

据中商情报网数据显示,2017年中国扫地机器人零售额为52亿元,2020年增至94亿元。而随着扫地机器人价格上涨,预计2022年扫地机器人零售额将达138亿元。值得注意的是,我国扫地机器人渗透率前仍处于极低水平,这也意味着该赛道蕴含着巨大的想象空间。

扫地机器人市场的兴起,也催生出了一批优秀企业。比如科沃斯、石头科技等上市玩家,以及云鲸、追觅、由利等后起之秀。此外,在智能生态概念下,格力、美的、海尔等一众老牌家电企业也接连参赛。

选手的不断涌入,让本就竞争激烈的市场更加地“内卷”起来。产品同质化严重、功能创新不足,在愈演愈烈的价格战下,一部分企业以平价产品策略来占领市场,另外一部分企业则通过高端化产品构建竞争优势。

谁会成为最终的赢家,眼下尚未可知。但扫地机器人作为一个颇具科技含量的商品,谁能最先实现底层技术的突破,那么在广阔的发展空间中,自然会成为那个最终实现通吃的赢者。

行业格局未定

事实上,扫地机器人早在2010年前后便进入了国内市场。但由于当时价格偏高,且国人生活习惯和消费观念尚未转变,因此销量并不高,市场也远没有眼下如此火热。

而当80后和90后成为家庭消费的主要推动力之后,伴随整个市场教育以及懒人经济的崛起,扫地机器人于2013年迎来了爆发。

2015年左右,行业开始出现将清扫和拖地合二为一的“扫拖一体”技术,颠覆了人们对扫地机器人只能扫地的“鸡肋”印象。2017年,以AI技术为核心的视觉算法、交互方式开始进入扫地机器人行业,进一步提供了扫地机器人物体识别的能力,也真正缩短了机器与人之间的沟通距离……

伴随着技术不断突破,经过十多年的发展,如今中国已经成为全球最大的扫地机器人市场,超90%的扫地机器人生产制造环节集中在中国。

虽然市场够大,但由于中国智能扫地机器人产业发展较晚,和其他国家相比,家庭渗透率依然很低。2021年美国扫地机渗透率超过15%,德国、日本等国的渗透率也超过8%,而中国扫地机渗透率不足5%。

空白往往意味着巨大的增长空间,资本也早已嗅到扫地机器人市场的机会。

一级市场方面,2021年全年,扫地机器人行业共完成了12轮融资。其中,追觅科技于2021年10月完成36亿元人民币的C轮融资。二级市场方面,行业内上市的两家企业,市值均已过百亿。其中科沃斯总市值高达439亿左右,石头科技也有280亿之多。

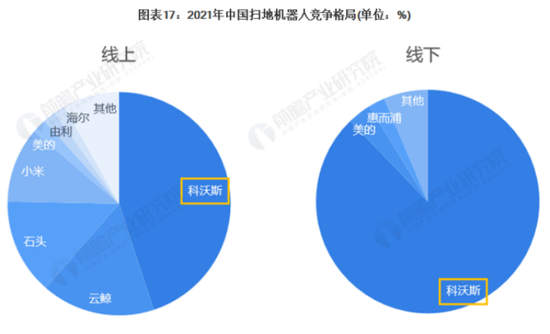

在各路资本的加持下,扫地机器人市场如今呈现出了“两超多强”的竞争格局。所谓“两超”,即科沃斯和石头科技。“多强”,则为云鲸、追觅等初创公司,以及米家为代表的互联网品牌和美的、海尔为代表的传统家电品牌。

从市占率来看,作为服务机器人领域的领军品牌,科沃斯凭借着深耕家用服务机器人市场二十载的技术沉淀,以线上45%、线下88%的压倒性差距,成为毋庸置疑的行业龙头。在科沃斯之后,云鲸、石头、小米、美的在国内占比分别为16.4%、13.5%、10.9%、2.1%。

数据的体现,会让人错以为这是一个“寡头”的市场,但事实上格局并不是那么的稳定。

比如2022年1-3月份,科沃斯依然在第一名,但排名已经出现变动。1月份还在第五名的美的,到了2月份被yeedi一点挤掉,3月份,追觅凭借新产品H12,取代了yeedi一点进入前五名。

此外,2022年H1石头科技品牌产品销售超过110万台,实现销售额29.22亿元,同时,石头产品在国内线上市占率达到23.57%,短暂的反超科沃斯的市占率登陆行业第一位。凭借3月份发布的新产品G10S,在4月份跻身第一名。

总体来看,目前扫地机器人仍处于群雄逐鹿的市场环境下,谁能率先推出满足用户期待的真正自动化的产品,则能轻松实现弯道超车。

从蓝海走向内卷

需求侧决定供应侧,扫地机器人经过十多年的发展,其中很多组件在大规模生产之后,边际交易摊平、成本得到迅速下降,整个产业链已然非常成熟。

产业链的成熟和完善,为市场厂商的大规模涌入创造了条件。单是2021年,扫地机器人线上渠道就增加了31个新品牌,传统家电厂商如美的、九阳等企业也纷纷布局。而通过天眼查搜素关键字“扫地机器人”,相关企业更是高达两千多家。

曾经的蓝海,眼下的红海,赛道越来越拥挤,竞争也变得更加激烈。尤其在产品功能方面,同质化现象较为严重,仿佛不存在技术壁垒。

简单比较几款扫地机器人,会发现目前扫地机器人大体的功能上几乎一致。入门机型大多会采用LDS激光传感器作为主要的识别模块,此外随着价格提升,还会有TOF激光传感器、双目视觉识别等更先进的技术加入。

一般来说新技术首创者会申请专利保护,但在实际操作中却很难阻止后来者实现同样功能。

比如2019年,新锐品牌云鲸发力功能创新,推出了集扫拖于一体并且具备自动洗拖布功能的扫拖机器人J1,由于产品功能贴近中国家庭清洁习惯,因此该款扫拖机器人一经推出便销售火爆,云鲸也凭借该款产品声名鹊起。

不过,云鲸的差异化优势并未持续多久,由于扫拖一体的功能创新门槛并不算高,于是其他品牌迅速跟进,不到一年的时间,该功能就成了行业高端产品的标配。而模仿者往往还会在功能上“做加法”,例如语音控制、家居联动等等。

在产品驱动的赛道,同质化的根本原因在于技术瓶颈。大家很难做出差异化产品,从而形成差异化竞争优势,那么各个价位区间的产品只是功能顶配和减配的区别。

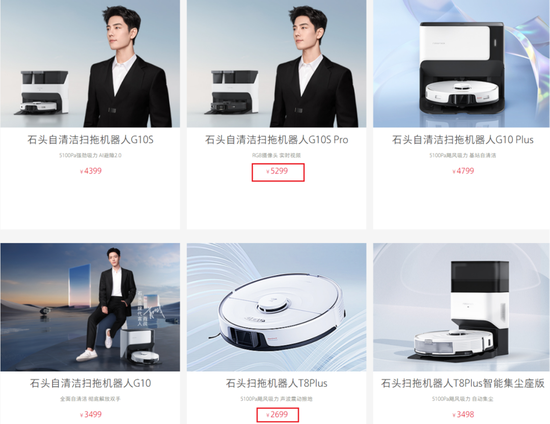

产品本身之外,头部选手们也深陷价格战的泥沼。比如龙头企业石头与科沃斯都开始进行一些减配降价的布局。

2022年上半年,石头在旗舰款G10S系列(4399元起)之外,还推出T8和T8 Plus系列(2699元起),给予消费者更多选择。科沃斯则在自清洁产品上也开启了减配降价的布局,分别于2022年3月、4月推出T10 Turbo和T10 OMNI(3499元起),作为X1 OMNI(4999元)的减配款。

在减配降价之外,多个品牌也开始了新品直降的试水。科沃斯T10 OMNI率先于七夕、88购物节,大幅降价800元到3999元,与业内全能基站定价最低的产品小米全能扫地机器人对标,成为3000-4000元价位段少有的全能基站产品。

而截至8月底,面对激烈竞争的市场,已有云鲸、小米全能扫拖机器人、追觅S10等跟进降价,试图巩固市场份额。其中,云鲸J1降价趋势可谓非常明显。

2021年3月份,云鲸J1售价高达4300元左右,在经过多轮降价之后,2022年6月云鲸J1售价仅为2500元左右。同时,去年9月25日上市的云鲸J2,基础版上市定价为3999元,而目前京东售价为3399元。

价格在很大程度上决定着产品力。可以预料的是,在底层技术未能实现图突破之前,整个扫地机器人市场依然会持续“价格战”。在这样的市场环境下,通过整个产业链把成本控制的更低,无疑会形成强劲的竞争力。

走高端路线已成行业共识

激烈的市场竞争,使得头部品牌不断通过降价来确保销量,但这丝毫不影响高端化已成为扫地机器人必由之径。

一方面,高端市场通常受外部因素影响相对较小;另一方面,以更高的技术和体验来构建竞争优势,也能增强企业的韧性。

价格方面,根据奥维云网2021年9月-2022年5月监测数据,扫地机器人线下市场均价从2021年9月的3131元波动上升至2022年5月的4351元;线上渠道产品均价从2021年9月的2300元波动上升至2022年5月的3343元。

品牌方面,目前头部品牌都有在扫地机器人高端市场布局。在3500元+的扫地机器人市场,科沃斯以39.1%的零售额占比位居第一,石头和云鲸分别以28.5%和23.4%的零售额占比位居二、三。此外,美的、追觅、晓舞等品牌都占据一定的市场份额。

高端化意味着国内消费者对产品性能越来越看重,更愿意为产品力买单。但对于品牌们来说,高端市场之争必是产品创新之争,只有产品具备技术优势才能真正引领行业高端化之路。简而言之,高端化不是说“价格高”,而是产品品质高。

然而,继激光导航普遍应用于高端扫地机器人后,行业较长时间未见重大技术突破。选手们的高端路径不得不聚焦在功能的集成化,在原有自清洁产品基础上增加现有技术配置。诸如在充电桩上增加集尘、自动上下水、清洗拖布、烘干等都已经是高端机器人的必备功能。

除此外,品牌商们通过技术迭代持续优化扫地机器人,包括提升雷达识别精度、增大吸力、洗拖一体、长时间续航等。

以科沃斯为例,其T10 TURBO和X1 OMNI,装备了AIVI 3D避障、地平线旭日3芯片、TrueMapping 2.0全局规划技术、四重深度清洁系统等配置。

再以石头科技今年推出的智能自清洁扫拖机器人G10S和G10S Pro来说,搭载的RR Mason算法历经180次OTA迭代升级,已进化至9.0阶段,能实现毫米级精准测距与27种常见障碍物识别的双重功能。

现有技术能力的堆砌,较大程度地解决了不少“懒人”痛点,也让品牌高端化发展路径获得成效。但作为AI技术的衍生品,扫地机器人底层技术的突破,才是品牌们真正的竞争核心。

值得一提的是,在过去很长一段时间,科沃斯、石头科技、追觅科技等头部厂商都将精力放在死磕AI技术上。但由于自主导航涉及定位、路径规划算法和传感器等相关技术较为复杂,因此扫地机器人的技术壁垒并不低,研发资金门槛也是逐年走高。

如今,扫地机器人产品更新换代速度加快,这对企业持续研发的各方面能力也提出了更高的要求。企业需要更多的资金,并持续地提升技术水平,不断地推出适应消费者需求的新产品,才能在行业内保持稳定的市场份额。

(声明:本文仅代表作者观点,不代表新浪网立场。)

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK