德尔玛IPO一波三折,85后创始人蔡铁强继续“上市梦”

source link: http://finance.sina.com.cn/tech/csj/2022-09-02/doc-imqmmtha5688311.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

德尔玛IPO一波三折,85后创始人蔡铁强继续“上市梦”

2022-09-02 19:05:24 创事记 微博 作者: 不二研究 我有话说(1人参与)

欢迎关注“新浪科技”的微信订阅号:techsina

作者 | 艺馨 熊生

来源:不二研究

疫情反复,“打工人”宅家,带火小家电赛道。

小米“代工厂”德尔玛于8月12日第三次递交招股书。

德尔玛上市之路并不那么顺畅,此前,2021年6月首次交表后,截至目前已经历三轮问询,招股书两次更新。

广东德尔玛科技股份有限公司(下称“德尔玛”)是一家集自主研发、原创设计、自有生产、自营销售于一体的创新家电品牌企业。德尔玛旗下品牌包括“德尔玛”、“飞利浦”、“薇新”等,主要产品类型包括家居环境类、水健康类、个护健康类以及生活卫浴类。

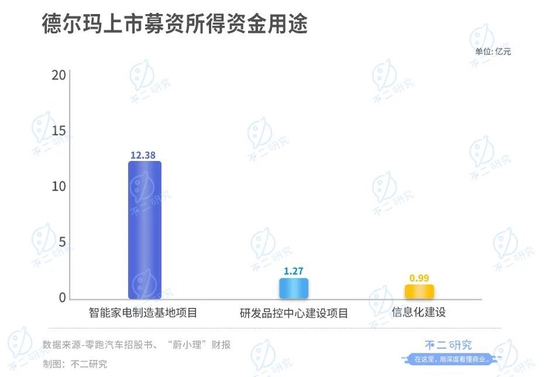

德尔玛公告称,此次募集资金14.64亿元,其中12.38亿元将用于智能家电制造基地项目,1.27亿元用于研发品控中心建设项目,9965.4万元用于信息化建设等。

不二研究据新版招股书发现:德尔玛披露了2021全年及2022上半年业绩数据。其中2022上半年,其营收为15.17亿元,同比增加21.60%;同期净利润为0.56亿元,同比增加18.17%。

尽管德尔玛近年靠品牌代理和小米代工ODM取得了不错的营收涨幅。以2021年为例,德尔玛前五大客户销售金额占营收的47.23%,其中来自米家ODM业务收入占比近五成,但牺牲的却是自身盈利能力。

今年4月的一篇旧文中,我们聚焦于德尔玛头顶“小米代工厂”、盈利能力待解。时至今日,上市大考在即,德尔玛仍需回答:贴牌代工究竟是软肋还是铠甲?由此,不二研究更新了4月旧文的部分数据和图表,以下Enjoy:

后疫情时代,小家电爆红后逐渐退火,但近期疫情再次抬头,宅家经济再次翻红,赛道越发拥挤。

除了小熊电器、新宝股份等小家电企业外,小米、美的、格力等家电龙头也争相布局。另外,亦有多家企业欲借小家电之风登陆二级市场。

2月18日,空气炸锅第一股——比依股份(603215.SH)成功上市,被宅家练厨艺带火的空气炸锅第一股,一经上市便收获6连板。

在不二研究看来,小家电赛道已俨然一片红海,德尔玛目前盈利能力受困严重,代工和品牌授权模式拖累核心竞争力,自主品牌份额越来越低,专利纠纷缠身,自主创新能力存疑。

毛利率逐年走低,净利增速断崖下跌

2011年,蔡铁强在佛山顺德创立了小家电自主品牌德尔玛,主营产品包括环境加湿、吸尘清洁、生活小家电、厨房小家电等。

在经历了10年的发展后,德尔玛在2021年6月与创业板交表,开始走上IPO之路。

据德尔玛招股书显示,2019-2021年及2022上半年其分别取得营收15.17亿、22.28亿、30.38亿和15.17亿;分别同比增长56.91%、46.89%、53.27%和21.60%。

从营收看,德尔玛的增长十分不错,但是其归母净利润增速却显得不那么尽如人意。据其招股书显示,德尔玛2019-2021年及2022上半年归母净利润分别为1.11亿、1.73亿、1.70亿和0.61亿。

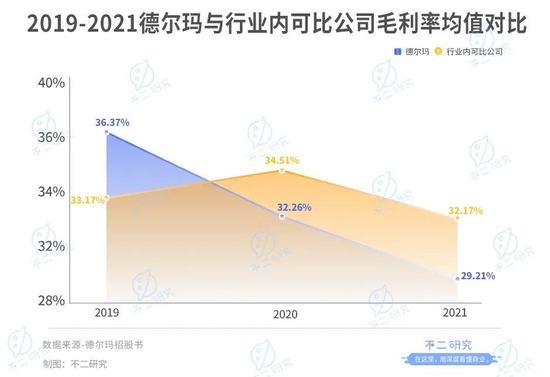

在营收稳定增长的情况下,德尔玛的归母净利润增速呈断崖式下跌。显然,其盈利能力出现了问题,据德尔玛招股书显示,2019-2021年及2022上半年其毛利分别为5.51亿、7.19亿、8.87亿和4.46亿,对应毛利率分别为36.37%、32.26%、29.21%和29.43%。

德尔玛的毛利率水平呈明显下降趋势,德尔玛招股书将其毛利率下降归因于原材料涨价和业务结构变化。

然而,不二研究认为,原材料涨价并非德尔玛毛利率下降的主因。据其招股书显示,2019年-2021年行业内可比公司毛利率均值分别为33.17%、34.51%、32.17%,波动幅度并不大。若原材料涨价导致毛利率下降,影响的将是整个行业,但是整个行业的毛利率变化并没有像德尔玛一般呈明显下降趋势。

因此,在不二研究看来,德尔玛的盈利能力困境主因更多的是因为其业务结构的变化,ODM和商标授权业务在德尔玛的主营业务中占比越来越重。

自有品牌仅3成,难逃小米代工厂标签

德尔玛的业务可以分为品牌代理、小米代工ODM、自主品牌三大部分。

在2018年前,德尔玛的小家电业务并不挣钱,在营收达到6.54亿元的情况下,净利润却为-0.85亿元。但是在2018年,德尔玛在中信产业基金的扶持下收购了飞利浦的水健康业务,并获得华帝股份的品牌授权后,其业绩开始“起飞”。在2019年下半年,德尔玛更进一步,与小米达成战略合作,米家ODM再次助力其营收上升。

但是,不二研究认为,尽管德尔玛近年靠品牌代理和小米代工ODM取得了不错的营收涨幅,但是牺牲的却是自身的盈利能力,以及对未来业绩的确定性。

据德尔玛招股书显示,德尔玛自有品牌“德尔玛”和“薇新”的业绩占比从2018年的65.38%降至2021年的38.29%,自有品牌的业绩占比已仅剩4成;授权品牌飞利浦及华帝的业绩占比则从2018年的15.15%增至2021年的38.92%;ODM业务也发展很快,从2018年的占比12.14%增至2021年的22.11%。

飞利浦和华帝的商标授权看似为德尔玛带来了巨大的业绩增长,但背后潜藏的风险也显而易见。据德尔玛招股书显示,德尔玛与皇家飞利浦签订的《飞利浦商标许可协议》许可期限为2018年7月1日至2038年6月30日,而与华帝股份签署的商标授权许可合同的期限为一年,每年的延续都需提交续约申请。

商标授权背后潜在的被收回风险为德尔玛的前景蒙上了第一层不确定性。

第二层的不确定性来自于米家ODM,ODM与商标授权一样为德尔玛带来了业绩的增长,但是牺牲的却是盈利能力。据德尔玛招股书显示,米家ODM业务2019年-2021年的毛利率分别为27.53%、19.18%、12.57%,毛利率水平逐年下降,德尔玛在小米面前的议价能力显然是非常低的,未来要继续与小米合作,毛利率甚至有进一步下降风险。

除此以外,B端米家ODM业务占比的上升,对德尔玛的现金流和应收账款亦产生了较大压力,据德尔玛招股书显示,截至2022年1-6月经营活动产生的现金流净额为1.43亿元,德尔玛解释为其报告期内存货规模扩大。

但是,不二研究认为,在ODM模式下的回款周期增长对其现金流影响以不可忽视。据德尔玛招股书显示,德尔玛的应收账款周转率明显低于行业均值且呈明显下降趋势,这也是米家ODM模式为其带来的弊病。

因此,在不二研究看来,德尔玛不断增长的商标授权和米家ODM业务为其未来前景带来了强烈的不确定性,德尔玛想要成功上市并在小家电红海市场走到最后,加强自主品牌的占比和创新能力才是王道。

重营销轻研发,红海市场竞争力存疑

除了业务结构问题外,德尔玛还存在许多被质疑的地方,在其上交招股书后,深交所对其进行了问询,问题多达30个。

德尔玛的上市之路必然十分曲折,除了业务结构问题外,不二研究认为德尔玛还存在三个较为容易被质疑的问题,分别为:重营销轻研发、与“美的”的专利诉讼、直播带货带来的税收质疑。

首先,德尔玛重营销轻研发情况明显。

据德尔玛招股书显示,其研发费用率从2019年-2021年分别为3.59%、3.36%、3.64%,而同期的销售费用率却达16.92%、15.41%、14.93%,销售费用率显著高于研发费用率。

重营销轻研发的情况其实在我国小家电行业并不罕见。不二研究认为,在行业仍处“蓝海”增量市场时,以重营销轻研发的模式抢占市场份额对壁垒不高的小家电市场而言无可厚非,但是目前小家电行业俨然已进入“红海”存量市场厮杀之局,品控和创新能力对身处“竞技场”的企业便显得尤为重要了。

而德尔玛虽然在2021年已经加大了研发费用投入,但是仍远低于销售费用,未来若不加大研发投入,提高自身品控及自主创新能力,在小家电的“竞技场”中将难以脱颖而出。

其次,与“美的”的专利诉讼问题也反映出德尔玛的创新能力不足。

据其回复深交所问询函显示,美的集团子公司佛山市顺德区美的饮水机制造有限公司(下称“佛山美的”)与德尔玛有5起未决诉讼,且德尔玛均为被告方,相关诉讼的起诉状载明赔偿金额累计2820万元。

这5起诉讼均为知识产权诉讼,诉讼产品涉及4款净水器产品。

尽管本次诉讼所涉及产品占德尔玛业务比例不高,但是这也从侧面显示出小家电行业同质化严重,德尔玛的创新能力亟待提高。

最后,是被德尔玛寄予厚望的直播带货背后潜藏的合规风险。

据其招股书显示,德尔玛主要通过电商平台、线上直销和线上经销方式在天猫商城及淘宝平台、京东商城等主流电商平台进行销售。2019-2021年,德尔玛线上销售收入占比分别为71.58%、61.68%和49.68%,尽管占比在下降,但仍处于较高水平。

在线上销售上,直播带货模式也是德尔玛的主流销售手段之一,但近年来不少头部主播接连“塌房”,其中因逃税被追缴处罚13.41亿元的薇娅正是德尔玛的主要合作伙伴之一。

因此,深交所亦对其直播带货模式进行问询,要求德尔玛进行说明。

利用此模式虽然能在短期内获取巨大流量和销量,但也存在不小的风险,消费者容易将主播形象与产品挂钩,一旦主播“翻车”,产品销售也容易受到影响。其次,若存在税收问题,对德尔玛的声誉以及合规风险也是较大的打击。

在不二研究看来,德尔玛的上市之路可谓是越发曲折,除了产品结构问题待解,自主创新能力等能力的缺乏也让投资者为其打上问号。

IPO大考,小米"代工厂"路在何方?

随着疫情逐渐缓解,疫情期间火热的小家电市场也开始“退烧”。根据中商产业研究院数据显示,2021年上半年小家电零售额总计250.8亿元,同比下降8.6%;零售量11911万台,同比下降8.2%。

小熊电器、新宝股份等小家电上市公司2021年的业绩均有所回调,股价更是深度回调。

德尔玛在提交招股书后,两度更新招股书,在其营收持续高增的背后,潜藏的是前景的不确定性,德尔玛的上市是为了解决其自身品牌的短板还是只是背后资本的推动?

(声明:本文仅代表作者观点,不代表新浪网立场。)

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK